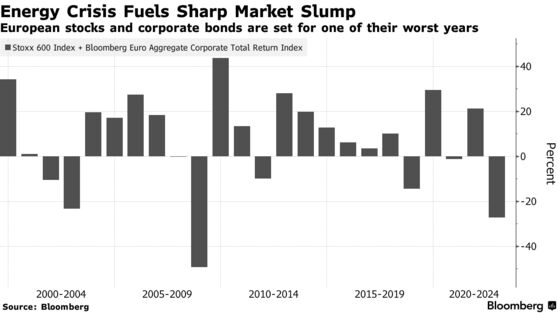

Μια γερή «γροθιά» έχουν δεχθεί φέτος οι ευρωπαϊκές μετοχές και τα ευρωπαϊκά εταιρικά ομόλογα, τα οποία έχουν χάσει σχεδόν 4,5 τρισεκατομμύρια δολάρια από τις αρχές του 2022. Και το χειρότερο είναι ουδείς γνωρίζει μέχρι πού θα φθάσει ο «λογαριασμός», καθώς οι αναλυτές εκτιμούν ότι υπάρχουν περιθώρια ακόμη μεγαλύτερης πτώσης.

Άλλωστε, παρά την οξεία ενεργειακή κρίση, τον επίμονα υψηλό πληθωρισμό και την επιθετική σύσφιγξη της νομισματικής πολιτικής, οι αποτιμήσεις παραμένουν σε επίπεδα υψηλότερα σε σχέση με τα ισχυρά sell off της Covid (άνοιξη του 2020) και της χρηματοπιστωτικής κρίσης (το 2008).

«Με την ύφεση να βρίσκεται μπροστά μας, είναι σαφές ότι οι αγορές θα υποχωρήσουν περισσότερο» προειδοποιεί ο Danni Hewson, αναλυτής της AJ Bell, ο οποίος μιλάει στο πρακτορείο Bloomberg. «Η μεγάλη δοκιμασία αφορά την περίοδο των εταιρικών αποτελεσμάτων, όταν οι επιχειρήσεις έχουν την ευκαιρία να ενημερώσουν τους μετόχους για το πώς θα αντιμετωπίσουν την πληθωριστική καταιγίδα και πώς θα διατηρήσουν τη ζήτηση» σπεύδει να προσθέσει.

Όπως προαναφέρθηκε, μέχρι στιγμής, το 2022 εξελίσσεται σε εφιάλτης για τις μετοχές και τα εταιρικά ομόλογα της ηπείρου, καθώς συνδυαστικά έχουν απολέσει 4,5 τρισεκατομμύρια δολάρια. Και τα χειρότερα έπονται.

Σύμφωνα με τον Guy Miller, επικεφαλής αναλυτή της Zurish Insurance, παρά το γεγονός ότι «η ύφεση είναι αναμενόμενη -πιο πολύ από κάθε άλλη φορά- οι αγορές δεν την έχουν αποτιμήσει πλήρως». Από άποψη οικονομικών αποτελεσμάτων δε, ο Miller εκτιμά ότι υπάρχει περιθώριο περαιτέρω υποχώρησης, κάτι που σημαίνει ότι οι διοικήσεις είναι αναγκασμένες να αναθεωρήσουν επί τα χείρω τις προβλέψεις για τα επόμενα τρίμηνα.

Ενεργειακή κρίση

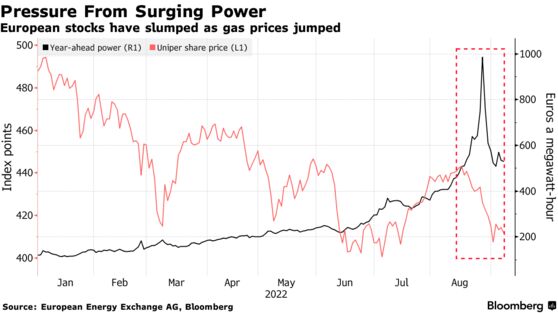

Οι επενδυτές ανησυχούν κυρίως για τη διάρκεια των επιπτώσεων της ενεργειακής κρίσης, η οποία πλήττει την οικονομία ποικιλοτρόπως. Η εκτόξευση των τιμών «πιέζει» τα νοικοκυριά και τις επιχειρήσεις, ενώ αυξάνει τον κίνδυνο ελλείψεων ηλεκτρικού ρεύματος, κάτι που δύναται να επηρεάσει εξόχως αρνητικά τις βαριά βιομηχανοποιημένες χώρες, όπως τη Γερμανία. Μέσα σ’ αυτό το πλαίσιο, οι αναλυτές του Bloomberg εκτιμούν ότι η ευρωπαϊκή οικονομία θα εμφανίσει οριακή ανάπτυξη στο γ’ τρίμηνο, ενώ θα συρρικνωθεί στους τελευταίους τρεις μήνες του έτους.

Αποτιμήσεις

Οι αποτιμήσεις των ευρωπαϊκών μετοχών έχουν υποχωρήσει κάτω των μακροπρόθεσμων μέσων όρων, καθιστώντας τες σχετικές φθηνές σε σχέση με τις αμερικανικές. Αλλά μέχρι στιγμής δεν έχουν φθάσει στα χαμηλά επίπεδα των προηγούμενων κρίσεων. Η Morgan Stanley, ενδεικτικά, προβλέπει ότι σε βάθος 12μήνου ο δείκτης τιμής/κερδη (P/E) για τις ευρωπαϊκές μετοχές θα μπορούσε να υποχωρήσει κατά ακόμη 15% σε σχέση με τα τρέχοντα επίπεδα. «Κοιτώντας τις προσδοκίες για τα εταιρικά κέρδη, αντιλαμβάνεσαι ότι η αγορά έχει ευρέως υποτιμήσει το μέγεθος του οικονομικού σοκ» συμπληρώνει επικουρικά o Hugh Gimber, αναλυτής της JP Morgan Asset Management.

Το κόστος του χρήματος

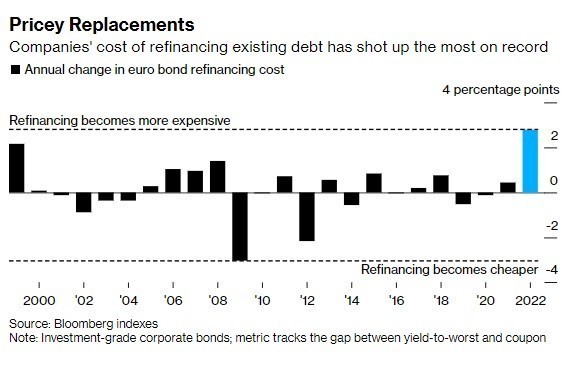

Ακόμη ένα πρόβλημα είναι η πρόσβαση στο χρήμα και ειδικότερα, το κόστος του. Η ικανότητα των επιχειρήσεων να αυτο-χρηματοδοτηθούν μέσω της έκδοσης χρέους, έχει καταστεί δυσκολότερη κι όλα δείχνουν ότι αυτή η κατάσταση δεν πρόκειται να βελτιωθεί. Η αύξηση των επιτοκίων των κεντρικών τραπεζών, η άνοδος των αποδόσεων στα ομόλογα και το ευρύτερο ρίσκο οδηγεί το κόστος δανεισμού σε ολοένα και υψηλότερα επίπεδα.

Σύμφωνα με το Bloomberg, το έξτρα κόστος στα ομολογιακά επιτόκια κυμαίνεται στα 2 εκατ. δολάρια για κάθε άντληση 100 εκατ. δολαρίων. Πρόκειται για την ιστορικά μεγαλύτερη αύξηση στο κόστος αναχρηματοδότησης ευρωπαϊκών ομολόγων υψηλής διαβάθμισης.

Άλλωστε, οι τρεις βασικοί οίκοι αξιολόγησης -Moody’s, S&P και Fitch- έχουν προχωρήσει φέτος σε περισσότερες υποβαθμίσεις παρά αναβαθμίσεις σε εταιρείες χαμηλής διαβάθμισης (επίπεδο «σκουπίδια»), οι οποίες εδρεύουν στη Δυτική Ευρώπη.

Διαβάστε ακόμη