Η αξιολόγηση της Ελλάδας από τον οίκο της S&P, η οποία θα αποφασίσει για αν θα πρέπει να αναβαθμίσει την Ελλάδα στην επενδυτική βαθμίδα σήμερα, είναι κεντρικό θέμα για τις αγορές και τα ελληνικά ομόλογα, σύμφωνα με την γαλλική τράπεζα Societe Generale.

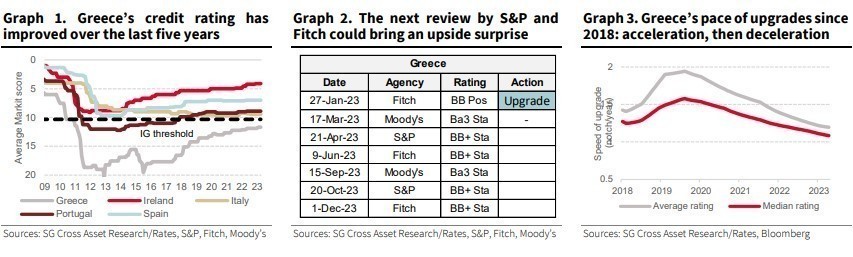

«Η S&P αναβάθμισε για τελευταία φορά την Ελλάδα τον Απρίλιο του 2022 και η Fitch τον Ιανουάριο του 2023, ενώ η ταχύτητα των αναβαθμίσεων της Ελλάδας έχει επιβραδυνθεί φέτος σε περίπου μία βαθμίδα ανά έτος. Ως εκ τούτου, πιστεύουμε ότι ο πιο πιθανός χρόνος αναβάθμισης της Ελλάδας σε BBB- είναι η 20η Οκτωβρίου για την S&P και η 1η Δεκεμβρίου για τη Fitch», προβλέπει η SG.

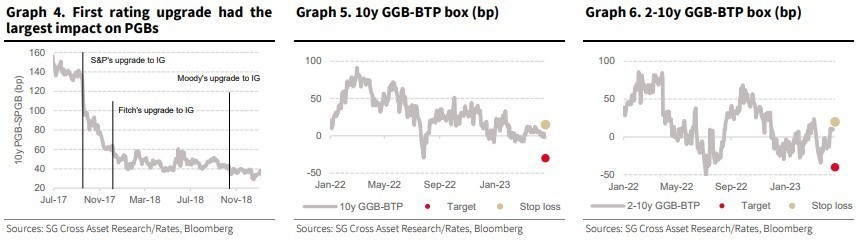

«Συνιστούμε να επανέλθουμε στη μακροχρόνια θέση μας υπερ των ελληνικών 10ετών έναντι των ιταλικών, εν όψει της αναθεώρησης της S&P. Το τρέχον επίπεδο είναι 1 μ.β. και στοχεύουμε στις -30 μ.β. σε περίπτωση αναβάθμισης της αξιολόγησης. Θα βγαίναμε από το trade αν η αναβάθμιση δεν υλοποιηθεί ή αν το τρέχον επίπεδο του spread αυξηθεί πάνω από 15 μ.β.. Εναλλακτικά, προτείνουμε το «2-10 flattener» στα ελληνικά ομόλογα έναντι των ιταλικών, την αγορά δηλαδή των 10ετών Ελληνικών ομολόγων με πώληση διετών και την ίδια στιγμή πώληση των 10ετών Ιταλικών ομολόγων με αγορά διετών. Το τρέχον επίπεδο είναι 10 μ.β. και στοχεύουμε στις 40 μ.β. σε περίπτωση αναβάθμισης της αξιολόγησης. Θα κλείσουμε το trade αν η αναβάθμιση δεν υλοποιηθεί ή αν το spread διευρυνθεί πάνω από τις 20 μ.β.», καταλήγει η SG.

Αν και η αναβάθμιση θα γίνει κατά πάσα πιθανότητα στο τέλος του έτους, η SG προτείνει από την προηγούμενη εβδομάδα δύο trades για να εκμεταλλευτούν οι επενδυτές με το ενδεχόμενο μιας πρόωρης αναβάθμισης. «Μας αρέσει η Ελλάδα, ειδικά καθώς θα μπορούσε να επιστρέψει στο καλάθι της IG σε στο τέταρτο τρίμηνο φέτος ή στο πρώτο τρίμηνο του επόμενου έτους κατά την άποψή μας. Για να καλύψουμε τη μικρή πιθανότητα μιας αναβάθμισης της αξιολόγησης από την S&P σήμερα, συνιστούμε δύο trades», επισημαίνει η τράπεζα.

Ο αντίκτυπος μιας ανοδικής έκπληξης για την αξιολόγηση θα μπορούσε να είναι μεγάλος

«Το καθεστώς επενδυτικής βαθμίδας είναι πιο πιθανό να συμβεί μέχρι το τέλος του 2023, αλλά σήμερα, η S&P θα αποφασίσει αν θα πρέπει να επαναφέρει την αξιολόγηση της Ελλάδας στο καλάθι της επενδυτικής βαθμίδας μετά από περισσότερα από 13 χρόνια. Όπως εξηγήσαμε στο προηγούμενο εβδομαδιαίο μας δελτίο, δεν θα ήταν η καλύτερη χρονική στιγμή για μια αναβάθμιση. Οι οίκοι αξιολόγησης υιοθετούν γενικά μια προσεκτική προσέγγιση για την αναβάθμιση, επιθυμούν να αποφεύγουν τη μεταβλητότητα και την αντιστροφή προηγούμενων αξιολογήσεων. Οι ελληνικές βουλευτικές εκλογές τον Μάιο είναι ένας από τους κινδύνους που θα μπορούσαν να περιπλέξουν τα πράγματα. Στη χειρότερη περίπτωση, η νέα κυβέρνηση συνασπισμού θα μπορούσε να αντιστρέψει τις διαρθρωτικές μεταρρυθμίσεις, οι οποίες θεωρούνται ζωτικής σημασίας για την οικονομική και δημοσιονομική βελτίωση της Ελλάδας. Αυτό είναι πολύ απίθανο να συμβεί, αλλά η αξιολόγηση και οι οίκοι αξιολόγησης είναι απίθανο να αναβαθμίσουν πριν η αβεβαιότητα γύρω από τη συνέχιση των μεταρρυθμίσεων μειωθεί», εξηγεί η SG.

«Αν η αναβάθμιση της αξιολόγησης συμβεί πριν το καλοκαίρι, ωστόσο, δεν θα είναι απλώς μια συμβολική στιγμή. Πολλά κεφάλαια περιορίζονται στο να επενδύουν μόνο σε ομόλογα επενδυτικής βαθμίδας. Πρέπει τουλάχιστον δύο οίκοι ή μια αξιολόγηση επενδυτικής βαθμίδας με βάση το μέσο όρο των τριών μεγαλύτερων οίκων αξιολόγησης να υπάρχει, πριν επενδύσουν στα ομόλογα αυτής της χώρας. Οι αγορές θα προέβλεπαν τη δυνητική εισροή κεφαλαίων και πιθανώς θα τιμολογούσαν τις αποδόσεις των ομολόγων χαμηλότερα μετά την αποκατάσταση της πρώτης αξιολόγησης επενδυτικής βαθμίδας», εκτιμά η SG.

«Για παράδειγμα, αφού η S&P αναβάθμισε την Πορτογαλία σε IG το 2017, χωρίς να έχει αναβαθμίσει εκ των προτέρων τη χώρα σε θετικές προοπτικές, το 10ετές περιθώριο Πορτογαλίας – Ισπανίας μειώθηκε κατά 36 μ.β. εντός μιας εβδομάδας. Μέχρι στιγμής, οι αγορές δεν έχουν τιμολογήσει μια παρόμοια έκπληξη αναβάθμισης της αξιολόγησης από την S&P για την Ελλάδα, με το 10ετές spread Ελλάδας – Ιταλίας να διαπραγματεύεται εντός ενός εύρους από -10 μ.β. έως 35 μ.β. από τον Δεκέμβριο. Αυτό συμβαίνει παρά το γεγονός ότι η Ελλάδα έχει ήδη εκδώσει 6,3 δισ. ευρώ από τα 7 δισ. ευρώ των ακαθάριστων χρηματοδοτικών αναγκών της το 2023, με τη δημοπρασία 300 εκατ. ευρώ του 10ετούς ομολόγου αναφοράς να μην προκαλεί διεύρυνση του spread», καταλήγει η τράπεζα.

Διαβάστε ακόμη

Πώς ο Έλον Μασκ έχασε 13 δισ. δολ σε μια ημέρα!

Πλειστηριασμοί: «Κληρώνει» για «Έντεχνο» με… καταιγισμό σφυριών (pics)

Ευτύχης Βασιλάκης: Σε υψηλά επίπεδα και φέτος η Autohellas μετά τη χρονιά-ρεκόρ του 2022

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ