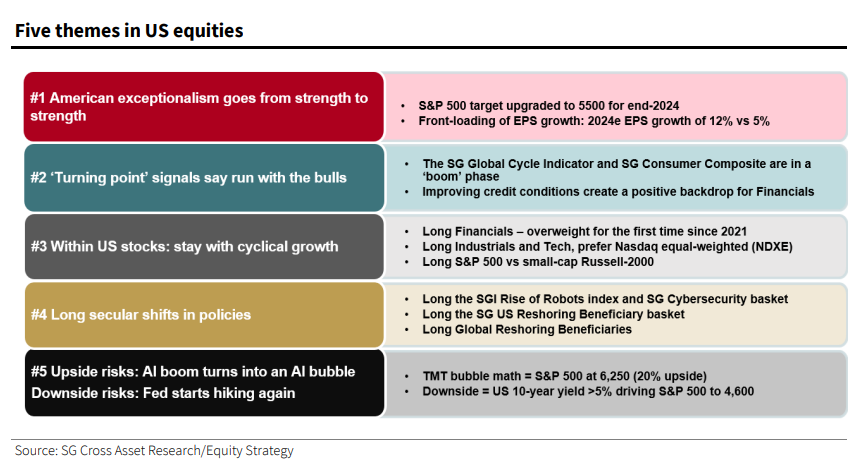

«Τα μακροοικονομικά θέματα συνεχίζουν να βελτιώνονται στις ΗΠΑ, με: α) την “έκρηξη” του reshoring, της επιστροφής δηλαδή της επιχειρηματικής δραστηριότητας πίσω στις ΗΠΑ, που μας οδήγησε να στραφούμε ανοδικά στις βιομηχανικές τον Νοέμβριο του 2022, β) την “έκρηξη” της τεχνητής νοημοσύνης στον δείκτη Nasdaq 100 που μας ώθησε σε ανοδική άποψη τον Ιούνιο του 2023 και τώρα γ) τη βελτίωση των πιστωτικών συνθηκών και των προτύπων δανεισμού, η οποία μας οδηγεί να αναβαθμίσουμε τους χρηματοπιστωτικούς τίτλους των ΗΠΑ για πρώτη φορά από τον Δεκέμβριο του 2021», εξηγούν οι στρατηγικοί αναλυτές της γαλλικής τράπεζας.

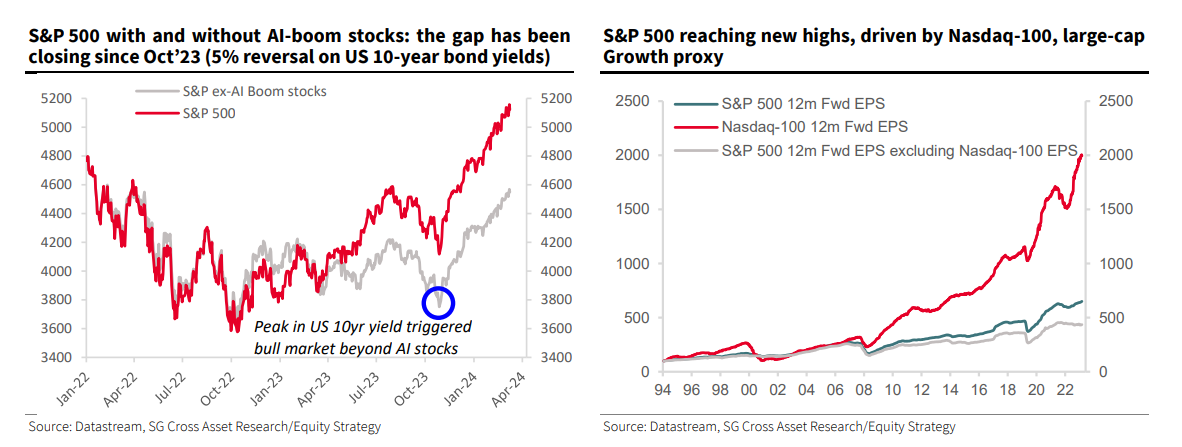

«Παρά την ευρεία αισιοδοξία στην αγορά, τη θεωρούμε μάλλον ορθολογική παρά υπερβολική, καθώς η αύξηση των κερδών συνεχίζει να αυξάνεται και σημειώνει νέα ρεκόρ για τον S&P 500. Υπάρχουν δύο κύκλοι κερδών εντός του δείκτη S&P 500 και οι δύο από τους οποίους αυξάνονται το πρώτο εξάμηνο. Ο ένας οδηγείται από τις μετοχές της μεγάλης κεφαλαιοποίησης του δείκτη Nasdaq 100 Growth, οι οποίες σημείωσαν άνοδο των κερδών τους κατά 25% το τελευταίο έτος, και ο άλλος με τις μετοχές του S&P 500 εξαιρουμένων των μετοχών του Nasdaq 100, οι οποίες σημείωσαν μείωση των κερδών κατά 7%. Δεδομένων των αισιόδοξων αμερικανικών μακροοικονομικών προοπτικών, προεξοφλούμε την αύξηση των κερδών ανά μετοχή που είχαμε προβλέψει μεταξύ 2024 (5%) και 2025 (15%) σε 2024 (12%) και 2025 (11%). Αναμένουμε μέσο κέρδος ανά μετοχή (EPS) του S&P 500 ύψους 243 δολάρια το 2024 και 270 το 2025», υπογραμμίζει ο οίκος.

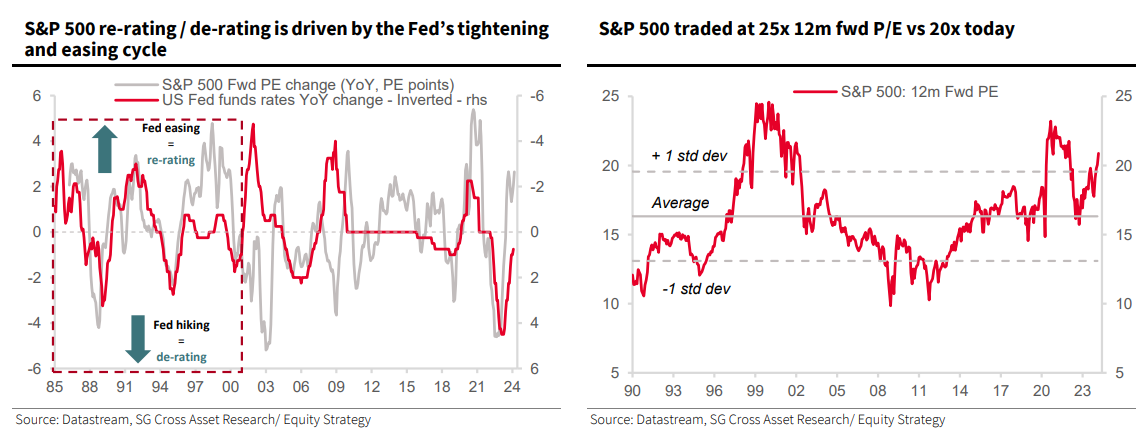

«Το επίπεδο-στόχος του δείκτη S&P 500 αναβαθμίζεται σε 5.500 μονάδες και αν και οι καλύτερες αποδόσεις μπορεί να βρίσκονται πίσω μας, οι προοπτικές παραμένουν θετικές. Ο δείκτης S&P 500 έχει κερδίσει 8% από την αρχή του έτους μέχρι σήμερα και 30% από την κορύφωσή στις αποδόσεις των ομολόγων στο 5% τον Οκτώβριο του 2023. Τόσο ισχυρά κέρδη είναι απίθανο να επιτευχθούν βραχυπρόθεσμα, κατά την άποψή μας, καθώς η τρέχουσα επαναξιολόγηση αντανακλά ήδη τις μειώσεις των επιτοκίων της Fed. Ωστόσο, οι αγορές μπορεί να μην κινηθούν πτωτικά έως ότου η Fed αρχίσει ξανά να αυξάνει τα επιτόκια, στοιχείο που δεν αφορά στη φετινή χρονιά, ή στα κέρδη να αρχίσουν να επιβραδύνονται, κάτι που επίσης δεν μας ανησυχεί για φέτος. Αναβαθμίζουμε τον στόχο μας για το τέλος του έτους 2024 για τον δείκτη S&P 500 σε 5.500 μονάδες από 4.750 μονάδες, καθώς αναμένουμε 6% επιπλέον άνοδο μέχρι το τέλος του έτους», εξηγεί στη στρατηγική του ο οίκος.

Τα τρία θέματα για τους επενδυτές στις αμερικανικές μετοχές είναι τα εξής: 1) Ο αμερικανικός εξαιρετισμός, ο οποίος έγκειται εξ ολοκλήρου σε μεγάλες επιχειρήσεις, 2) το ερώτημα για το αν είναι το αμερικανικό οικοσύστημα τεχνολογίας αποτελεί μια “κατηγορία περιουσιακών στοιχείων” από μόνο του και 3) αν είναι οι εκλογές στις ΗΠΑ πυροδοτήσουν έναν νέο γύρο ενθουσιασμού για το “Reshoring”.

«Αναφορικά με τις προοπτικές για το 2024, αναμένουμε ότι οι θετικές τάσεις θα συνεχιστούν το β’ τρίμηνο και ένα υγιές ξεπούλημα 5% θα λάβει χώρα το γ’ τρίμηνο, καθώς ο ρυθμός αύξησης των κερδών ανά μετοχή στις εταιρείες του Nasdaq-100 αρχίζει να επιβραδύνεται.

Οι πιθανοί πτωτικοί κίνδυνοι είναι: 1) απόδοση 10ετούς ομολόγου ΗΠΑ να κινηθεί πάνω από 5%, οπότε ο δείκτης S&P 500 θα υποχωρήσει πίσω στις 4.600 μονάδες (8% πτωτική τάση), 2) οι τιμές λιανικής του φυσικού αερίου να εκτοξευθούν πέραν των 4 δολαρίων στις ΗΠΑ και με ότι συνεπάγεται αυτό στην ψυχολογική επιβάρυνση των Αμερικανών καταναλωτών και 3) η Fed να αρχίσει να αυξάνει και πάλι τα επιτόκια, κίνδυνος για το 2025, καθώς τα κέρδη συνεχίζουν να αυξάνονται. Οι ανοδικοί κίνδυνοι είναι: ο σχηματισμός φούσκας, καθώς η Fed προτιμά να είναι χαλαρή με αποτέλεσμα ο δείκτης S&P 500 να πρέπει να αυξηθεί κατά άλλο ένα 20% έναντι των σημερινών επιπέδων για να τιμολογήσει ένα επίπεδο ίσο με τον ενθουσιασμό της φούσκας της τεχνολογίας το 2000», καταλήγει η SocGen.

Διαβάστε ακόμη

Golden Visa: Με μακρά μεταβατική περίοδο η αυστηροποίηση των ορίων

Γιατί οι Πορτογάλοι της BA έριξαν “λευκή πετσέτα” κλείνοντας το εργοστάσιο της πρώην Γιούλα

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ