Σε ήπια αναβάθμιση της τιμής στόχου για την Real Consulting, στα 5,4 ευρώ από 5,3 προηγουμένως, προχώρησε η Eurobank Equities, διατηρώντας παράλληλα τη σύσταση «buy» (αγορά).

Το νέο target price που θέτει η χρηματιστηριακή δίνει περιθώριο ανόδου (upside) 58,8% σε σύγκριση με το κλείσιμο της μετοχής στα 3,4 ευρώ τη Δευτέρα 17 Δεκεμβρίου.

Σε συνδυασμό με την προσδοκώμενη μερισματική απόδοση της τάξης του 1,8%, η συνολική απόδοση υπολογίζεται σε 60,6%.

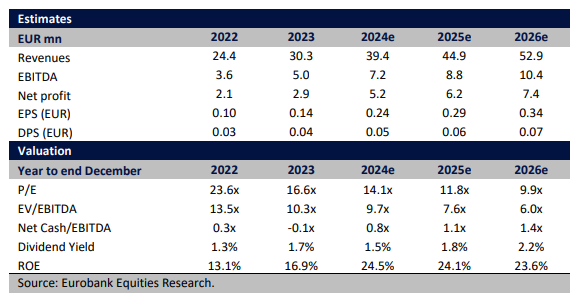

Μετά από ένα πολύ ισχυρό α’ εξάμηνο (έσοδα +43%, EBITDA +40%), η Eurobank Eq. προβλέπει μία εξίσου ισχυρή απόδοση το β’ εξάμηνο από την RC, αναμένοντας ότι ο όμιλος θα συνεχίσει να αξιοποιεί την πρωτοβουλία μετάβασης στο SaaS και την εξασφάλιση νέων συμβολαίων εγκατάστασης.

Με βάση το pipeline των έργων, εκτιμά ότι το δεύτερο εξάμηνο θα τροφοδοτηθεί από συμβάσεις στον ιδιωτικό τομέα, σύμφωνα με την τάση του πρώτου εξαμήνου.

Η χρηματιστηριακή προβλέπει ότι τα έσοδα του β’ εξαμήνου θα ανέλθουν στα €19,6 εκατ. (+19% σε ετήσια βάση) και τα EBITDA στα €4,1 εκατ. (+46% σε ετήσια βάση), που αντιστοιχούν σε ένα ισχυρό περιθώριο EBITDA της τάξης του 21% (έναντι 16% στο α’ εξάμηνο του 2024), ενδεικτικό του ευνοϊκότερου μείγματος από τις πωλήσεις προς την εγκατεστημένη βάση και των αποτελεσμάτων από τις νέες προσλήψεις στο α’ εξάμηνο.

Για το σύνολο του 2024, οι αναλυτές διατηρούν αμετάβλητες τις προβλέψεις τους, αναμένοντας ισχυρές επιδόσεις στο δεύτερο εξάμηνο που θα οδηγήσουν τα φετινά έσοδα στα €39,4 εκατ. (+30% σε ετήσια βάση) και τα EBITDA στα €7,2 εκατ. (+43% σε ετήσια βάση).

Συνεχίζουν, δε, να εκτιμούν ότι ο ρυθμός αύξησης των εσόδων θα ανέλθει σε περίπου 18% την περίοδο 2024-2027, καθώς ο όμιλος επωφελείται από τις ανοδικές τάσεις της ζήτησης σε ολόκληρη τη χώρα που υποστηρίζουν τις τεχνολογικές αναβαθμίσεις.

Με μεγαλύτερες εισροές σε έργα ορόσημα που αναμένονται το 2024, η χρηματιστηριακή αναμένει ότι η καθαρή ταμειακή θέση της RC θα ξεπεράσει τα 5 εκατ. ευρώ μέχρι το τέλος του έτους.

Μάλιστα, με βάση τις εκτιμήσεις της για μία αυξανόμενη επαναλαμβανόμενη βάση, προβλέπει ότι η Real Consulting θα παράγει FCF (free cash flow – ελεύθερες ταμειακές ροές) άνω των 6 εκατ. ευρώ ετησίως από το 2026 και μετά, παρέχοντας ευελιξία για εξαγορές, επανεπενδύσεις ή αυξημένες αποδόσεις. Σύμφωνα με τους αναλυτές, η καθαρή ταμειακή θέση της RC θα ανέλθει σε 20 εκατ. ευρώ το 2027.

Όσον αφορά τη μετοχή, η Real Consulting παραμένει μακριά από τις κορυφές του περασμένου Μαρτίου και συνεχίζει να διαπραγματεύεται με λιγότερο από 8 φορές στον δείκτη EV/EBITDA για το 2025, ελαφρώς υψηλότερα από τις ομοειδείς εταιρείες στην ΕΕ, αλλά προσφέροντας πολύ υψηλότερη ανάπτυξη.

Η αποτίμηση της RC φαίνεται ιδιαίτερα ελκυστική, δεδομένης της ισχυρής βραχυπρόθεσμης ορατότητας που χαρακτηρίζει τις εταιρείες πληροφορικής.

Παράλληλα, η επικείμενη μετάβαση της μετοχής στην κύρια αγορά του Χρηματιστηρίου Αθηνών θα μπορούσε να οδηγήσει σε νέο re-rating.

Διαβάστε ακόμη

Capital Economics: Οι έξι βασικοί κίνδυνοι για το 2025 στις αγορές και τις οικονομίες

Eurostat: Στο 3% ο πληθωρισμός στην Ελλάδα τον Νοέμβριο – Στο 2,2% στην ευρωζώνη (γράφημα)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο Θέμα

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.