Το ταραχώδες ξεκίνημα της νέας χρονιάς στη χρηματιστηριακή αγορά αναλύει σε έκθεσή της η JPMorgan διατυπώνοντας τους 3 κανόνες με τους οποίους οι επενδυτές μπορούν να αντιμετωπίσουν τη μεταβλητότητα των αγορών.

Όπως αναφέρει η τράπεζα στην εβδομαδιαία ανάλυσή της «Top Market Takeaways», οι εβδομαδιαίες απώλειες του S&P 500 και του NASDAQ φέρνουν τους δύο δείκτες στο -7% και -11,4% αντίστοιχα, από τα προηγούμενα υψηλά τους, ενώ ακόμα χειρότερες είναι οι απώλειες για τους μέσους όρους των μετοχών που απαρτίζουν τους δύο δείκτες, καθώς αυτοί βρίσκονται στο -15% και -40% αντίστοιχα.

Τα παραπάνω, όπως αναφέρει ο Jacob Manoukian, επικεφαλής Investment Strategy της τράπεζας που υπογράφει την ανάλυση, υπογραμμίζουν το κλασσικό επενδυτικό ρητό: πρόκειται για αγορά μετοχών και όχι αποθεμάτων (με την έννοια της ακινησίας) και προσθέτει ότι οι επενδυτές θα πρέπει να κατανοούν σε βάθος τη δυναμική που οδηγεί τους δείκτες.

Όπως αναφέρει χαρακτηριστικά «Η διαφοροποίηση είναι ο φίλος σας όταν η μεταβλητότητα είναι αυξημένη».

Σύμφωνα με την ανάλυση, οι επενδυτές μπορούν να αντιμετωπίσουν τη μεταβλητότητα των αγορών ακολουθώντας 3 απλούς κανόνες.

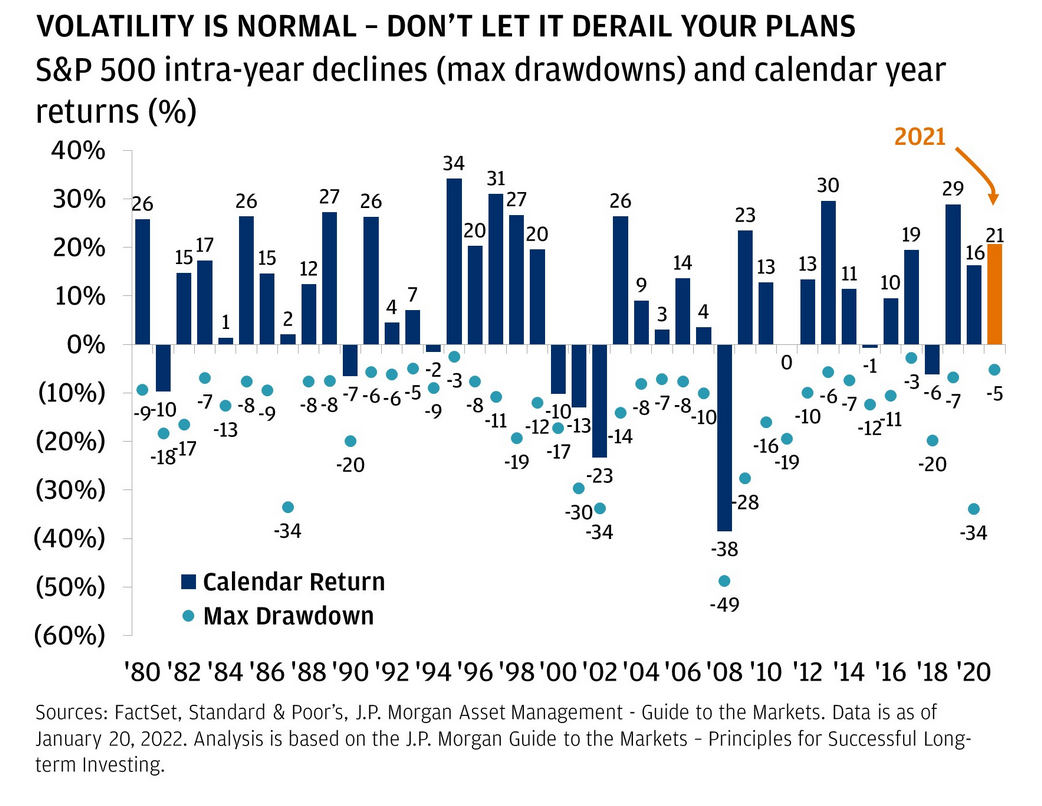

1. Να θυμάστε ότι οι διορθώσεις στο χρηματιστήριο είναι κάτι φυσιολογικό

«Εξοικειωθείτε με την έννοια του ρίσκου και της απόδοσης; Η εμπειρία (και τα μαθηματικά) δείχνουν ότι χωρίς την ανάληψη ρίσκου, δεν θα πρέπει να περιμένετε μεγάλες αποδόσεις.

Οι μετοχές εμπεριέχουν ρίσκο και οι επενδυτές θα πρέπει να κατανοήσουν ότι υπάρχει το ενδεχόμενο να μην έχουν τις αποδόσεις που προσδοκούν για διάφορους λόγους και για αυτό «χτίζουν» χαρτοφυλάκια μετοχών για να δημιουργήσουν αποδόσεις. Μερικές φορές, ωστόσο, τα μελλοντικά κέρδη των εταιρειών τίθενται υπό αμφισβήτηση (π.χ. επειδή η οικονομική ανάπτυξη μπορεί να επιβραδυνθεί) ή η αγορά δεν πιστεύει ότι τα μελλοντικά αναμενόμενα κέρδη θα έχουν την ίδια αξία όπως το προηγούμενο διάστημα ( π.χ. επειδή τα επιτόκια μπορεί να έχουν αυξηθεί)».

Όπως αναφέρει η τράπεζα, «αυτό οδηγεί σε πωλήσεις στο χρηματιστήριο που είναι μεγαλύτερες και συμβαίνουν με μεγαλύτερη συχνότητα από ό,τι νομίζετε.

Το τρέχον sell-off του περίπου 5% στον S&P 500 είναι το 27ο από τον Μάρτιο του 2009. Από το 1980, ο S&P 500 σημειώνει διορθώσεις ύψους 14% κατά μέσο όρο. Ωστόσο, παρά τις διορθώσεις αυτές, η ετήσια απόδοση του δείκτη ήταν θετική στα 31 από 41 χρόνια της περιόδου αυτής. Αξίζει να σημειωθεί η ιδιαίτερότητα του περασμένου έτους, καθώς ο μέσος όρος διόρθωσης ήταν στο μόλις -5%. Τη φετινή χρονιά αυτό το ποσοστό αυτό μπορεί πλησιάσει περισσότερο τον μέσο όρο διόρθωσης του δείκτη».

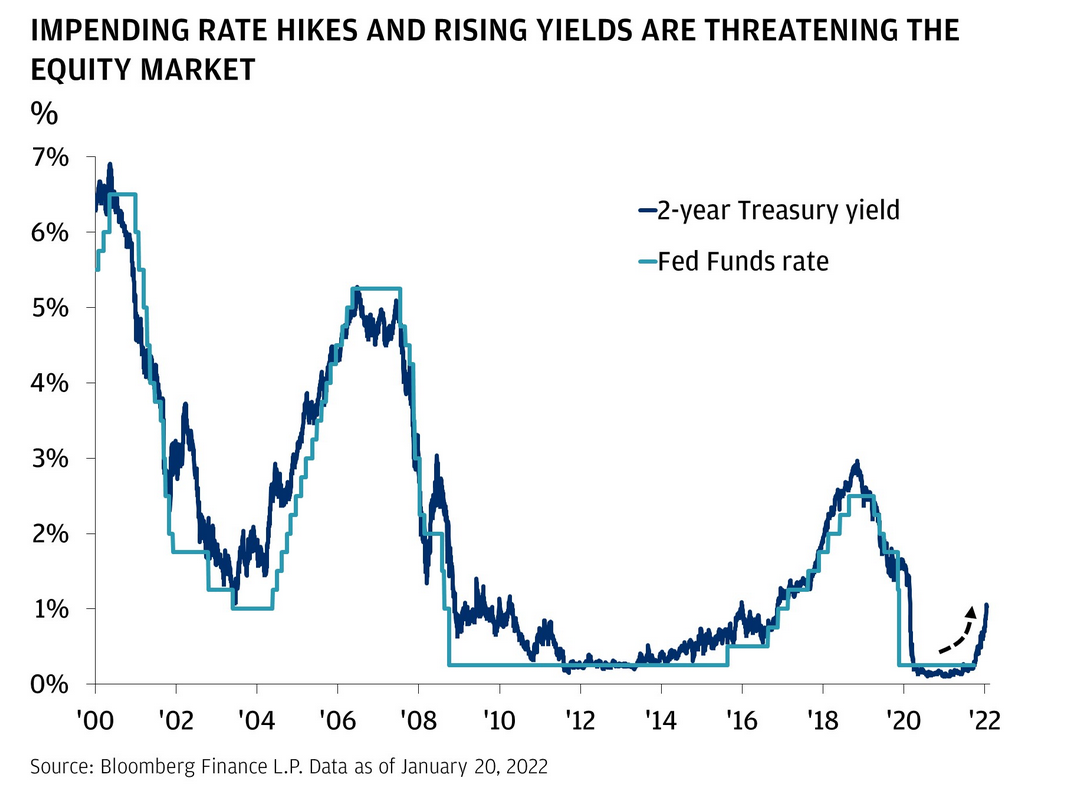

2. Κατανοήστε τη φύση της διόρθωσης

Εντοπίζοντας τους λόγους της διόρθωσης ένας επενδυτής μπορεί να κρίνει εάν αυτή εντάσσεται στην «κανονικότητα» των επενδύσεων ή είναι ένδειξη μιας επικείμενης μεγαλύτερης απόσυρσης.

Όπως αναφέρει η JP Morgan, στην τρέχουσα διόρθωση, εκτιμά ότι υπάρχουν συγκεκριμένοι λόγοι που την προκαλούν με κυριότερο την απόφαση της Κεντρικής Τράπεζας των ΗΠΑ (Fed) να υιοθετήσει μια πολύ πιο επιθετική πολιτική για να αντιμετωπίσει τον πληθωρισμό. Οι επενδυτές αναμένουν τουλάχιστον τέσσερις αυξήσεις επιτοκίων κατά 25 μονάδες βάσης φέτος, γεγονός που έχει οδηγήσει τις αποδόσεις των ομολόγων σημαντικά υψηλότερα από ό,τι στην αρχή του έτους.

Τα παραπάνω πλήττουν τις μετοχές για δύο λόγους. Πρώτον, οι επενδυτές προεξοφλούν υψηλότερες μελλοντικές ταμειακές ροές, γεγονός που μειώνει τις τρέχουσες αποτιμήσεις των εταιρειών. Δεύτερον, τα υψηλότερα επιτόκια συνήθως μεταφράζονται σε βραδύτερη οικονομική ανάπτυξη και αύξηση κερδών στο μέλλον, γεγονός που πλήττει τις τρέχουσες τιμές των μετοχών.

Η JPMorgan αναφέρει στην έκθεσή της πως δεν αξιολογεί την τρέχουσα διόρθωση ουσιαστικά διαφορετική από προηγούμενες ή ως προπομπό μιας μεγαλύτερης απόσυρσης επικαλούμενη προηγούμενες αναλύσεις της.

3. Εξετάστε την πιθανότητα αλλαγών ανάλογα με τους στόχους σας

Η τράπεζα υπογραμμίζει τη σημασία των επενδυτικών κινήσεων και αλλαγών σε συνάρτηση με τις επιδιώξεις και τους στόχους των επενδυτών. Όπως χαρακτηριστικά αναφέρει, «Εφόσον αξιολογήσετε την τρέχουσα διόρθωση ως «φυσιολογική» και όχι ως προάγγελο μιας αμυντικής (bear) αγοράς, αλλά έχουν αλλάξει οι οικονομικοί σας στόχοι τότε θα ήταν λογικό να προβείτε σε αλλαγές στο επενδυτικό σας χαρτοφυλάκιο. Εάν όμωςδεν έχετε αλλάξει στόχους, τότε πιθανότατα δεν χρειάζεστε μεγάλες αλλαγές, παρά τροποποιήσεις στο χαρτοφυλάκιο των μετοχών σας».

Διαβάστε ακόμα:

Σταϊκούρας: Στόχος η παγίωση των φοροελαφρύνσεων – Τι εξετάζεται για την εισφορά αλληλεγγύης

Φοροελαφρύνσεις μέχρι και 10.000 ευρώ για ανακαίνιση ακινήτων

Villas Armit: Για 4η φορά στο σφυρί το συγκρότημα με τις πολυτελείς βίλες στη Μύκονο

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.