Ο αμερικανικός κολοσσός στη διαχείριση επενδυτικών κεφαλαίων PIMCO εκτιμά ότι όταν εμφανίζονται διαφορετικές πορείες στις παγκόσμιες οικονομίες, προκύπτουν ευκαιρίες για τους επενδυτές και συνοψίζει το πώς βλέπει το μέλλον στις παρακάτω θέσεις:

· Υπάρχουν αποκλίνουσες πορείες για την ανάπτυξη, τον πληθωρισμό και την πολιτική των κεντρικών τραπεζών σε όλο τον κόσμο.

· Η οικονομική ανθεκτικότητα των ΗΠΑ πιθανότατα θα διατηρηθεί, αλλά ο πληθωρισμός παραμένει ένας κίνδυνος. Υπό αυτή την προοπτική, τα χαρτοφυλάκια πολλαπλών στοιχείων ενεργητικού δίνουν έμφαση στην ποιότητα και τη διαφοροποίηση.

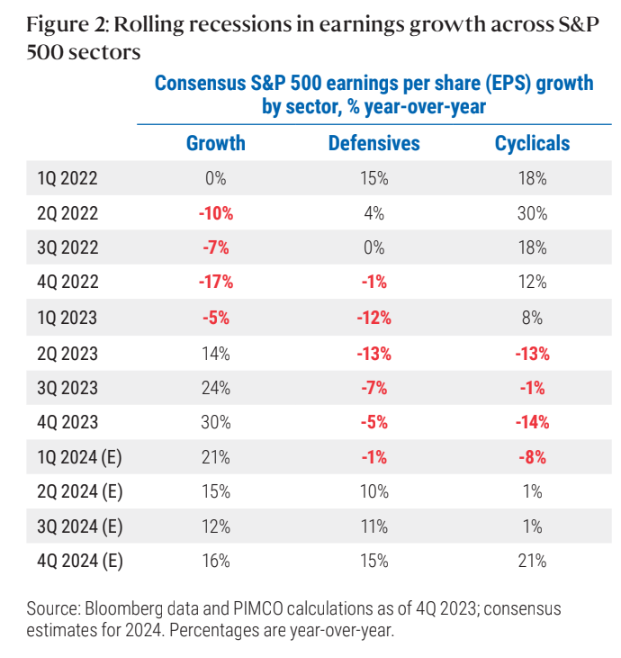

· Τα σημάδια δίνουν πλεονέκτημα ελαφρώς στις μετοχές, με έμφαση στις μετοχές μεγάλης κεφαλαιοποίησης των ΗΠΑ, σε επιλεγμένες αναδυόμενες αγορές και σε ορισμένους βιομηχανικούς κυκλικούς κλάδους. Η κατανομή των μετοχών θα πρέπει επίσης να συμβάλει στον μετριασμό του κινδύνου πληθωρισμού.

· Η πολιτική των κεντρικών τραπεζών θα πρέπει να ενισχύσει τις επενδύσεις σταθερού εισοδήματος στις ανεπτυγμένες αγορές εκτός των ΗΠΑ, όπως η Αυστραλία, ο Καναδάς, το Ηνωμένο Βασίλειο και η Ευρωζώνη.

· Προτιμά επίσης τους τίτλους ενυπόθηκων δανείων των αμερικανικών οργανισμών και διάφορους τομείς τιτλοποιημένων εταιρικών δανείων.

«Οι προοπτικές της παγκόσμιας οικονομίας και της αγοράς υποδηλώνουν αποκλίνουσες πορείες μεταξύ των περιφερειών και τομέων. Πέρυσι, η συνολική παγκόσμια ανάπτυξη φαινόταν στάσιμη, αλλά οι τάσεις φέτος υποδηλώνουν πιθανότητα για μια ήπια προσγείωση αντί για μια ύφεση, κυρίως λόγω της συνεχιζόμενης δύναμης της αμερικανικής οικονομίας. Αλλά αυτή η ανθεκτικότητα συνοδεύεται από κινδύνους και κυρίως το ενδεχόμενο για θερμότερο πληθωρισμό», εξηγούν οι αναλυτές της PIMCO.

«Οι αποκλίνουσες μακροοικονομικές προοπτικές δημιουργούν συναρπαστικές ευκαιρίες ανάμεσα στις κατηγορίες περιουσιακών στοιχείων. Στις αγορές σταθερού εισοδήματος, προσθέτουμε τις επενδύσεις μας σε επιλεγμένες χώρες εκτός ΗΠΑ, όπου η ευκολότερη νομισματική πολιτική φέτος είναι πιθανό να δώσει ώθηση στα ομόλογα. Και στις μετοχές, ενώ συνεχίζουμε να προτιμούμε τις υψηλής ποιότητας εταιρείες, οι οποίες είναι έτοιμες να αντέξουν μια σειρά μακροοικονομικών σεναρίων, αυξάνουμε τις κατανομές σε ένα ευρύτερο φάσμα τομέων, συμπεριλαμβανομένων των βιομηχανικών κυκλικών τομέων. Η διαφοροποίηση και η ευελιξία παραμένουν ζωτικής σημασίας, και η ενεργός διαχείριση μπορεί να βοηθήσει στην αποκάλυψη ενδιαφέροντων ιδεών, ενώ παράλληλα διαχειρίζεται τους κινδύνους», υπογραμμίζει ο οίκος.

Τα δύο κομβικά στοιχεία για φέτος αλλά και το απώτερο μέλλον

«Συνολικά, βλέπουμε ένα περιβάλλον πλούσιο σε στόχους για χαρτοφυλάκια πολλαπλών στοιχείων ενεργητικού. Η τεχνητή νοημοσύνη έχει αποτελέσει σημαντικό μοχλό ανάπτυξης στις αποδόσεις των μετοχών και αναμένουμε ότι αυτό θα συνεχιστεί καθώς οι τεχνολογίες βελτιώνονται και σημειώνεται πρόοδος στις εμπορικές εφαρμογές. Στις αρχές του 2023, η δυνατότητα της τεχνητής νοημοσύνης να επιτρέψει την ευρεία διάδοση στην αύξηση της παραγωγικότητας και να ξεκλειδώσει νέες δυνατότητες, ώθησε σε σημαντική πολλαπλή επέκταση (δηλαδή, αυξήσεις σε αποτιμήσεις), ιδίως μεταξύ των εταιρειών τεχνολογίας. Από το τότε, είδαμε την κυκλοφορία νέων προϊόντων, όλο και πιο ισχυρές, μετρήσιμα κέρδη αποδοτικότητας και αυξημένες δαπάνες κεφαλαίου, καθώς οι εταιρείες αγκάλιασαν τις δυνατότητες της τεχνητής νοημοσύνης. Αυτό έχει οδηγήσει σε σημαντική αύξηση των κερδών για τις εταιρείες στην αλυσίδα εφοδιασμού και υποδομών της τεχνητής νοημοσύνης και η ζήτηση μπορεί να ξεπεράσει την προσφορά για το ορατό μέλλον. Η γενεσιουργός τεχνητή νοημοσύνη βρίσκεται σε πολύ πρώιμο στάδιο. Ο μακρύς διάδρομος ανάπτυξης μπροστά μας και οι ισχυρές ταμειακές ροές των κορυφαίων παικτών υποδηλώνουν ότι είμαστε δεν είμαστε σε μια φούσκα, παρά τις αυξημένες αποτιμήσεις. Για ένα καλάθι σημαντικών μετοχών υψηλής κεφαλαιοποίησης που σχετίζονται με την τεχνητή νοημοσύνη, οι εκτιμήσεις προβλέπουν αύξηση κερδών άνω του 30% το 2024 και 28% το 2025, ξεπερνώντας κατά πολύ τις εκτιμήσεις για την αύξηση των κερδών για την ευρύτερη αμερικανική αγορά μετοχών», σημειώνουν οι επικεφαλής ανάλυσης του οίκου.

Το δεύτερο στοιχείο που θα διαμορφώσει το μέλλον είναι οι εκλογές στις ΗΠΑ. Οι εκλογές του 2024 στις ΗΠΑ θα έχουν σημαντικές επιπτώσεις για τις αγορές τόσο σε μακροοικονομικό, όσο και σε κλαδικό επίπεδο. Τα κόμματα δεν έχουν όρεξη ούτε για πρόσθετα δημοσιονομικά κίνητρα μεγάλης κλίμακας, ούτε για μεταρρυθμίσεις στις μακροπρόθεσμες δαπάνες. Ωστόσο, οι αποκλίσεις στο εμπόριο, τη φορολογία, τη βιομηχανία και άλλους τομείς πολιτικής σημαίνουν ότι οι συνέπειες θα διαφέρουν ανάλογα με τον κάτοχο του Λευκού Οίκου και τη σύνθεση του Κογκρέσου.

«Μια νίκη των Ρεπουμπλικανών, είτε πρόκειται για σκούπα, είτε απλώς για την προεδρία, θα επέτρεπε πιθανότατα ένα μείγμα πολιτικής που θα μπορούσε να είναι πληθωριστικό. Πιθανότατα θα δούμε αύξηση των δασμών, απαγορεύσεις στη μετανάστευση και φορολογικές περικοπές που λήγουν. Οι τομείς που πιθανόν να ωφεληθούν υπό τη ρεπουμπλικανική ηγεσία περιλαμβάνουν το πετρέλαιο και το φυσικό αέριο, οι αγωγοί, τα αυτοκίνητα, τα χρηματοπιστωτικά και οι τομείς που συνδέονται με αμυντικές δαπάνες. Οι ανανεώσιμες πηγές ενέργειας θα αντιμετωπίσουν αρνητικούς ανέμους, οι καταναλωτικές εταιρείες θα αντιμετώπιζαν αυξημένο δασμολογικό κίνδυνο και οι τεχνολογικές εταιρείες θα μπορούσαν να πληγούν από αρνητικά πρωτοσέλιδα», επισημαίνει η PIMCO.

«Μια νίκη των Δημοκρατικών θα σήμαινε πιθανότατα μεγαλύτερη υποστήριξη για την πράσινη ενέργεια, αν και ο δημοσιονομικός χώρος θα τείνει να είναι περιορισμένος, δεδομένης της εικόνας του ελλείμματος και του χρέους και αυστηρότεροι περιορισμοί στις βιομηχανίες ορυκτών καυσίμων. Οι εταιρικοί φόροι θα μπορούσαν να αυξηθούν, αν και η επέκταση των επιστρεπτέων φορολογικών πιστώσεων για τις οικογένειες θα μπορούσε να επιδιωχθεί. Οι χρηματοπιστωτικοί τομείς θα μπορούσαν επίσης να αντιμετωπίσουν αυστηρότερο ρυθμιστικό περιβάλλον. Οι δασμοί θα μπορούσαν να χρησιμοποιηθούν τακτικά, όπως οι έλεγχοι των εξαγωγών, αλλά όχι στον βαθμό που θα μπορούσαν να γίνουν υπό τη ρεπουμπλικανική ηγεσία. Μια πλήρης ‘σκούπα’ των Δημοκρατικών θα οδηγήσει πιθανότατα σε επέκταση των επιδοτήσεων του Affordable Care Act, οι οποίες θα τείνουν να ωφελήσουν τον τομέα της υγειονομικής περίθαλψης», καταλήγουν οι αναλυτές της PIMCO.

Διαβάστε ακόμη

EBRD: Οι προβλέψεις για την ελληνική οικονομία (πίνακες)

Περικοπές έως 50% στην πράσινη ενέργεια… για να γλιτώσουμε το blackout

ΑΒΑΞ: Πλησιάζει το μισό δισ. η αξία του χαρτοφυλακίου σε ΣΔΙΤ, παραχωρήσεις και μαρίνες

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ