«Καταλαβαίνετε ότι οι καιροί έχουν αλλάξει όταν η κεντρική τράπεζα της Σουηδίας, η οποία στον προηγούμενο κύκλο αυξήσεων των επιτοκίων διατήρησε αρνητικά επιτόκια μέχρι τον Δεκέμβριο του 2019, αυξάνει τώρα τα επιτόκια της με βήματα των 100 μονάδων βάσης», επισημαίνει σε σημείωμα του ο Τόνι Πασκουαριέλο, επικεφαλής ανάλυσης των Head of Hedge της Goldman Sachs.

Στο σημείωμα προς τους πελάτες της αμερικανικής τράπεζας, το οποίο δεν ευθυγραμμίζεται απόλυτα με τις απόψεις της Goldman Sachs, εξηγεί με τον πιο ξεκάθαρο τρόπο ότι η ευρύτερη εικόνα της αγοράς μετοχών δεν και πολύ… φιλική. «Η κεντρική ιστορία των τελευταίων δύο μηνών ήταν η αδυσώπητη αστραπιαία άνοδος των βασικών αμερικανικών επιτοκίων, τόσο των ονομαστικών όσο και των πραγματικών. Η κίνηση καθοδηγήθηκε από τα κοντινά επιτόκια, οδηγώντας τις αποδόσεις των διετών ομολόγων των ΗΠΑ σε επίπεδα που δεν έχουν παρατηρηθεί από το 2007, καθώς η καμπύλη των επιτοκίων αντιστρέφεται περαιτέρω. Τα διετή ομόλογα ακολουθούν κατά πόδας τα βήματα που είχαν ακολουθήσει στην περιβόητη ‘σφαγή της αγοράς ομολόγων ‘το 1994 (ένα γεγονός που είδαν ελάχιστοι από τους σημερινούς ριψοκίνδυνους)», εξηγεί ο Πασκουαριέλο.

Οι σκέψεις σχετικά με τις επιπτώσεις αυτού του γεγονότος είναι οι ακόλουθες:

i. Η παγκόσμια μακροοικονομική διαδικασία ξεκινά με ένα πλαίσιο ρευστότητας. Όλα όσα διαδραματίζονται τώρα σε πραγματικό χρόνο, τα δραστικά υψηλότερα επιτόκια πολιτικής, το ρεύμα συρρίκνωσης του ισολογισμού της Fed και οι αυστηρότεροι περιορισμοί στα κεφάλαια των αμερικανικών τραπεζών, δείχνουν ευθέως προς τη λάθος κατεύθυνση σε όρους ρευστότητας. Μπορεί επίσης να ισχυριστούμε ότι αυτή η καμπή μόλις άρχισε. Ενώ η ρευστότητα είναι μόνο μία εισροή στη θεμελιώδη εξίσωση, είναι σαφώς ένας αυξανόμενος αντίθετος άνεμος για τα ριψοκίνδυνα περιουσιακά στοιχεία και έχει δημιουργήσει μια αίσθηση «εγκατάλειψης του πλοίου» στην αγορά μετοχών.

ii. Στα χρόνια που ακολούθησαν τη μεγάλη χρηματοπιστωτική κρίση, οι αγορές περιουσιακών στοιχείων επηρεάστηκαν βαθιά από την απεριόριστη, αν και ριζοσπαστική, νομισματική πολιτική. Τώρα, βρισκόμαστε ακριβώς στην άλλη μεριά. Σε αυτό το πλαίσιο, πώς βαθμολογεί κανείς τις καθυστερημένες επιδράσεις της τρέχουσας σύσφιξης; Ο κίνδυνος των “γνωστών αγνώστων” αυξάνεται μέρα με τη μέρα και αυτό δεν εμπνέει καθόλου για να προσθέσω πολύ ρίσκο αυτή τη στιγμή.

iii. Αν ο προηγούμενος κύκλος χαρακτηριζόταν από τη λογική της TINA( σ.σ. Thereisnoalternative από τις μετοχές), σήμερα τα μικρής διάρκειαςκαι χωρίς κίνδυνο ‘χαρτιά’ αποδίδουν τώρα πάνω από 4%, οπότε μπορούμε να υποστηρίξουμε ότι υπάρχει πράγματι μια πολύ καλή εναλλακτική λύση. Σε αυτό το σκηνικό, δεν είναι μόνο η αγορά μετοχών που φαίνεται πιο απαιτητική, για παράδειγμασκεφτείτε πώς αυτό αλλάζει την ελκυστικότητα των αποδόσεων (caprates) στην αγορά των ακινήτων ή το κόστος χρηματοδότησης στις αγορές ιδιωτικών περιουσιακών στοιχείων. «Το ένστικτό μου είναι ότι οι συμμετέχοντες στην αγορά, σε γενικές γραμμές, ξυπνούν και το ποσοστό της απαιτούμενης απόδοσης για επενδύσεις σε άλλους χώρους αλλάζει πολύ γρήγορα», εκτιμά o Πασκουαριέλο.

Μερικές άλλες σκέψεις

Παράλληλα διατυπώνει Μερικές άλλες σκέψεις που είναι σχετικές με την εικόνα των αγορών:

i. Όλη αυτή η ιστορία αρχίζει και τελειώνει με τον πληθωρισμό. Οι χρηματιστές είναι αιχμάλωτοι σε αυτό το πλαίσιο. Από τις αρχές του 2009 έως το τέλος του 2019, ο γενικός δείκτης τιμών καταναλωτή κατά μέσο όρο ήταν 1,6%. Τους τελευταίους 12 μήνες, ο μέσος όρος είναι 7,7%. Η αγορά εργασίας των ΗΠΑ είναι απλά πολύ σφιχτή για να μειωθεί γρήγορα ο πληθωρισμός. Η αύξηση των μισθών δεν θα επιβραδυνθεί με 11 εκατ. ανοιχτές θέσεις εργασίας και το πρόβλημα διευρύνεται. Ο πυρήνας του πληθωρισμού δεν καθόλου κοντά στο στόχο της Fed και ο μέσος πληθωρισμός εξακολουθεί να ξεπερνά το 6%. «Για να μειωθεί ο πληθωρισμός, πρέπει να αυξηθεί πολύ το ποσοστό ανεργίας, και αυτό δεν συμβαίνει χωρίς να προκληθεί ύφεση. Για να είμαι σαφής: αυτή δεν είναι η άποψη της τράπεζας», επισημαίνει ο Πασκουαριέλο.

ii. Η συνεδρίαση της FOMC αυτής της εβδομάδας κατέστησε σαφές ότι όχι μόνο δεν υποχωρούν, αλλά εμφανίζονται αρκετά πρόθυμοι να ‘κάνουν ότι πρέπει’ στην επίθεση κατά του πληθωρισμού. Στην πράξη, υπάρχει μια αίσθηση ότι η Fed πιέζει μπροστά από τις προσδοκίες της αγοράς (το οποίο είναι το αντίθετο από το πώς ένιωθαν τα πράγματα την άνοιξη). Το θέμα της μεγάλης εικόνας παραμένει το ίδιο: είμαστε μάρτυρες του «ξεπακεταρίσματος» ενός μποναμά οικονομικών συνθηκών και πάλι όπως το 2020 και το 2021.

iii. Όλα αυτά μαζί, με οδηγούν στο συμπέρασμα ότι έχουμε κολλήσει σε μια ακολουθία της αγοράς με ένα βήμα εμπρός και δύο βήματα πίσω, έναν συνεχή κύκλο για το τελικό ποσοστό του επιτοκίου όλο και υψηλότερα, γεγονός που επηρεάζει την ικανότητα των μετοχών να αναπνεύσουν ευκολότερα και να διατηρήσουν ένα ράλι. «Πρέπει να βγάλουμε τους επόμενους μήνες, οι οποίοι είναι γεμάτοι με διάφορους παράγοντες κινδύνου. Επίσης, ενώ μπορώ να αρχίσω να φαντάζομαι την υπόθεση για ένα ράλι στο τέλος του έτους, δεδομένων των ισχυρών εποχικών μεγεθών, είναι πολύ νωρίς για να αρχίζω να το φαντάζομαι! Αν μη τι άλλο, έχω εκπλαγεί λίγο από το πόσο ΔΕΝ έχουν υπερκαλυφθεί κάποιες από τις μεγάλες μακροοικονομικές τάσεις τους τελευταίους μήνες», εξηγεί ο Πασκουαριέλο.

«Αν προσπαθήσω να συγκεντρώσω αυτό το σημείωμα σε μια γραμμή: οι μετοχές εξακολουθούν να είναι όμηροι των αυστηρότερων χρηματοπιστωτικών συνθηκών. Η βασική μας άποψη για την αγορά ήταν ότι μέχρι η οικονομία να εισέλθει σε σαφή ύφεση ή να δείξει σταθερά σημάδια προόδου στο μέτωπο του πληθωρισμού, η πίεση για αυστηρότερες χρηματοπιστωτικές συνθήκες είναι απίθανο να μειωθεί και οι περίοδοι ανακούφισης είναι απίθανο να διατηρηθούν. Αυτές εξακολουθούν να μοιάζουν με τις σωστές συνθήκες που πρέπει να περιμένουμε», καταλήγει ο Πασκουαριέλο.

Τα σχετικά διαγράμματα

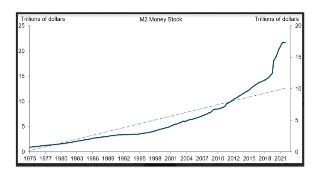

i. Είναι η απλή προσφορά χρήματος σε σχέση με τη μακροπρόθεσμη γραμμή τάσης. Το έβαλα για να υπενθυμίσω στον εαυτό μου πόσο τρελά ήταν τα τελευταία χρόνια, αλλά και για να επισημάνω την καμπή προς τα κάτω

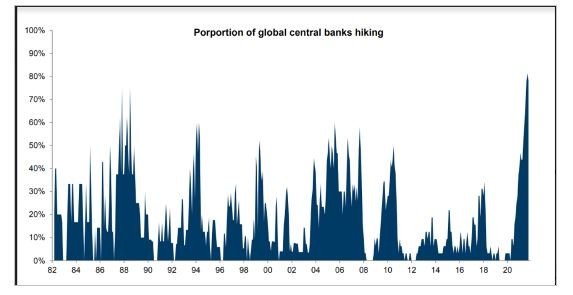

ii. ένα ευρύτερο διάγραμμα της δυναμικής της παγκόσμιας νομισματικής πολιτικής

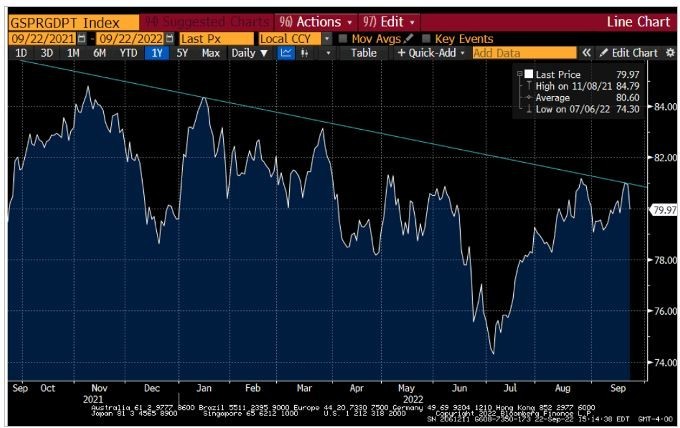

iii. Τα ριψοκίνδυνα περιουσιακά στοιχεία αυξάνουν και πάλι τις πιθανότητες μιας σκληρής προσγείωσης. Για τους χρηματιστηριακούς παράγοντες, αυτό ήταν ένα μεγάλο θέμα το β’ τρίμηνο. Αυτό που μου φαίνεται λίγο ενδιαφέρον είναι ότι το επεισόδιο συγκλόνισε τη χρηματιστηριακή αγορά, αλλά οι αποδόσεις των ΗΠΑ κινήθηκαν μόνο ελαφρώς υψηλότερα.

Διαβάστε ακόμα:

Αναστέλλεται η εισαγωγή της Allwyn στο Χρηματιστήριο της Ν. Υόρκης

Ρεύμα: Με 342 ευρώ τη μεγαβατώρα ξεκινάει η εβδομάδα

Attica Bank: «Μαύρος» καπνός από το νέο τετ-α-τετ των μετόχων

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.