«Η σχέση απόδοσης-κινδύνου για τις τράπεζες έχει επιδεινωθεί εξαιτίας του στασιμοπληθωριστικού σκηνικού με αυξανόμενες πιέσεις στους καταναλωτές και αυξημένο γεωπολιτικό κίνδυνο», εξηγεί η Morgan Stanley σε νέο της report.

Οι αναθεωρήσεις στα κέρδη και τα μερίσματα έχουν επίσης γίνει αρνητικές και για αυτό υποβαθμίζει τις μετοχές των τραπεζών σε ‘ουδέτερες’ και αναβαθμίζει τις φαρμακευτικές εταιρείες σε ‘υπερεπενδεδυμένες’.

Η σχέση κινδύνου-απόδοσης των τραπεζών έχει επιδεινωθεί μετά τα πρόσφατα γεγονότα, ωστόσο, τώρα ο αμερικανικός επενδυτικός οίκος διαβλέπει ένα πιο ισορροπημένο σκηνικό για τις τράπεζες και τα χρηματοπιστωτικά ιδρύματα, σύσταση που ταιριάζει επίσης με την πιο προσεκτική άποψη για τις μετοχές γενικά.

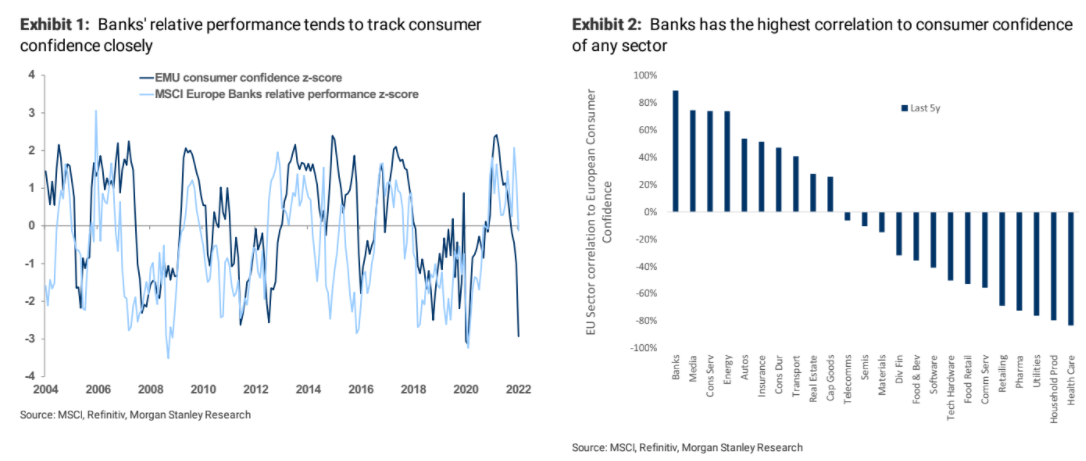

«Παραμένουμε υπερεπενδεδυμένοι στις ασφάλειες και αναβαθμίζουμε τα φαρμακευτικά προϊόντα σε υπερεπενδεδυμένα. Οι τράπεζες αντιμετωπίζουν ένα πιο απαιτητικό μακροοικονομικό περιβάλλον», εξηγεί η Morgan Stanley. Η σύγκρουση Ρωσίας-Ουκρανίας έχει ανατρέψει τις ευρωπαϊκές μακροοικονομικές προοπτικές από μια καλή ανάπτυξη με μέτριο πληθωρισμό σε πολύ ασθενέστερη ανάπτυξη και υψηλό πληθωρισμό. Αυτή η μετατόπιση προς σε ένα πιο στασιμοπληθωριστικό περιβάλλον με αυξημένη πίεση στους καταναλωτές δεν είναι χρήσιμη για τη σχετική απόδοση των τραπεζών, η οποία συσχετίζεται σε μεγάλο βαθμό με την εμπιστοσύνη των καταναλωτών. Οι σχετικές αναθεωρήσεις των κερδών των τραπεζών έχουν υποχωρήσει αρνητικά για πρώτη φορά από το 2020.

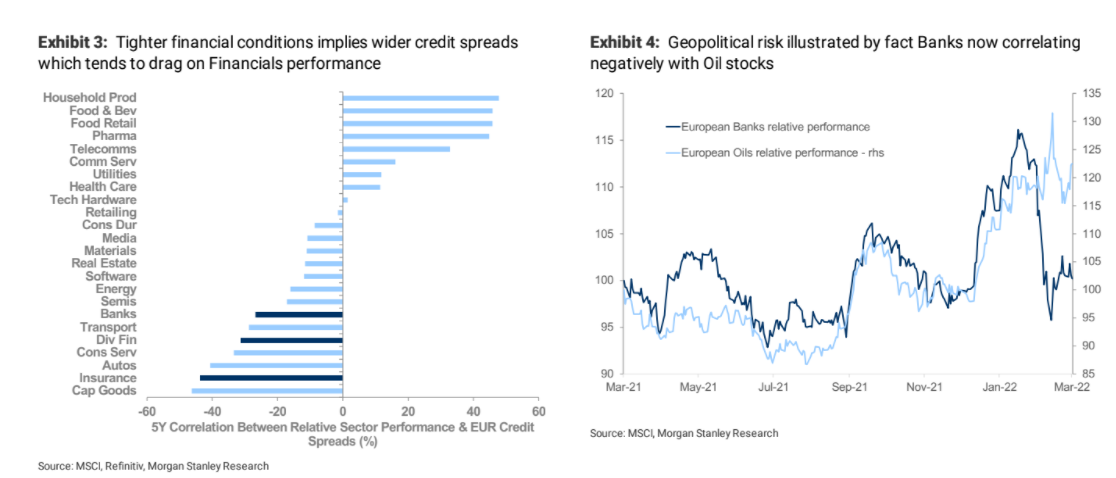

O κίνδυνος αυστηρότερων χρηματοπιστωτικών συνθηκών και γεωπολιτικής αβεβαιότητας

Εκτός από τα μακροοικονομικά, οι τράπεζες είναι επίσης εκτεθειμένες σε κάθε περαιτέρω επιδείνωση της γεωπολιτικής κατάστασης και είναι πιο ευαίσθητες στην επιθυμία της Fed να αυστηροποιήσει τις χρηματοπιστωτικές συνθήκες στην προσπάθειά της να μετριάσει τον πληθωρισμό. «Ενώ οι αποτιμήσεις είναι αρκετά χαμηλές, δεν βρίσκονται ακόμη σε επίπεδα όπου θα μπορούσαμε να νιώθουμε άνετα να υποστηρίζουμε ότι τα περισσότερα από τα κακά νέα βρίσκονται στις τιμές», εξηγεί η τράπεζα.

Η σύγκρουση Ρωσίας-Ουκρανίας έχει πιθανότατα μετατοπίσει τις προοπτικές της ευρωπαϊκής οικονομίας προς τον στασιμοπληθωρισμό. Οι τράπεζες τείνουν να είναι μακροοικονομικοί δείκτες και, ιδιαίτερα βραχυπρόθεσμα, η αβεβαιότητα γύρω από την αντίδραση των διαφόρων ευρωπαϊκών οικονομιών στις συνέπειες της σύγκρουσης – υψηλός πληθωρισμός, διαταραχές στις αλυσίδες εφοδιασμού, κυρώσεις – είναι πιθανό να επιβαρύνουν την πολλαπλή αντίδραση της δημοσιονομικής πολιτικής.

Ωστόσο, οι αυξήσεις των επιτοκίων εξακολουθούν να αποτελούν διαρθρωτική στήριξη για τον κλάδο ενώ στην Ευρωζώνη, δεν είναι μόνο πιθανό να δούμε τα βασικά επιτόκια να ομαλοποιούνται από τις -50 μ.β. στο 0% έως το Μάρτιο του 2023, αλλά είναι επίσης πιθανό να συνεχίσουμε να βλέπουμε πιο απότομες καμπύλες στα γερμανικά ομόλογα Bund, σε αντίθεση με αυτό που βλέπουμε στις ΗΠΑ/ΗΒ, εξηγούν οι αναλυτές της τράπεζας.

Ενώ, οι βραχυπρόθεσμες μειώσεις των κερδών για τις τράπεζες που είναι εκτεθειμένες στη Ρωσία/Ουκρανία, είναι πιθανό να είναι σημαντικές. Η ικανότητα διανομής μερισμάτων είναι υψηλή ωστόσο και το ίδιο ισχύει και για την πλειοψηφία των επαναγορών σε ολόκληρο τον τομέα. Οι τράπεζες της Ευρωζώνης διαπραγματεύονται με 0,7 φορές σε όρους τιμής προς εσωτερική ενσώματη αξία (P/TBV) και σε όρους πολλαπλασιαστή κερδών (Ρ/Ε) στις 7 φορές για το 2023.

Διαβάστε ακόμη:

Τι φέρνει ο «β’ ψυχρός πόλεμος» στην οικονομία

Πράσινο φως από τον ESM για την πρόωρη αποπληρωμή των δανείων του ΔΝΤ

Ουκρανία: Ξεκινά τριήμερο συνομιλιών στην Τουρκία – «Αχτίδα» ελπίδας για ειρήνη