Μετά από μια δεκαετία απομόχλευσης οι ελληνικές τράπεζες βρίσκονται σε φάση ανάπτυξης, με αύξηση δανείων η οποία που θα οδηγηθεί από τα ευρωπαϊκά προγράμματα ανάκαμψης, εξηγεί η Morgan Stanley. Ο αμερικανικός οίκος διαβλέπει ότι το επίκεντρο του ενδιαφέροντος για τα εγχώρια χρηματοπιστωτικά ιδρύματα μετατοπίζεται στην πορεία των δανείων και επιλέγει ως κορυφαία της επιλογή τον τίτλο της Eurobank έναντι των Alpha Bank και Τράπεζα Πειραιώς.

Οι συστάσεις είναι ίσης απόδοσης για τις Alpha Βank και Τράπεζα Πειραιώς και υπεραπόδοσης για τη Eurobank. Οι τιμές-στόχοι είναι 1,07 ευρώ για τη Eurobank με περιθώριο ανόδου 26%, 1,40 ευρώ για την Alpha Βank με περιθώριο ανόδου 20% και 1,52 ευρώ με περιθώριο ανόδου 10% για την Πειραιώς. Αναφορικά με τους κινδύνους, η σχέση Ελληνικού Δημοσίου και τραπεζών είναι υψηλή, δεδομένης της μη εξυπηρετούμενης έκθεσης, της μείωσης των μη εξυπηρετούμενων δανείων και των τιτλοποιήσεων που στηρίζονται στο σύστημα εγγυήσεων Ηρακλής.

Οι ελληνικές τράπεζες προσφέρουν ένα στοίχημα ανάκαμψης το οποίο ωστόσο συνδυάζεται με κινδύνους εκτέλεσης και αυτό αποτυπώνεται στις αποτιμήσεις τους που κινούνται στην περιοχή των 0,3 φορών έως 0,5 φορές τη λογιστική τους αξία για το έτος. Με την πιο θετική ανταμοιβή κινδύνου από τις τρεις και τη μεγαλύτερη πρόοδο στην εξυγίανση των μη εξυπηρετούμενων ανοιγμάτων να την έχει η Eurobank, η Morgan Stanley την τοποθετεί ως προτιμώμενη εντός του κλάδου.

Η Morgan Stanley εκτιμά ότι τα έσοδα από τόκους από την εξυγίανση των μη εξυπηρετούμενων δανείων (NPEs) για την Alpha Bank και την Τράπεζα Πειραιώς θα χτυπηθούν. Στο πρώτο εξάμηνο το 7%-25% των εσόδων προέρχονται από τα NPEs για τις ελληνικές τράπεζες, γεγονός που θα προκαλέσει πιέσεις στα έσοδα από τις ενέργειες εξυγίανσης. Αν και οι τράπεζες επωφελούνται από τη χρηματοδότηση της ΕΚΤ μέσω των TLTRO στις -100 μ.β., αυτό θα λήξει τον Ιούνιο του 2022, αυξάνοντας πιθανώς το κόστος χρηματοδότησης για την περίοδο 2023-2024.

Το ταμείο ανάπτυξης και ο ρόλος του

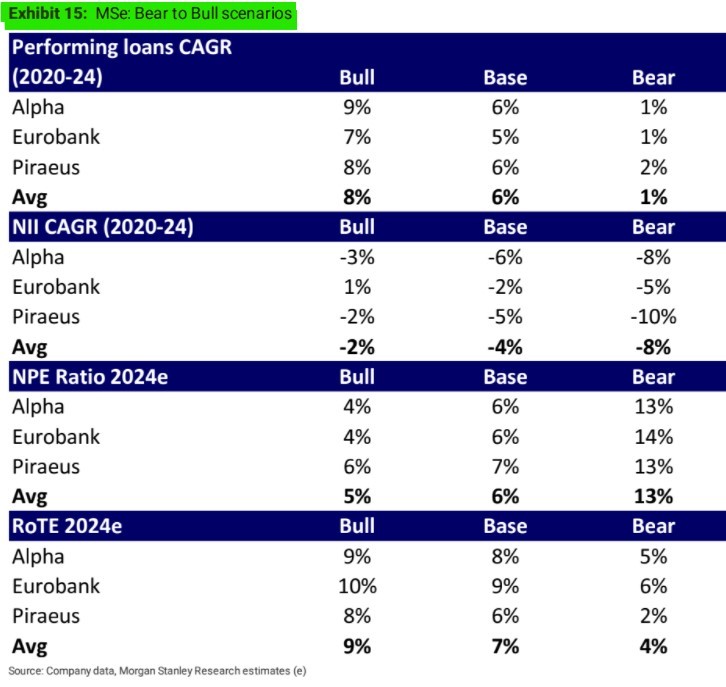

Οι εγχώριες τράπεζες προσφέρουν ελκυστικό trade κινδύνου απόδοσης με θετικό περιθώριο ανόδου της τάξεως του 63% στο αισιόδοξο σενάριο αλλά και 50% πτώσης στο κακό σενάριο. Αλλά εξαρτώνται από τη μακροπρόθεσμη ανάκαμψη της ελληνικής οικονομίας που εξαρτάται από την πορεία του Ταμείου Ανάκαμψης. Η Ελλάδα, ως βασικός δικαιούχος του Ταμείου Ανάκαμψης της ΕΕ, θα έχει συνολική θετική επίδραση στα 31 δισ. ευρώ (19% του ΑΕΠ του 2020) για την περίοδο 2021-2026 και την πρώτη δόση ύψους 4 δισ. ευρώ που εκταμιεύθηκε ήδη τον Αύγουστο. Η Morgan Stanley πιστεύει ότι αυτό αντιπροσωπεύει μια πιθανή καμπή για την αύξηση των δανείων στην Ελλάδα και προβλέπει ετήσιο ρυθμό περίπου 5,5% για τα δάνεια που εκτελούνται το 2020-2024, κυρίως λόγω των επιχειρηματικών δανείων. Οι εκτιμήσεις της Morgan Stanley για 6,5-8,5 δισ. ευρώ αύξηση των εξυπηρετούμενων δανείων την περίοδο 2020-2024 είναι συντηρητικές σε σχέση με τους στόχους των τραπεζών που είναι 10 δισ. ευρώ περίπου. Τέλος, στο 2024 προβλέπει 6% μη εξυπηρετούμενα δάνεια κατά μέσο όρο για τις ελληνικές τράπεζες έναντι περίπου 41% το 2019, υποστηριζόμενο από τις τιτλοποιήσεις και την ανάκαμψη των μακροοικονομικών μεγεθών.

Διαβάστε ακόμη:

Άλμα 16,2% του ΑΕΠ: Έως €1 δισ. χώρος για «έξτρα» ελαφρύνσεις

Vivartia: Συμφωνία για την απόκτηση του 75% της «Ελληνική Ζύμη» και της «Άλεσις»