Σοβαρή επιδείνωση παρουσιάζει η αγορά των κρατικών ομολόγων σε Ευρώπη και ΗΠΑ, καθώς οι επενδυτές συνεχίζουν να αποστρέφονται το δημόσιο χρέος, οδηγώντας τις ομολογιακές αποδόσεις στο υψηλότερο επίπεδο των τελευταίων πολλών ετών.

Αναμφίβολα, το μπαράζ ρευστοποιήσεων εδράζεται στο κλίμα αστάθειας και ανησυχίας, το οποίο έχει πλημμυρίσει τις αγορές, με την πολιτική των υψηλότερων επιτοκίων, τον ιστορικό πληθωρισμό και την ενεργειακή κρίση να συντηρούν τους φόβους για επιβράδυνση ή ακόμη χειρότερα, ύφεση της οικονομίας.

Δεν είναι τυχαίο ότι το βασικό σενάριο του πρακτορείου Bloomberg προβλέπει ότι η οικονομία της Ευρωζώνης θα συρρικνωθεί κατά 0,9% τον χειμώνα του 2022-2023, ενώ στο δυσμενές σενάριο η ύφεση θα εκτιναχθεί κοντά στο 5% (για την ακρίβεια στο 4,7%).

Την ίδια στιγμή, οι εκτιμήσεις για τον πληθωρισμό παραμένουν δυσοίωνες, με τους αναλυτές να προεξοφλούν περαιτέρω αύξηση των τιμών, λόγω κυρίως της ενεργειακής κρίσης στη Γηραιά Ήπειρο. Για το 2023, συγκεκριμένα, ο ετήσιος δείκτης τιμών προβλέπεται ότι θα διαμορφωθεί από 5,4% (βασικό σενάριο) έως 7,7% (δυσμενές σενάριο).

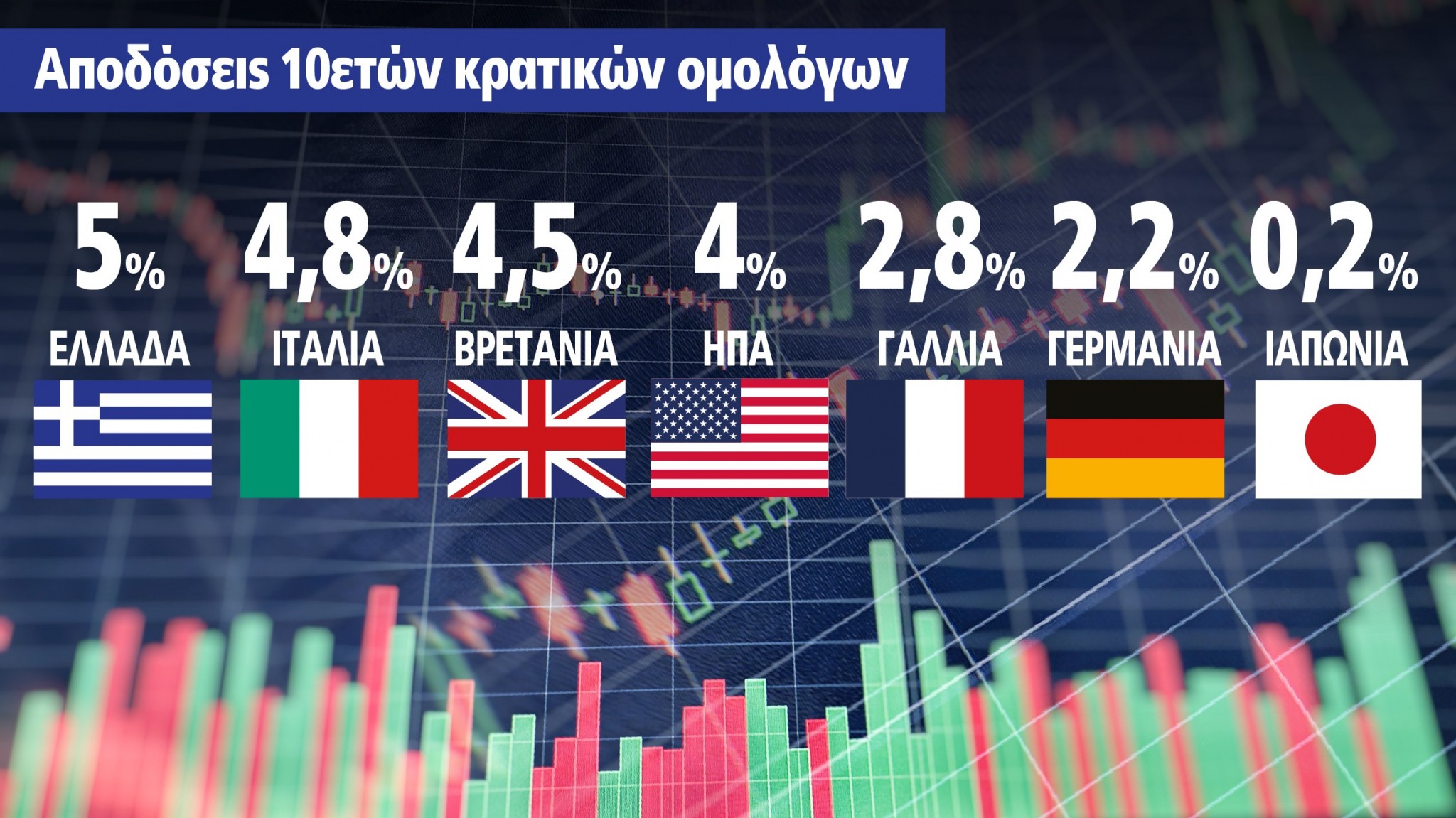

Μέσα σ’ αυτό το πλαίσιο, οι αποδόσεις των περισσότερων κρατικών ομολόγων βρίσκονται στο υψηλότερο επίπεδο των τελευταίων πολλών ετών, καθώς οι επενδυτές «βλέπουν» νέες αυξήσεις επιτοκίων από τις κεντρικές τράπεζες, κάτι που θα σηματοδοτήσει το τέλος της εποχής του φθηνού δανεισμού για τις κυβερνήσεις.

Σπάει το φράγμα του 5% η απόδοση της Ελλάδας

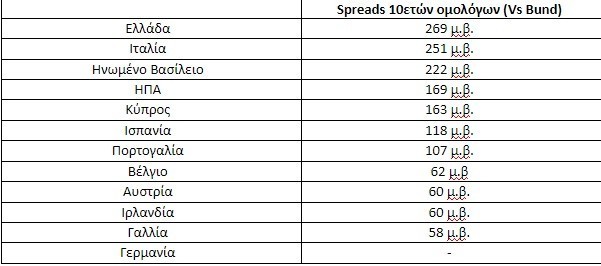

Ενδεικτικά, το μεσημέρι της Τετάρτης, η απόδοση του 10ετούς τίτλου της Ελλάδας σημείωνε άνοδο κατά 15 μονάδες βάσης και εκτινασσόταν στο 5,00%, το υψηλότερο επίπεδο από τον Νοέμβριο του 2017. Την ίδια ώρα, τα spreads (απόκλιση σε σχέση με τη γερμανική απόδοση) καθορίζονταν στις 269 μονάδες βάσης.

Στη γειτονική Ιταλία, ταυτόχρονα, η οποία καλείται να αντιμετωπίσει τον κίνδυνο της πολιτικής αβεβαιότητας, η απόδοση του 10ετούς ομολόγου εκτοξεύεται στα επίπεδα του 4,8%, δηλαδή το υψηλότερο σημείο της τελευταίας 10ετίας.

Ακόμη και η απόδοση του ασφαλούς ομολόγου της Γερμανίας, η οποία ταλανίζεται από την ενεργειακή κρίση και τον φόβο περί επικείμενης ύφεσης, έχει αναρριχηθεί σε επίπεδα, τα οποία έχουν να καταγραφούν από το 2012, καθώς βρίσκεται σταθερά άνω του 2,2%.

Παρόμοιες τάσεις παρατηρούνται και στην υπόλοιπη Ευρώπη, με την απόδοση του κυπριακού ομολόγου να διαμορφώνεται στο 3,92%, του ισπανικού στο 3,47%, του πορτογαλικού στο 3,36%, του βελγικού στο 2,92%, του ιρλανδικού στο 2,89%, του αυστριακού στο 2,89% και του γαλλικού στο 2,87%.

Σε υψηλό 14ετίας το κόστος δανεισμού για το Ην. Βασίλειο

Εκτός της Ευρωζώνης, μεγάλες πιέσεις ασκούνται και στα κρατικά ομόλογα του Ηνωμένου Βασιλείου, καθώς οι traders αποδοκιμάζουν το ευρύ πρόγραμμα φορο-μειώσεων (το μεγαλύτερο των τελευταίων 50 ετών) της κυβέρνησης της Λιζ Τρας, θεωρώντας ότι τα μέτρα δημοσιονομικής χαλάρωσης θα επιδεινώσουν το πρόβλημα του πληθωρισμού και θα αναγκάσουν το δημόσιο να αυξήσει τις ομολογιακές εκδόσεις.

Διόλου τυχαία δεν είναι η παρέμβαση του Διεθνούς Νομισματικού Ταμείου (ΔΝΤ), το οποίο επισημαίνει τα εξής: «Δεδομένων των αυξημένων πληθωριστικών πιέσεων σε πολλές χώρες, συμπεριλαμβανομένου του Ην. Βασιλείου, δεν συνιστούμε μεγάλα και μη στοχευμένα δημοσιονομικά πακέτα σε αυτή τη συγκυρία. Είναι σημαντικό η δημοσιονομική πολιτική να μην είναι αντικρουόμενη προς τη νομισματική πολιτική».

Μέσα σ’ αυτό το πλαίσιο, τα βρετανικά κρατικά ομόλογα καταγράφουν ένα εντυπωσιακό sell off της τάξης του 27%, με την απόδοση των 10ετών τίτλων να υπερβαίνει το 4,5% για πρώτη φορά από το 2008 (υψηλό 14 ετών). Και το χειρότερο είναι ότι οι αναλυτές δεν βλέπουν σημάδια αποκλιμάκωσης, ιδίως ενόσω επιμένουν οι ανησυχίες για ύφεση – διαρκείας, ως απόρροια του ιστορικού πληθωρισμού.

Από τις 5 Σεπτεμβρίου, όταν η Λιζ Τρας ανέλαβε τα ηνία του Συντηρητικού Κόμματος, έως και σήμερα, ο δείκτης FTSE 350 στο Χρηματιστήριο του Λονδίνου έχει απολέσει περισσότερα από 300 δισ. δολάρια. Μέσα στο ίδιο χρονικό διάστημα, τα κρατικά ομόλογα έχουν καταγράψει απώλειες 173 δισ. δολαρίων, ενώ «βουτιά» 29 δισ. δολαρίων έχει σημειωθεί σε όσα εταιρικά ομόλογα έχουν εκδοθεί σε βρετανικό νόμισμα.

Γι’ αυτόν ακριβώς τον λόγο, το μεσημέρι της Τετάρτης η κεντρική τράπεζα αποφάσισε να ξεκινήσει ένα πρόγραμμα αθρόων αγορών μακροπρόθεσμων τίτλων, με στόχο τη σταθεροποίηση της κατάστασης. Οι αγορές θα διαρκέσουν έως τις 14 Οκτωβρίου.

Μέρες 2008 και στις ΗΠΑ

Μέρες του 2008 θυμίζει η εικόνα και στα αμερικανικά ομόλογα, καθώς η σφιχτή νομισματική πολιτική της Federal Reserve (επιτόκια 3% – 3,25%), σε συνδυασμό με τον εκτός ελέγχου πληθωρισμό (8,3% τον Αύγουστο) ασκούν σημαίνουσες πιέσεις στις αγορές, δεδομένων και των ανησυχιών για τον κίνδυνο ύφεσης.

Η απόδοση του 2ετούς κρατικού τίτλου καθορίζεται στο 4,25%, πολύ κοντά στο υψηλότερο σημείο από το 2007 (των τελευταίων 15 ετών), ενώ η απόδοση του 10ετούς τίτλου ξεπερνά το 4%, το οποίο ισούται με το υψηλότερο σημείο από το 2008 (των τελευταίων 14 ετών).

Και σαν να μην έφθαναν όλα αυτά, οι μετοχές στη Wall Street βρίσκονται σταθερά σε bear market («αρκούδες»), υπολειπόμενες κατά τουλάχιστον 20% από τα ιστορικά υψηλά του περασμένου Ιανουαρίου.

*Γράφημα Σπύρος Αλεξίου

Διαβάστε επίσης

Τα Μπακακάκια είναι media hot, ο Αντιβασιλέας της αγοράς και οι ζημιές στους Πεταλιούς

Στην Ελλάδα ο CEO της Jet2 – Το μεγαλύτερο πρόγραμμα για το καλοκαίρι του 2023 με 1,3 εκατ. θέσεις

Dust + Cream: Η ελληνική επιχείρηση που μπήκε «σφήνα» στους μεγάλους της ομορφιάς (pics)