Η φετινή χρονιά δεν έχει χώρο για… απληστία. Ιδίως αν αναλογιστούμε τι προηγήθηκε στο α’ εξάμηνο, αλλά κυρίως τι πρόκειται να ακολουθήσει στο β’ μισό του έτους.

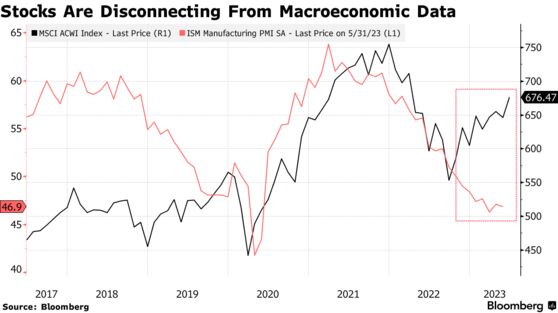

Οι μετοχές, σύμφωνα με τον δείκτη MSCI World, εμφανίζουν μέχρι στιγμής σωρευτικά κέρδη της τάξης του 13%. Όμως, η προοπτική επιδείνωσης της παγκόσμιας οικονομίας έχει «κατεβάσει» αισθητά τις προσδοκίες για το δεύτερο εξάμηνο του 2023.

Μερικοί από τους πλέον προβεβλημένους διαχειριστές έχουν ήδη σπεύσει να προειδοποιήσουν για τους ελλοχεύοντες κινδύνους, ενώ την ίδια στιγμή τα εταιρικά αποτελέσματα στέλνουν σαφή μηνύματα προς πάσα κατεύθυνση.

«Η τρέχουσα ανθεκτικότητα σπέρνει τον σπόρο της μεταβλητότητας» σχολιάζει στο Bloomberg o Άντριου ΜαΚάφερι, επικεφαλής επενδυτής της Fidelity. «H ύφεση δεν έχει έρθει ακόμη, αλλά αυτό θα συμβεί όταν οι επιπτώσεις της νομισματικής πολιτικής αρχίσουν να γίνονται αντιληπτές».

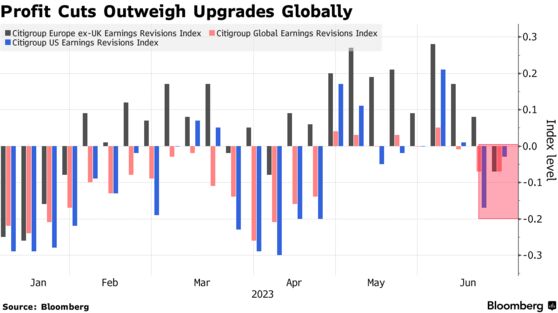

Η όλο και πιο «σφιχτή» νομισματική πολιτική των κεντρικών τραπεζών και η διαρκής υποβάθμιση των εταιρικών αποτελεσμάτων περιορίζουν την αισιοδοξία για μια «ομαλή προσγείωση» της αμερικανικής οικονομίας, η οποία έχει περιγραφεί από τους ειδικούς ως «soft landing».

«Ίσως υπάρξει μια αρνητική έκπληξη για τις αγορές μετοχών στο β’ εξάμηνο του έτους» προσθέτει ο Τζόσεφ Λίτλι, αναλυτής της HSBC. «Αυτό θα μπορούσε να προκληθεί από έναν συνδυασμό πιο αδύναμων μακροοικονομικών στοιχείων σε σχέση με ό,τι προβλέπουν τώρα οι αγορές, οι οποίοι περιμένουν μια ομαλή προσγείωση.»

Από τη Fedex έως τη Siemens, μια σειρά εταιρειών έχει αναγκαστεί να περικόψει ή να αποσύρει τελείως τις προβλέψεις για τα φετινά οικονομικά αποτελέσματα. Από την πλευρά τους, οι αναλυτές έχουν «κατεβάσει» σημαντικά τους στόχους για την εταιρική κερδοφορία, θεωρώντας παρελθόν την ανθεκτικότητα του α’ εξαμήνου.

«Πιστεύω ότι πολλοί κλάδοι και πολλές βιομηχανίες μόλις είδαν το τελευταίο καλό τρίμηνο» επισημαίνει ο Λουκ Νιούμαν, μάνατζερ στην Janus Henderson Investors. Οι επιχειρήσεις προσπαθούν να «περάσουν» το υψηλότερο κόστος παραγωγής στους καταναλωτές, κάτι το οποίο δεν συνέβαινε πριν έναν χρόνο.

Τα επιτόκια είναι πιθανό να παραμείνουν σε υψηλά επίπεδα καθ’ όλη τη διάρκεια του έτους. Οι προσδοκίες για μείωση των επιτοκίων της Federal Reserve έχουν μηδενιστεί, με τους ειδικούς να περιμένουν ότι η χαλάρωση της νομισματικής πολιτικής θα ξεκινήσει το 2024, και όχι φέτος. Από την πλευρά της, η ΕΚΤ δεν σκέφτεται τίποτα άλλο, παρά την περαιτέρω αύξηση των επιτοκίων.

Σχεδόν το 99% των συμμετεχόντων σε πρόσφατη έρευνα της Deutsche Bank εκτιμά ότι τα υψηλά επιτόκια θα οδηγήσουν σε περισσότερα παγκόσμια «ατυχήματα», φέρνοντας νέο… πόνο στις διεθνείς αγορές.

Μην ξεχνάμε, εξάλλου, ότι οι σφιχτές πιστωτικές συνθήκες, οι οποίες απαιτούνται για τη χαλιναγώγηση του πληθωρισμού, επί της ουσίας «πνίγουν» την ανάπτυξη της οικονομίας.

Αυτή η συνθήκη θα επηρεάσει περισσότερο τον τεχνολογικό τομέα, ο οποίος είναι ο πλέον ευάλωτος στις διακυμάνσεις των επιτοκίων. Κι αυτό, παρά το πρόσφατο ράλι, το οποίο σχετίζεται με τη φρενίτιδα της Τεχνητής Νοημοσύνης.

«Η Τεχνητή Νοημοσύνη αποτελεί “game changer” για πολλές εταιρείες σε όρους παραγωγικότητας. Αλλά αν θέλουμε η αγορά να συνεχίσει και να διατηρήσει το ράλι, αυτό θα πρέπει να διευρυνθεί», εξηγεί στο Bloomberg o Λοντ Ντεβλάμινκ, αναλυτής της Dupont Capital Management.

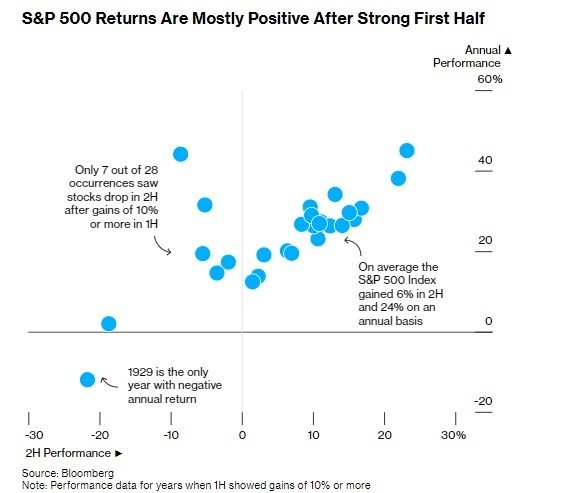

Βέβαια, η επιδείνωση του επενδυτικού κλίματος δεν σημαίνει απαραίτητα ότι οι μετοχές θα χάσουν όλα τα κέρδη του 2023. Ιστορικά, με εξαίρεση τη Μεγάλη Ύφεση του 1929, ο S&P 500 είχε θετικές επιδόσεις κάθε φορά που τα κέρδη του α’ εξαμήνου ξεπερνούσαν το 10%.

Από την άλλη πλευρά, ένας από τους παράγοντες, οι οποίοι θα μπορούσαν να επηρεάσουν αρνητικά την πορεία της αγοράς και να μεγιστοποιήσουν την έκταση της πτώσης, είναι οι μειωμένοι όγκοι συναλλαγών. Σε συνδυασμό με την καλοκαιρινή ραστώνη, κάτι τέτοιο θα μπορούσε να επιταχύνει τον ρυθμό διόρθωσης, προειδοποιούν οι ειδικοί.

Διαβάστε ακόμα

Axia Research: Το μεγάλο ράλι στην ελληνική αγορά θα έρθει μετά την επενδυτική βαθμίδα (πίνακες)

Μια Tesla δεν φέρνει την άνοιξη – Σε ρυθμούς… αργίας η Wall Street

Ποιες εταιρείες ωφελήθηκαν από τις ταραχές στη Γαλλία

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ