«Αν οι επενδυτές κατανοήσουν αυτόν τον νέο κόσμο, αν τον αξιολογήσουν σωστά και συλλάβουν το μέγεθος των συνεπειών που φέρνει ο νέος αστερισμός δυνάμεων, αυτά τα στοιχεία θα είναι απολύτως κρίσιμα για τις επιτυχημένες επενδύσεις τα επόμενα χρόνια. Ακριβώς όπως γινόταν στις αρχές της δεκαετίας του ’90. Αν κάποιος είχε κατανοήσει πλήρως τις δυνάμεις που αναδύονταν εκείνη την εποχή, τις δυνάμεις ενός κόσμου “υπερ-παγκοσμιοποίησης”, ταχείας ανάπτυξης της παραγωγικότητας και κυριαρχίας των ΗΠΑ, θα είχε δημιουργήσει πραγματικά μια επιτυχημένη στρατηγική επενδύσεων για τα επόμενα 30 χρόνια. Η κατανόηση της τρέχουσας δυναμικής θα λειτουργήσει με παρόμοιο τρόπο».

Η εισαγωγή του επικεφαλής ερευνών της Macquarie, Daniel McCormack, στο πλαίσιο της παρουσίασης των προβλέψεων του ομίλου για το 2024 (Macquarie Asset Management Outlook 2024) που παρακολούθησε το newmoney, περιγράφει έναν κόσμο όπου έχουν ανατραπεί βασικά δεδομένα της παγκόσμιας οικονομίας: τα επιτόκια είναι υψηλά, οι γεωπολιτικοί κίνδυνοι αυξημένοι και η βιομηχανοποίηση έχει επιστρέψει στο επίκεντρο των στρατηγικών των ανεπτυγμένων οικονομιών.

Μέσα σε αυτό το περιβάλλον οι προβλέψεις είναι επισφαλείς, ωστόσο οι επενδυτικές ευκαιρίες παραμένουν.

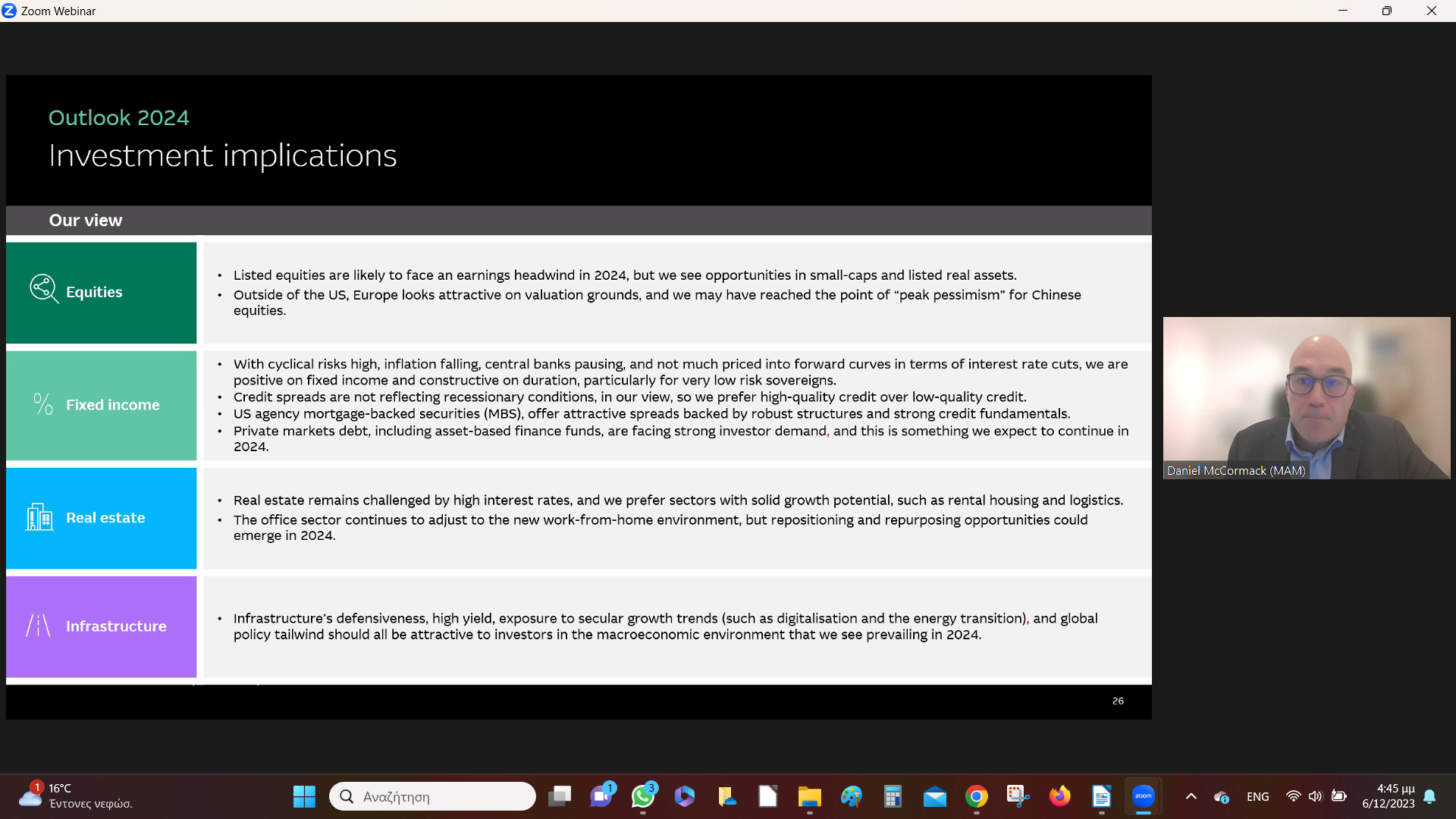

Οι δύο τομείς που ξεχωρίζουν οι οικονομολόγοι της Macquarie είναι οι επενδύσεις σταθερών αποδόσεων (ομόλογα) και οι τοποθετήσεις σε έργα υποδομών.

Αποδόσεις παρά την επιβράδυνση της οικονομίας

«Μετά από μια πολύ δύσκολη διετία, οι αγορές σταθερού εισοδήματος είχαν έναν θεαματικό μήνα τον Νοέμβριο. Είχαμε τις υψηλότερες μηνιαίες αποδόσεις εδώ και περίπου 40 χρόνια» τόνισε ο Graham McDevitt, global fixed income strategist. Η ομάδα της Macquarie πιστεύει ότι οι καλές αποδόσεις των ομολόγων θα συνεχιστούν και την επόμενη χρονιά, στηριζόμενες από την επιβράδυνση των οικονομιών σε ΗΠΑ και Ευρώπη. «Οι αγορές σταθερού εισοδήματος επωφελούνται από την πιθανότητα ύφεσης και σε αυτό το σημείο του κύκλου της οικονομίας μια ακόμα ελκυστική ιδιότητά τους είναι ότι αποτελούν προστατευτικό μοχλό σε ένα χαρτοφυλάκιο έναντι περιουσιακών στοιχείων με υψηλότερο κίνδυνο.»

«Αμυντική μετοχή με απόδοση» χαρακτηρίζει η ομάδα της Macquarie τις υποδομές, τονίζοντας ότι οι τομείς που ξεχωρίζουν είναι αυτοί που συνδέονται με τις ΑΠΕ και την ενεργειακή μετάβαση, αλλά και με την ψηφιοποίηση.

«Εναι σημαντικό να υπάρχει διαφοροποίηση των τοποθετήσεων σε κάθε υποτομέα» τόνισε ο Karl Kuchel, διευθύνων σύμβουλος της Macquarie Infrastructure Partners. «Υπάρχουν διαφορετικοί παράγοντες που οδηγούν τις εξελίξεις σε διαφορετικούς τομείς των υποδομών. Θα προτιμούσα να επισημάνω την ανάγκη για πειθαρχία. Θα υπάρξουν πολλές ευκαιρίες για επενδύσεις σε υποδομές όπου η υποκείμενη ζήτηση ή ανάγκη για κεφάλαιο είναι το ίδιο ισχυρές όσο πάντα και όλα έχουν να κάνουν με την πειθαρχία. Πρέπει να βρίσκει κάποιος εκείνες τις ευκαιρίες που είναι συνεπείς με τον επενδυτικό του χρονικό ορίζοντα.»

Ο τομέας των ακινήτων δοκιμάζεται από τα υψηλά επιτόκια, ωστόσο και εκεί διακρίνονται τομείς όπου οι επενδυτές μπορούν να αναζητήσουν ευκαιρίες. Οι τομείς αυτοί είναι:

• τα logistics

• τα οικιστικά και επαγγελματικά ακίνητα προς ενοικίαση, όπου η σταθερή άνοδος των τιμών εξακολουθεί να εκπλήσσει τις αγορές

• ακίνητα που συνδέονται με την ψηφιοποίηση, όπως κέντρα δεδομένων, κέντρα βιοεπιστημών και premium γραφεία

• ακίνητα που συνδέονται με το δημογραφικό, όπως τα ιατρικά κέντρα και τα κέντρα φροντίδας ηλικιωμένων.

Μείωση των επιτοκίων το πρώτο εξάμηνο του 2024

Μία «ομαλή προσγείωση» της αμερικανικής και ευρωπαϊκής οικονομίας προβλέπουν για το 2024 οι οικονομολόγοι της Macquarie, χωρίς να αποκλείουν το ενδεχόμενο ύφεσης για τις ΗΠΑ στις αρχές του 2024. Άλλλωστε το 2024 είναι εκλογική χρονιά για τις ΗΠΑ κάτι που ιστορικά συνοδεύεται από υφεσιακές τάσεις. Μέσα σε αυτό το περιβάλλον η ανεργία αναμένεται να αυξηθεί, παρασύροντας προς τα κάτω τις αποδοχές των εργαζομένων και τον πληθωρισμό.

Γι] αυτό, η Macquarie εκτιμά ότι μέσα στο 2024 θα ξεκινήσει η μείωση των επιτοκίων.

«Πιστεύουμε ότι η κούρσα μεταξύ της Fed και της ΕΚΤ είναι σε εξέλιξη για το ποιος θα μειώσει πρώτος τα επιτόκια» είπε ο Daniel McCormack. «Δεν θα μας προκαλέσει έκπληξη αν και οι δύο κεντρικές τράπεζες μειώσουν τα επιτόκια κάποια στιγμή στο πρώτο εξάμηνο του επόμενου έτους, πιθανότατα το δεύτερο τρίμηνο. Αλλά αυτή τη φορά οι μειώσεις των επιτοκίων δε θα είναι τόσο επιθετικές όσο σε παλαιότερες φάσεις. Δεν θα είναι τόσο επιθετικές όσο αυτές που είδαμε κατά την περίοδο του Covid».

Σε ότι αφορά στην πορεία των μετοχών, αναμένεται να επηρεαστούν από τα λιγότερο θεαματικά αποτελέσματα των εταιρειών που προβλέπονται για το 2024. Ωστόσο, η Macquarie βλέπει ακόμα ευκαιρίες στη μεσαία κεφαλαιοποίηση και στις εισηγμένες εταιρείες ακινήτων.

Η Ευρώπη φαίνεται πιο ελκυστική στις αποδόσεις σε σχέση με τις ΗΠΑ, ενώ φαίνεται ότι πλησιάζει και η κορύφωση της απαισιοδοξίας για την πορεία των κινεζικών χρηματιστηρίων.

Διαβάστε ακόμη

6 ξενοδοχεία – ησυχαστήρια για αποδράσεις σε κάθε εποχή

EE: Κοντά σε συμφωνία για τους δημοσιονομικούς κανόνες πριν το τέλος του έτους

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.