«Ταύροι» για τα ομόλογα, παρά τις διαδοχικές αυξήσεις επιτοκίων των κεντρικών τραπεζών, παραμένουν ορισμένοι από τους μεγαλύτερους διαχειριστές παγκοσμίως.

Brandywine Global Investment Management, Columbia Threadneedle και Vanguard Group εξακολουθούν να δηλώνουν πιστοί στην εκτίμηση ότι έρχεται ακόμη ένα ράλι στις επενδύσεις σταθερού εισοδήματος.

Μια αισιόδοξη εκτίμηση, ωστόσο, η οποία «δοκιμάζεται» από την ανθεκτικότητα της οικονομίας και την πρόθεση της Federal Reserve να προχωρήσει σε περαιτέρω σύσφιγξη της νομισματικής πολιτικής (αυξήσεις επιτοκίων).

Γι’ αυτό τον λόγο υπάρχουν και οι πιο επιφυλακτικοί, όπως η JP Morgan Chase, η οποία την προηγούμενη εβδομάδα απέσυρε τη σύσταση για «long» τοποθετήσεις στα 5ετή ομόλογα του αμερικανικού δημοσίου.

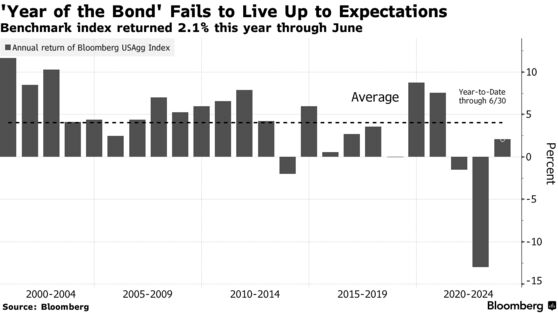

Μην ξεχνάμε ότι το 2023, σε θεωρητικό επίπεδο, θα ήταν ένα εντυπωσιακό έτος για τις επενδύσεις σταθερού εισοδήματος, υπό την έννοια ότι η κεντρική τράπεζα θα έκανε στροφή 180 μοιρών, ξεκινώντας άμεσα τις μειώσεις επιτοκίων.

Ωστόσο, κάτι τέτοιο ακόμη δεν έχει καταστεί πραγματικότητα, καθώς η ανθεκτικότητα της οικονομίας, η εύρωστη αγορά εργασίας και ο επίμονος πληθωρισμός αναγκάζουν τη Federal Reserve να διατηρήσει τις σφιχτές πιστωτικές συνθήκες και να στείλει στον… κουβά τα στοιχήματα για χαλάρωση.

Μέσα σ’ αυτό το πλαίσιο, ο μέσος διαχειριστής ομολόγων «βλέπει» φέτος ένα μέτριο rebound, το οποίο εδράζεται κυρίως από τα έσοδα των υψηλότερων αποδόσεων ομολόγων.

Επιμένουν στα ομόλογα

Παρ’ όλα αυτά, η Global Opportunities Bond Fund εξακολουθεί να δηλώνει αισιόδοξη για τα μακράς ωρίμανσης ομόλογα των ΗΠΑ και των αναδυόμενων χωρών. Ωστόσο, αυτό δύναται να αλλάξει, εφόσον ο πληθωρισμός κλιμακωθεί εκ νέου. «Δεν θα τοποθετηθούμε σ’ ένα τέτοιο σενάριο» προειδοποιεί.

Ο παραπάνω κίνδυνος κατέστη πιο πιθανός την προηγούμενη εβδομάδα, όταν τα αναπάντεχα ισχυρά στοιχεία για την αγορά εργασίας οδήγησαν τις αποδόσεις των βραχυπρόθεσμων αμερικανικών ομολόγων στη μεγαλύτερη ημερήσια άνοδο από τον περασμένο Μάρτιο.

Κι αυτό, διότι τα εν λόγω δεδομένα προμηνύουν νέες κινήσεις σύσφιγξης από τις κεντρικές τράπεζες, ως απόρροια της πιθανότητας αναζωπύρωσης του πληθωρισμού, ο οποίος τον Μάιο διαμορφώθηκε στο 4% σε ετήσιο επίπεδο.

Μια νέα αύξηση των επιτοκίων, την ίδια στιγμή, είναι πιθανό να προκαλέσει επιπλέον τριγμούς στις αγορές, όπως αυτοί που καταγράφηκαν τον Μάρτιο, με επίκεντρο την κρίση των περιφερειακών τραπεζών.

«Το αφήγημα για rebound των ομολόγων εξακολουθεί να ισχύει -διαθέτουν ελκυστικά κουπόνια και οι επενδύσεις σταθερού εισοδήματος προσφέρουν ισορροπία σε ένα χαρτοφυλάκιο» τονίζει, πάντως, ο Ρότζερ Χάλαμ, αναλυτής της Vanguard Asset Management, η οποία διαχειρίζεται επενδύσεις 880 δισ. δολαρίων.

«Οι αποδόσεις σε μετρητά, από την άλλη, δεν είναι ανθεκτικές. Και μια αλλαγή στο μακροοικονομικό περιβάλλον σημαίνει ότι δεν θα έχουμε “κλειδώσει” υψηλές αποδόσεις» συμπληρώσει, επίσης.

Η κρίσιμη χρονική συγκυρία

Το πότε ακριβώς θα συμβεί (αν συμβεί) αυτή η αλλαγή τίθεται στο επίκεντρο του εν εξελίξει ντιμπέιτ στις αγορές.

Οι συνέπειες της δημοσιονομικής χαλάρωσης και οι εύρωστες καταναλωτικές δαπάνες συνεχίζουν να θέτουν εν αμφιβόλω την κυρίαρχη άποψη ότι η οικονομία είναι έτοιμη να βουλιάξει υπό το βάρος των υψηλότερων επιτοκίων.

«Η αγορά εξακολουθεί να αποτιμά περιοδικές περιόδους ύφεσης για το 2024 και το 2025 κι αυτό διατηρεί τις αποδόσεις των μακροπρόθεσμων ομολόγων κάτω του 4%» εξηγεί ο Χάλαμ. Αυτή η εκτίμηση, όμως, απειλείται από μια πιθανή ανάκαμψη της αγοράς ακινήτων ή από την πιθανότητα η οικονομία να «αντέξει» τη σύσφιγξη της Fed.

Η Columbia Threadneedle, στο μεταξύ, συνεχίζει να δηλώνει ό,τι και στις αρχές του έτους, δίνοντας σύσταση overweight για τα 10ετή έως τα 30ετή ομόλογα του αμερικανικού δημοσίου. Κι αυτό, παρότι βλέπει ακόμη δύο αυξήσεις επιτοκίων από τη Federal Reserve.

Διαβάστε ακόμη

Το ξέφρενο ράλι στις τραπεζικές μετοχές: Αποδόσεις έως και 135% και διαδοχικά υψηλά

Από την «Barbie», στη Formula 1 – Πώς η TAG Heuer αφήνει το στίγμα της στην αγορά πολυτελών ρολογιών

Credit Suisse: Κλειστά για 50 χρόνια τα αρχεία της ελβετικής έρευνας για την κατάρρευση της τράπεζας

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.