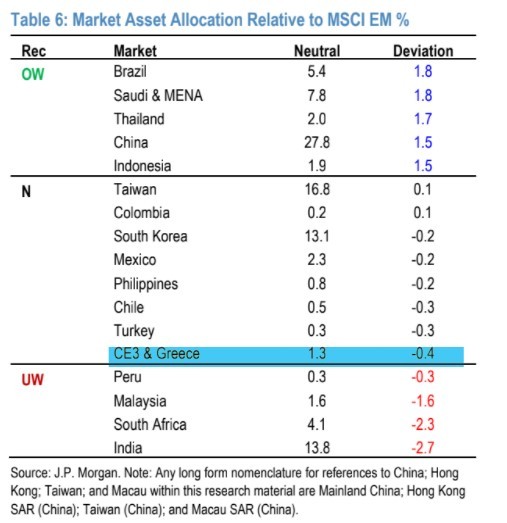

Η JP Morgan στη στρατηγική της για τις αναδυόμενες αγορές τοποθετεί τον εγχώριο δείκτη MSCI Greece και την Ελλάδα στις πιο ελκυστικές αγορές της Κεντρικής και Νοτιοανατολικής Ευρώπης (CEEMEA).

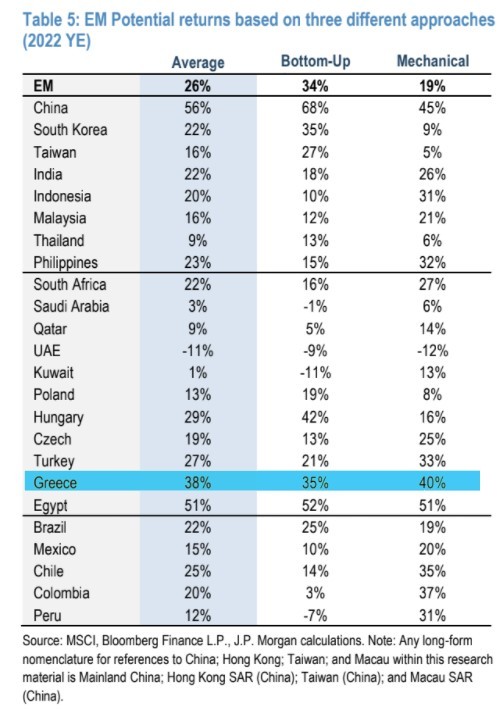

Παρότι διατηρεί την ουδέτερη σύσταση της για τις ελληνικές μετοχές, θέτει το περιθώριο ανόδου που θέτει για την ελληνική αγορά από 35% έως 40%, με βάση τρεις διαφορετικές προσεγγίσεις που παραθέτει η αμερικανική τράπεζα, το οποίο είναι το τρίτο υψηλότερο μεταξύ των είκοσι έξι (26) αγορών που εξετάζει.

Για τις αγορές της περιοχής μας και την Ελλάδα εξηγεί ότι οι προοπτικές ισχυρής ανάπτυξης και αύξησης των επιτοκίων είναι θετικές για τους χρηματοπιστωτικούς κλάδους και οι ευκαιρίες είναι σε μετοχές που έχουν περιορισμένη έκθεση στη Ρωσία.

Η χώρα μας αποτελεί μια από τις οκτώ χώρες που παρουσιάζουν προοπτικές ανόδου μεγαλύτερες από το μέσο όρο των αναδυόμενων αγορών μαζί με τις Νότια Κορέα, Ουγγαρία, Αίγυπτος και Κίνα, ενώ οι τελευταίες πέντε χώρες από πλευράς των αναμενόμενων αποδόσεων είναι το Κουβέιτ, τα Ηνωμένα Αραβικά Εμιράτα, το Περού, η Σαουδική Αραβία και η Κολομβία, εξηγεί η JP Morgan.

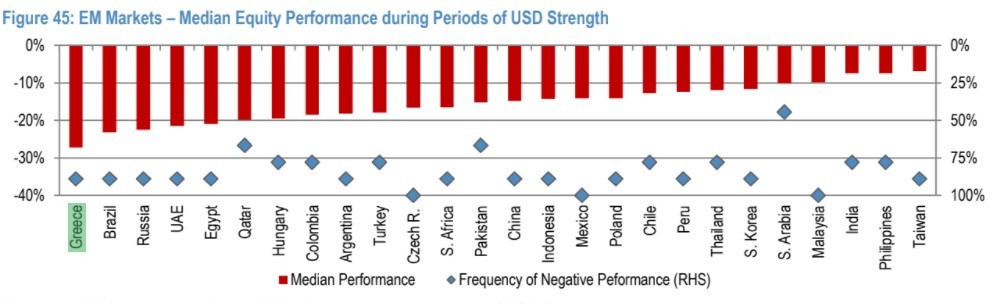

Η αναφορά που μπορεί να «χαλάει» ελαφρώς τη δυναμική εικόνα της εγχώριας αγοράς μετοχών είναι η αρνητική συσχέτιση που επιδεικνύουν οι ελληνικές μετοχές στις περιόδους που το αμερικανικό νόμισμα είναι ισχυρό.

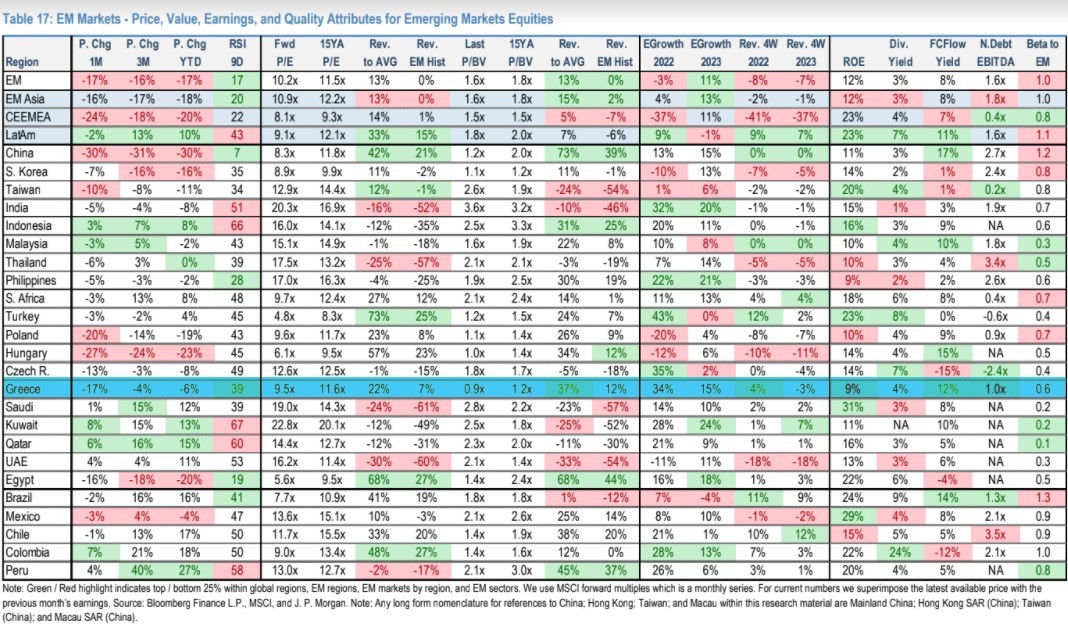

Για την ακρίβεια, η εγχώρια αγορά είναι η χειρότερη σε όρους correlation από τις 26 αγορές που εξετάζει η αμερικανική τράπεζα. Πιο ειδικά, η αποτίμηση της εγχώριας αγοράς είναι σχετικά «φθηνή» με μελλοντικό πολλαπλασιαστή κερδοφορίας (forward P/E) όπως υπολογίζεται επί των λίγων συμμετοχών του δείκτη MSCI στις 9,6 φορές έναντι 11,6 φορές που είναι ο ιστορικός μέσος όρος της αγοράς.

Η JPM υπολογίζει ότι ο δείκτης είναι διαπραγματεύσιμος με discount 22% σε σχέση με τον ιστορικό μέσο όρο του ίδιου του δείκτη και 7% σε σχέση με τον ιστορικό μέσο όρο του δείκτη των αναδυόμενων αγορών. Σε όρους πολλαπλασιαστή λογιστικής αξίας (P/BV), η αγορά είναι στο top – 25% επί των αναδυόμενων αγορών, βάσει των υπολογισμών της JPM, με discount 37% σε ιστορικούς μέσους όρους επί της εγχώριας αγοράς και 12% σε σχέση με τις αναδυόμενες αγορές.

Ο δείκτης εκτιμάται στη μία φορά. Η προβλεπόμενη αύξηση των κερδών ανά μετοχή για το 2022 και του 2023 είναι υψηλές στο 34% και το +15%, η μερισματική απόδοση στο 4% και η απόδοση των ελεύθερων ταμειακών ροών (free cash flow yield) στο 12% είναι στο τop – 25% των αναδυόμενων αγορών.

Τέλος, η αμερικανική τράπεζα αναθεωρεί τους στόχους της για τις αναδυόμενες αγορές με δύο διαφορετικούς τρόπους προσέγγισης. Η προσέγγιση top – down δίνει τιμή στόχο για τον παγκόσμιο δείκτη των αναδυόμενων αγορών MSCI EM στόχος 1.220 μονάδες έως το τέλος του έτους με βάση την αύξηση των κερδών και τη σύγκλιση αποτίμησης λαμβάνοντας υπόψη τους πολλαπλασιαστές κερδών και λογιστικής αξίας και τις διαφορές από τους ιστορικούς μέσους όρους σε απόλυτους και σε σχετικούς όρους με τις ΗΠΑ.

Επίσης, η προσέγγιση bottom – up δίνει τιμή στόχο στο δείκτη MSCI EM 1.380 μονάδες έως το τέλος του έτους με βάση τη συνολική ανοδική εικόνα των αγορών σταθμισμένες με τη δυναμική του κάθε δείκτη που συμμετέχει στο δείκτη MSCI EM.

Διαβάστε ακόμα:

Εurostat: Από ρεκόρ σε ρεκόρ ο πληθωρισμός σε Ελλάδα και Ευρωζώνη – Άλμα 32% στην ενέργεια

Με τζίρο η πτώση στο Χρηματιστήριο Αθηνών – Απώλειες 1% στο ταμπλό

Netflix: Έρχεται επιπλέον χρέωση για κοινή χρήση κωδικού πρόσβασης

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.