O αμερικανικός επενδυτικός οίκος JP Morgan παραμένει ανήσυχος σχετικά με το σκηνικό για τις μετοχές και εκτιμά ότι θα μπορούσε να υπάρξουν περαιτέρω εξάρσεις αδυναμίας, καθώς προχωράμε μέσα στο καλοκαίρι, με τις ευρωπαϊκές μετοχές να παραμένουν αδύναμες και την Ιαπωνία να ξεχωρίζει θετικά.

«Η δραστηριότητα αποδυναμώνεται, οι αρνητικές αναθεωρήσεις των κερδών επανήλθαν, ο κίνδυνος συγκέντρωσης και οι γεωπολιτικές αβεβαιότητες είναι αυξημένα. Η Fed θα αρχίσει τις περικοπές, αλλά αυτό μπορεί να μην οδηγήσει σε διατηρήσιμη ανοδική πορεία, καθώς οι περικοπές μπορεί να θεωρηθούν αντιδραστικές και πίσω από την καμπύλη. Το χάσμα που άνοιξε μεταξύ των μετοχών και των προθεσμιακών συμβολαίων της Fed έχει κλείσει κάπως, αλλά υπάρχει ακόμα αρκετός δρόμος μπροστά μας. Η καμπύλη αποδόσεων παραμένει ανεστραμμένη και δεν έκανε ποτέ λάθος όσον αφορά τον κίνδυνο της ύφεσης», εξηγεί η τράπεζα.

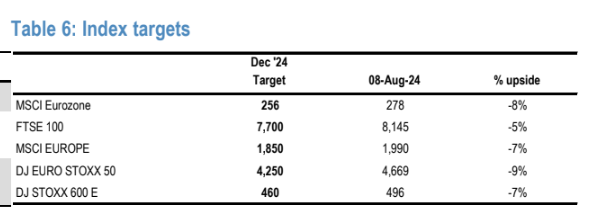

Στα τρία σενάρια που λαμβάνει υπόψη της η JP Morgan, το ανοδικό σενάριο δεν προβλέπει καμία περαιτέρω γερακίσια στροφή από τη Fed και καμία προσγείωση της αμερικανικής οικονομίας. Στο βασικό της σενάριο, ο πληθωρισμός θα μειωθεί περαιτέρω, αλλά ο κίνδυνος ύφεσης παραμένει αυξημένος, με τα κέρδη να επιδεικνύουν μια πτωτική τάση από εδώ και πέρα. Στο χειρότερο σενάριο, η περαιτέρω σύσφιξη της Fed στα επιτόκια και η παγκόσμια ύφεση που θα γίνει και πάλι το βασικό σενάριο. Οι τιμές στόχοι που προτείνει η τράπεζα για όλους του ευρωπαϊκούς δείκτες μετοχών μέχρι το τέλος του έτους είναι από 5% έως 9% χαμηλότεροι από τα τρέχοντα επίπεδα.

«Εντός της αγοράς, πιστεύουμε ότι οι αμυντικοί τομείς θα συνεχίσουν να διαπραγματεύονται καλύτερα και είναι οι κορυφαίοι τους τελευταίους 3 μήνες. Στο πλαίσιο αυτό, σε περιφερειακό επίπεδο, ενώ η ιαπωνική αγορά μετοχών είδε τη μεγαλύτερη πτώση κατά την τελευταία μείωση του ρίσκου, της τάξης του 25%, δεν πιστεύουμε ότι η Ιαπωνία θα πρέπει να υποαποδώσει στο δεύτερο εξάμηνο, ανεξάρτητα από το γενικότερο σκηνικό. Επαναλαμβάνουμε τη μακροχρόνια στάση μας για υπεραπόδοση (overweight) και θα συνεχίσουμε να αγοράζουμε τις βουτιές», συνεχίζει η τράπεζα.

«Πρώτον, δεν βλέπουμε την πιθανή ισχύ του γεν ως πρόβλημα. Εισερχόμενοι στο τρέχον έτος, οι ιαπωνικές μετοχές δυσκολεύτηκαν να αποδώσουν, καθώς η δυναμική της εγχώριας δραστηριότητας απογοήτευσε και η άτακτη αδυναμία του γεν θεωρήθηκε ως μια πραγματική προοπτική. Ο κινητήριος μοχλός της υποτίμησης του ιαπωνικού νομίσματος το πρώτο εξάμηνο ήταν η εκ νέου διεύρυνση της διαφοράς των επιτοκίων με τις ΗΠΑ. Αυτό με τη σειρά του ώθησε πολλούς παγκόσμιους και τοπικούς επενδυτές να ανακατανείμουν από την Ιαπωνία. Πιστεύουμε ότι στο δεύτερο εξάμηνο, ο φόβος αυτός θα συνεχίσει να μειώνεται, δεδομένων των περικοπών της Fed και της ισχυρότερης ιαπωνικής αύξησης των μισθών», εκτιμά η JPM.

«Οι παγκόσμιες εισροές είναι ακόμη σε πολύ πρώιμο στάδιο στο πλαίσιο των δύο προηγούμενων μεγάλων ιαπωνικών ράλι. Σε κάθε μία από αυτές τις περιόδους, οι ιαπωνικοί δείκτες μετοχών υπερδιπλασιάστηκαν. Έχουμε OW τις ιαπωνικές μετοχές σε ένα περιφερειακό χαρτοφυλάκιο από τον Δεκέμβριο του 2022, και πιστεύουμε ότι πρέπει να συνεχίσουμε να αγοράζουμε. Η τρέχουσα περίοδος υποβολής εκθέσεων επιβεβαιώνει τη θετική δυναμική των κερδών των εταιρειών του δείκτη TSE. Τα αποτελέσματα ήταν ιδιαίτερα ενθαρρυντικά για τους εξαγωγείς, οι οποίοι επωφελήθηκαν από την υποτίμηση του γεν κατά την περίοδο Απριλίου-Ιουνίου. Ένας αυξανόμενος αριθμός από ιαπωνικές εταιρείες προχώρησαν σε επαναγορές μετοχών. Ενώ το περασμένο οικονομικό έτος σημειώθηκε ρεκόρ λίγο πάνω από 10 τρισ. γιεν σε επαναγορές, μόνο το τελευταίο τρίμηνο σημειώθηκαν περισσότερες πάνω από 7 τρισ. γιεν σε εξαγορές που ανακοινώθηκαν. Εντός της Ιαπωνίας, κατά το πρώτο εξάμηνο οι εξαγωγείς και οι μεγάλες κεφαλαιοποιήσεις κυριάρχησαν. Αν η άποψή μας για το πιο ανθεκτικό γεν και τη σταθερότερη εγχώρια ανάπτυξη για το δεύτερο εξάμηνο είναι σωστή, τότε θα πρέπει να υπάρξει μια διατηρήσιμη στροφή στην Ιαπωνία από τους εξαγωγείς προς τις εγχώριες αγορές και από τις μεγάλες στις μικρές κεφαλαιοποιήσεις», καταλήγει η τράπεζα.

Διαβάστε ακόμη

Φωτιά στην Αττική: Με διαδικασίες fast track τα μέτρα ανακούφισης των πυρόπληκτων

Attica Bank: Πώς θα γίνει η συγχώνευση με την Παγκρήτια – Οι όροι και ο σχεδιασμός της διοίκησης

Νωρίτερα από ποτέ «ζεστό χρήμα» 200 εκατ. ευρώ σε 1 στους 2 δικαιούχους

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ