O δείκτης MSCI Greece δεν είναι πλέον από τους πιο ελκυστικούς στον χάρτη των ευρωπαϊκών αποτιμήσεων, σύμφωνα με τη νέα έρευνα της JP Morgan.

Η αμερικανική τράπεζα αναφέρει πως η σύσταση για την εγχώρια αγορά είναι ουδέτερη, μαζί με αυτές για την Τουρκία και το μπλοκ των χωρών C3 (Ουγγαρία, Τσεχία και Πολωνία). Η Σαουδική Αραβία είναι η προτιμητέα επιλογή της JPM και η Νότια Αφρική η τελευταία της επιλογή με σύσταση underweight.

Τι αναφέρει για την Ελλάδα

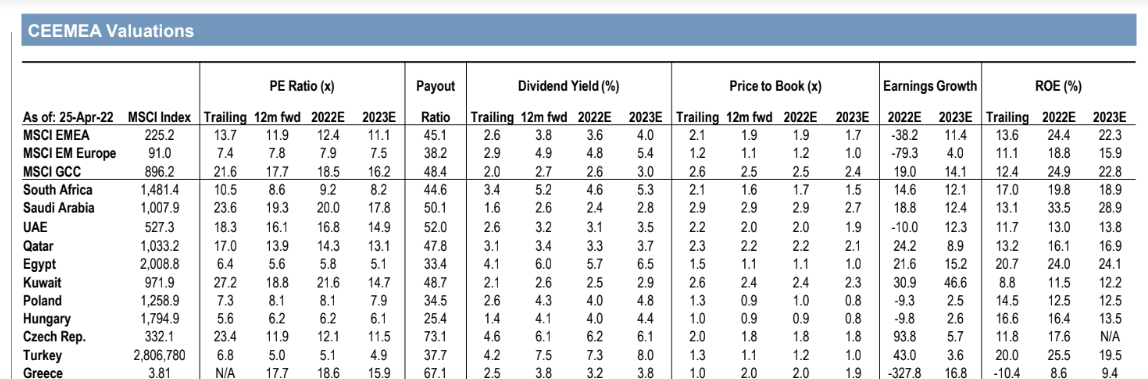

Η αμερικανική τράπεζα, βάσει των συγκλινουσών εκτιμήσεων του Bloomberg, εκτιμά ότι ο δείκτης P/ΒV των εγχώριων μετοχών θα κυμανθεί στις 2 φορές περίπου, καθιστώντας την εγχώρια αγορά πιο «ελκυστική» σε σχέση με τις αναδυόμενες αγορές. Προβλέπει ότι στην Ελλάδα ο ρυθμός ανάπτυξης των κερδών του 2022 θα κινηθεί αρνητικά, πριν επιστρέψει σε θετικά επίπεδα το 2023 με 16,8%.

Από την εγχώρια αγορά, σύμφωνα με τη JP Morgan, ενδιαφέρον έχουν οι τράπεζες με υψηλό δείκτη αποδοτικότητας άνω του 10%. Αντίθετα, η αύξηση των κερδών μακροχρόνια είναι «αγώνας» για τις εταιρείες. Ο οίκος σημειώνει επίσης το ενδιαφέρον για τα κεφάλαια από την ΕΕ που εισρέουν στη χώρα.

Ο δείκτης MSCI Greece διαμορφώνεται σε υψηλότερα επίπεδα έναντι των αναδυόμενων αγορών και των αποτιμήσεων τους. Ο δείκτης τιμής προς κέρδη (forward P/E) για τον δείκτη MSCI Greece, ο οποίος βέβαια αφορά αποκλειστικά μερικές μετοχές της υψηλής κεφαλαιοποίησης αλλά αποτελεί «καθρέπτη» της αγορά για τους ξένους διαχειριστές κεφαλαίων, είναι στις 17,7 φορές, για φέτος 18,6 φορές και 15,9 φορές το 2023 και είναι πιο υψηλά πλέον από τους μέσους όρους των αναδυόμενων αγορών και κοντά στο μέσο ή και ελαφρώς χαμηλότερα των ανεπτυγμένων αγορών.

Το πιο αρνητικό ίσως στοιχείο για την αγορά είναι ο ρυθμός αναθεώρησης των κερδών των εταιρειών στην Ελλάδα, οι οποίες είναι στο «κόκκινο» σε τα χρονικά διαστήματα μηνός, τριμήνου, εξαμήνου τόσο για φέτος, όσο και για το 2023.

Αντίθετα, για τις αναδυόμενες αγορές, ελέω των τιμών των εμπορευμάτων, οι αναθεωρήσεις είναι όλες θετικές. Αυτή η τάση αν συνεχιστεί είναι πιθανό η εγχώρια αγορά μετοχών να αρχίσει να απεικονίζεται αρκετά ακριβότερη στα μόνιτορ των διαχειριστών κεφαλαίων των αναδυόμενων αγορών.

Η Ελλάδα ωστόσο σημειώνει καλύτερους δείκτες μερισματικής απόδοσης και σε αυτό το δείκτη σημειώνει discount έναντι των ξένων αγορών με προβλεπόμενες επιδόσεις της τάξεως των 3,2% φέτος και 3,8% το 2023, που είναι αρκετά υψηλότερες από τους μέσους όρους των αναδυόμενων αγορών γενικά αλλά όχι και της περιοχής μας των χωρών ΕΜ Europe.

Τέλος, κλαδικά η JPM ευνοεί τις τοποθετήσεις σε χρηματοοικονομικές εταιρείες, ενέργειας και υλικών. Τα καταναλωτικά αγαθά και οι τηλεπικοινωνίες είναι ουδέτερη σύσταση και τέλος ο κλάδος της τεχνολογίας είναι με σύσταση underweight.

Διαβάστε ακόμα:

Το πετρελαϊκό εμπάργκο στη Ρωσία «οδηγεί» στα ύψη τις ενεργειακές τιμές

Χρήστος Γεωργακόπουλος: Ως το τέλος της χρονιάς η συγχώνευση της Ευρωπαϊκής Πίστης με την Allianz

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.