Η JP Morgan θεωρεί ότι τα οικονομικά αποτελέσματα των δύο τραπεζών για το δεύτερο τρίμηνο και το πρώτο εξάμηνο αθροιστικά ξεπέρασαν σημαντικά τις προσδοκίες της και για αυτό προτείνει εκ νέου συστάσεις overweight για τις μετοχές της Εθνικής Τράπεζας και Eurobank με τιμές στόχους 4,50 ευρώ και 1,60 ευρώ, αντίστοιχα, προσδοκώντας υψηλά περιθώρια ανόδου στο ταμπλό του ΧΑ για τις δύο μετοχές.

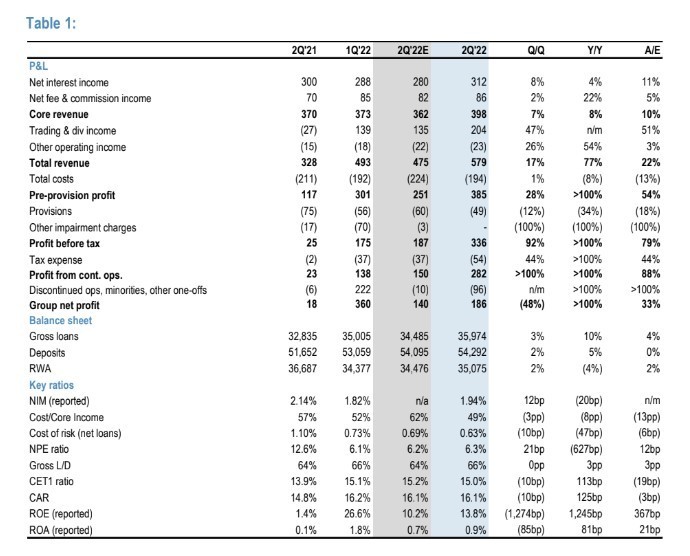

Για την Εθνική Τράπεζα, τα καθαρά κέρδη του τριμήνου στα 186 εκατ. ευρώ ήταν σημαντικά πάνω από την εκτίμηση της JPM για 140 εκατ. ευρώ, κυρίως λόγω των υψηλών κερδών από συναλλαγές ύψους €204 εκατ. έναντι €135 εκατ. που προέβλεπε η JPM.

Καλύτερη ήταν η επίδοση σε όλους τους βασικούς τομείς, με τα καθαρά έσοδα από τόκους (NII) και τις αμοιβές 11%/5% υψηλότερα, και τα λειτουργικά έξοδα / προβλέψεις 1% / 18% χαμηλότερα. Η πάνω γραμμή επωφελήθηκε από μια ορατή επιτάχυνση της καθαρής πιστωτικής επέκτασης καθώς και της διατηρήσιμης αύξησης των εσόδων από αμοιβές, ενώ το κόστος παρέμεινε υπό έλεγχο με τον δείκτη κόστος προς βασικά έσοδα (cost to income ratio) να μειώνεται περαιτέρω σε 49%.

Η ποιότητα του ενεργητικού ήταν ανθεκτική, με τον καθαρό σχηματισμό μη εξυπηρετούμενων ανοιγμάτων να παραμένει σε αρνητικό έδαφος και το κόστος κινδύνου χαμηλά στις 63 μονάδες βάσης. Η διοίκηση της ΕΤΕ μετέδωσε ένα συγκρατημένο αλλά αισιόδοξο μήνυμα για το τρέχον λειτουργικό περιβάλλον, τονίζοντας τις ευνοϊκές συνθήκες που επικρατούν στην Ελλάδα.

Λαμβάνοντας υπόψη τη δυναμική του πρώτου εξαμήνου, η διοίκηση αναβάθμισε τις βασικές προβλέψεις για φέτος, συμπεριλαμβανομένου των εσόδων από τόκους και προμήθειες (μέση αύξηση 15% από περίπου 10% αύξηση πριν), υποδηλώνοντας περίπου €575 εκατ. βασικά λειτουργικά κέρδη για το τρέχον έτος έναντι του προηγούμενου στόχου στα €490 εκατ.

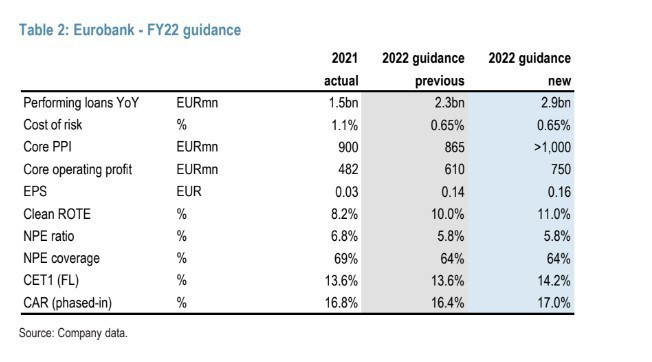

Για την Eurobank, το σύνολο των αποτελεσμάτων για το 2ο τρίμηνο ξεπέρασε την πρόβλεψή της JPM χάρη στην αύξηση των βασικών εσόδων και των εσόδων από εμπορικές συναλλαγές. Τα αποτελέσματα ωφελήθηκαν από την επιτάχυνση των νέων χορηγήσεων, τα έσοδα από προμήθειες και τα υψηλά κέρδη από συναλλαγές, ενώ η ποιότητα του ενεργητικού παρέμεινε ανθεκτική με σταθερό οργανικό σχηματισμό μη εξυπηρετούμενων ανοιγμάτων σε ετήσια βάση.

Ο δείκτης κεφαλαίων FLB3 CET1 αυξήθηκε σε 14,0% και η διοίκηση εξέπεμψε ένα αισιόδοξο μήνυμα σχετικά με την πρόθεσή της να καταβάλει μερίσματα από τα κέρδη του 2022.

Οι αποτιμήσεις των μετοχών

Πιο συγκεκριμένα, η JPM εκτιμά ότι η αποτίμηση της μετοχής της Εθνικής Τράπεζας είναι 5,9 φορές τα κέρδη του 2023 σε όρους P/E και 0,46 φορές την ενσώματη λογιστική αξία P/TBV αλλά και 8% αποδοτικότητα ROTE το 2024. Οι μετοχές διαπραγματεύονται με premium 25% σε σχέση με τις ελληνικές τράπεζες αλλά και με 37% discount έναντι των βασικών ευρωπαϊκών τραπεζών σε P/TBV. Παράλληλα, για τις μετοχές της Eurobank βλέπει ότι είναι διαπραγματεύσιμες σε 5,5 φορές τα κέρδη του 2023 σε όρους P/E και 0,51 φορές την ενσώματη λογιστική αξία P/TBV. Οι μετοχές διαπραγματεύονται με premium 27% σε σχέση με τις ελληνικές τράπεζες αλλά και με 30% discount έναντι των βασικών ευρωπαϊκών τραπεζών σε P/TBV. Οι προοπτικές και οι κατευθυντήριες γραμμές μετά την ισχυρή απόδοση του πρώτου εξαμήνου από την διοίκηση της Eurobank έχει ως αποτέλεσμα τη θετική αναθεώρηση στους στόχους της για φέτος αναμένοντας πλέον καθαρό ROTE περίπου 11% το 2022 από 10% προηγουμένως.

Διαβάστε ακόμα:

Κάτω του 3% η απόδοση των ιταλικών ομολόγων – Πού «ποντάρουν» οι επενδυτές

Ebury: Πλήρως εξαρτημένη από τα μάκρο η μελλοντική πορεία των επιτοκίων

Χρηματιστήριο: Ξεπερνάει και τις 860 μονάδες – Κέρδη έως 5% στις τράπεζες (upd)

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.