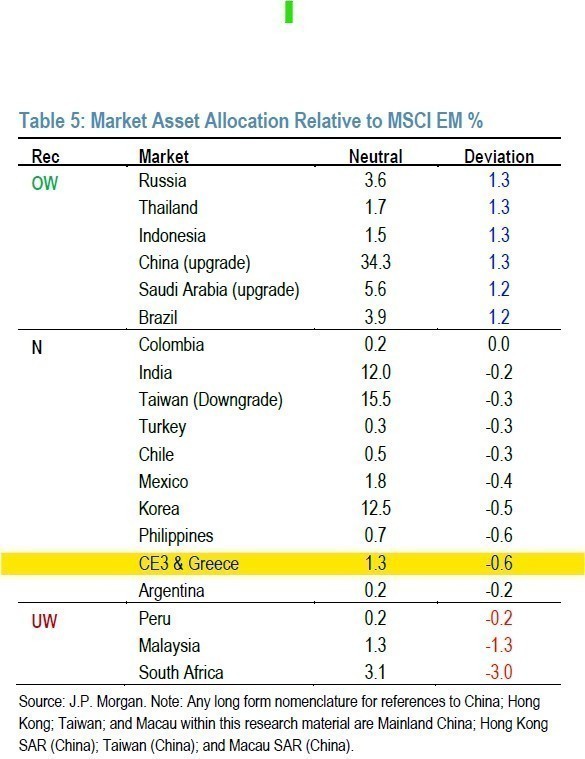

Στις «ελκυστικές» ευρωπαϊκές αγορές μεταξύ των αναδυόμενων τοποθετεί τη χώρα μας ο αμερικανικός επενδυτικός οίκος JP Morgan και σύσταση «ουδέτερη». Στις overweight αγορές τοποθετεί τις χώρες Ρωσία, Ταϊλανδή, Ινδονησία, Κίνα, Σαουδική Αραβία και Βραζιλία. Στα θετικά για τη χώρα μας αναφέρονται η ισχυρή ανάκαμψη της οικονομίας, ενώ στα αρνητικά στοιχεία το χαμηλό ποσοστό εμβολιασμού το οποίο προκαλεί κινδύνους, όπως εξηγεί η JPM.

Η JP Morgan στην ετήσια στρατηγική της για τις αναδυόμενες αγορές θέτει την Ελλάδα ως μια από τις ελκυστικές αγορές της Κεντρικής και Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (CEEMEA) και θέτει συστήνει ουδέτερη σύσταση για τους ελληνικούς τίτλους. Ως τους πιο ελκυστικούς τομείς από την περιοχή CEEMEA είναι η Νότια Αφρική, το Κουβέιτ, η Τουρκία, το Πακιστάν, η Αίγυπτος, η Ελλάδα, η Ουγγαρία και η Πολωνία. Ως τους πιο ελκυστικούς τομείς από τη Νότια Ασία: Κίνα (OW) και Νότια Κορέα, Μαλαισία, Φιλιππίνες και Ινδονησία (OW). Ταυτόχρονα εκτιμά ότι Ελλάδα, Ρωσία, Ινδία, Μεξικό, Περού, Φιλιππίνες και η Ν. Αφρική ανήκουν στο στην κατηγορία των χωρών με υψηλή αύξηση του ΑΕΠ σε σχέση με το δυνητικό, αλλά με χαμηλότερη βαθμολογία στην ανοσοποίηση του πληθυσμού έναντι της Covid-19, γεγονός που συνεπάγεται κίνδυνο για την ανάπτυξη από παρατεταμένους περιορισμούς.

Η JPM διατηρεί την κατανομή υπέρ του κινδύνου στις μετοχές στις αναδυόμενες χώρες (ΕΜ) και εστιάζει σε ευνοϊκούς παράγοντες: πάνω από την τάση ανάπτυξη του παγκόσμιου ΑΕΠ, πραγματικά επιτόκια κοντά στο μηδέν, εμβολιασμός και επαναλειτουργία (ορίζοντας σχεδιασμού νοικοκυριών για τις δαπάνες και των επιχειρήσεων για τις επενδύσεις), υψηλότερο από το ιστορικό ασφάλιστρο κινδύνου (ERP) για τις ΕΜ σε σχέση με τις ανεπτυγμένες αγορές (ΑΑ).

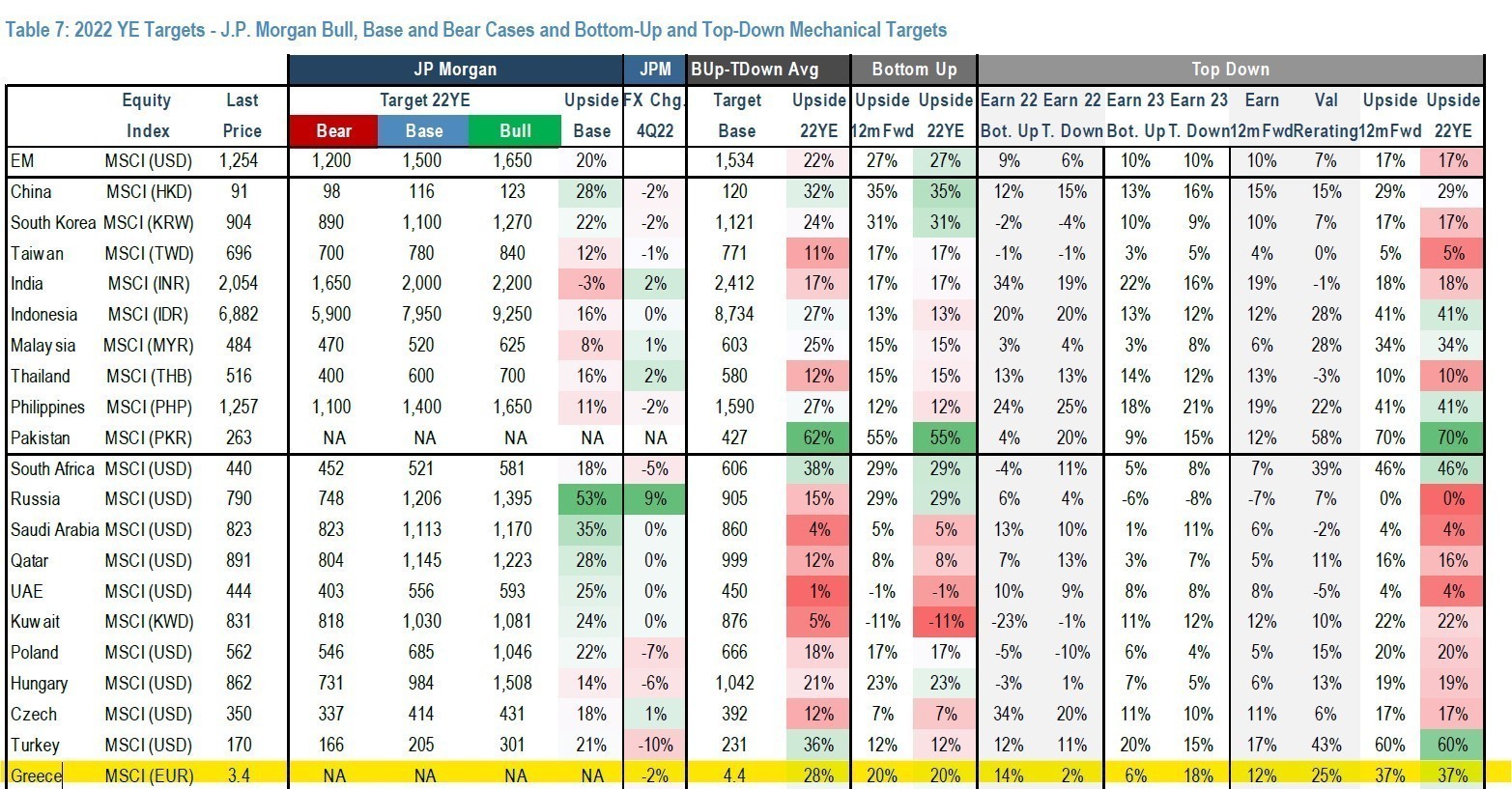

Συνολικά για την Ελλάδα, ο δείκτης forward P/E 10,6 φορές ενώ ο δείκτης κατά μέσο όρο 11,5 φόρες. Η JPM υπολογίζει ότι ο δείκτης είναι διαπραγματεύσιμος με διαφορά 10% σε σχέση με το ιστορικό του δείκτη και 17% σε σχέση με το ιστορικό του δείκτη των αναδυόμενων αγορών. Σε όρους εσωτερικής αξίας, η αγορά είναι στο τοπ-25% των αναδυόμενων αγορών βάσει των υπολογισμών της JPM, 35% σε ιστορικούς όρους της εγχώριας αγοράς και 22% σε σχέση με τις αναδυόμενες αγορές. Η προβλεπόμενη αύξηση των κερδών ανά μετοχή για το 2023 είναι επίσης στο +18% στο τοπ-25% των αγρών. Αντίθετα, σε όρους αποδοτικότητας ιδίων κεφαλαίων (ROE), Net EBITDA ως προς το χρέος είναι στο bottom 25% των χωρών όπως επίσης και σε όρους beta 0,8.

Θετική για τις μετοχές

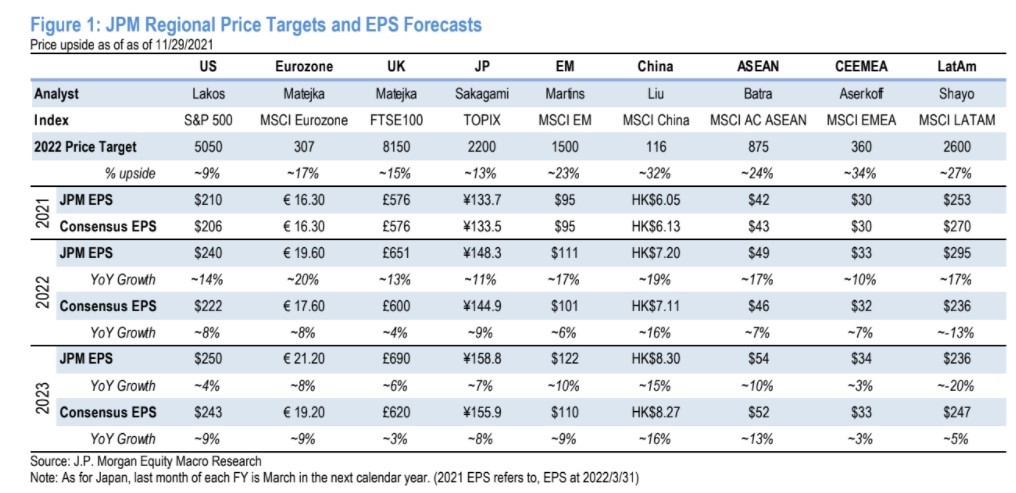

Οι ευρωπαϊκές μετοχές έχουν σημειώσει ισχυρές επιδόσεις φέτος, με άνοδο 21% για το δείκτη MSCI Europe και η JP Morgan και παραμένει αισιόδοξη για την κατεύθυνση της αγοράς μετοχών μέχρι το 2022. Η τράπεζα επισημαίνει τις ακόλουθες πιθανές στηρίξεις:

1. Η πιθανή εκτόνωση ορισμένων από τα σημεία συμφόρησης της αλυσίδας εφοδιασμού, καθώς και της εκτίναξης των τιμών της ηλεκτρικής ενέργειας, η οποία θα μπορούσε να λειτουργήσει θετικά για τα κέρδη. Τα περιθώρια κέρδους ήταν για πολλές εταιρείες συμπιεσμένα, δεδομένης της εκτίναξης του κόστους εισροών, και το οποίο θα μπορούσε να μετριαστεί το επόμενο έτος. Οι προοπτικές όγκου μειώθηκαν από πολλές εταιρείες, όχι λόγω της αδύναμης τελικής ζήτησης, αλλά λόγω της έλλειψης εξαρτημάτων εισροών. Υπάρχουν κάποιες ενδείξεις ότι οι χειρότερες διαταραχές της αλυσίδας εφοδιασμού αφήνουν πίσω τους.

2. Η Κίνα επιβράδυνε όλο το τρέχον έτος, με τους φορείς χάραξης πολιτικής να βρίσκονται σε κατάσταση σύσφιξης, δεδομένης της αύξησης του πληθωρισμού και της συνακόλουθης σύσφιξης της πολιτικής. Αυτό θα είναι λιγότερο αρνητικό το 2022, καθώς η δυναμική της ανάπτυξης της Κίνας είναι πιθανό να έχει πιάσει πάτο.

3. Ο αντίκτυπος της COVID εξακολουθούσε να είναι πολύ σημαντικός κατά τη διάρκεια του τρέχοντος έτους, όπως αποδεικνύεται από κάποιους ανανεωμένους περιορισμούς κινητικότητας που εισάγονται στην Ευρώπη, δεδομένου του 4ου κύματος. Η ενδεχόμενη χαλάρωση αυτών των πιέσεων καθώς προχωράμε προς το 2022 θα ήταν σαφώς θετική για την επιχειρηματική και καταναλωτική εμπιστοσύνη, και οι πρόσφατες ανακοινώσεις των Merck και Pfizer σχετικά με τις θεραπείες με χάπια θα μπορούσαν να καταλήξουν πολύ υποστηρικτικές.

4. Η Fed και η ΕΚΤ είναι απίθανο να γίνουν πιο «γερακίστικες», τουλάχιστον σε σχέση με αυτό που έχει ήδη τιμολογηθεί στην αγορά. Η JPM κάνει λόγο για 2 αυξήσεις της Fed το επόμενο έτος, αλλά κυρίως τα futures τιμολογούν ήδη σχεδόν 3 αυξήσεις. Η JPM δεν αναμένει καμία αύξηση της ΕΚΤ το 2022, ενώ τα futures τιμολογούν κίνηση 10 μ.β. προς τα πάνω.

5. Ενώ οι πολλαπλασιαστές των μετοχών έχουν ανατιμηθεί σε απόλυτους όρους σε σχέση με την προ-COVID περίοδο, η σχετική αξία των μετοχών έναντι του σταθερού εισοδήματος εξακολουθεί να είναι σαφής. Η αύξηση των κερδών ήταν ιδιαίτερα υψηλή φέτος, με τα EPS της Ευρωζώνης να αυξάνονται κατά 65% και του Ηνωμένου Βασιλείου κατά 86%, από μια υποτονική βάση. Η JPM εκτιμά ένα ακόμη έτος θετικών εκπλήξεων στα κέρδη, σε σχέση με τις τρέχουσες εκτιμήσεις των αναλυτών.

Η πρόβλεψή της για την αύξηση των κερδών ανά μετοχή για το 2022 στην Ευρωζώνη ανέρχεται σε 20% και στο Ηνωμένο Βασίλειο σε 12%, σημαντικά πάνω από τις προβλέψεις του consensus. Όσον αφορά τον πολλαπλασιαστή P/E, αναμένει να μειωθεί, αλλά όχι σημαντικά. Στοχεύει σε δείκτη forward Ρ/Ε στις 14,5x για το δείκτη MSCI Ευρωζώνης, το οποίο σε συνδυασμό με την ισχυρή αύξηση των EPS οδηγεί σε περαιτέρω άνοδο για τις μετοχές, της τάξης του 13% σε όρους τιμής και 16% συνολική απόδοση.

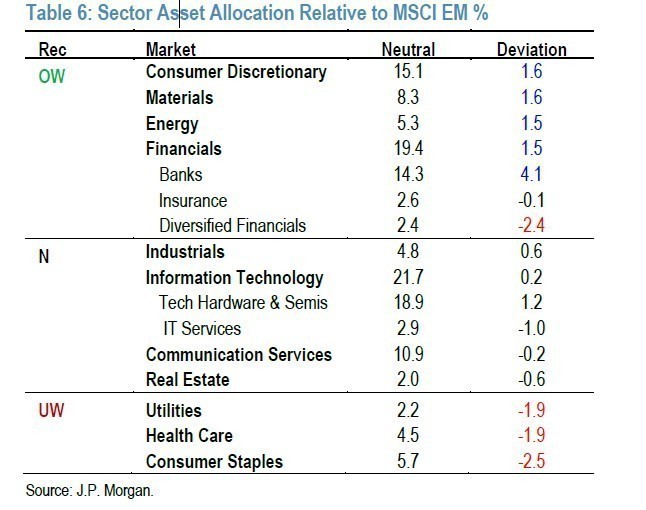

Σε επίπεδο τομέα, εξακολουθεί να είναι long στις τράπεζες, παρά το γεγονός ότι ο κλάδος κατέγραψε τις κορυφαίες αποδόσεις στην Ευρώπη φέτος. Οι ισολογισμοί τους είναι ισχυροί, ο τομέας προσφέρει υψηλά επίπεδα απόδοσης κεφαλαίου και διαπραγματεύεται τώρα φθηνότερα από ό,τι στην αρχή του έτους, παρά την υπεραπόδοση. Πιστεύει επίσης ότι τα ορυχεία θα ανακτήσουν την κακή πρόσφατη απόδοσή τους, με πιθανή στροφή στην Κίνα.

Τέλος, αναζητάει μετοχές που είναι πιθανό να επωφεληθούν από μια πιθανή βελτίωση των στρεβλώσεων στην αλυσίδα εφοδιασμού, καθώς και εκείνες που είναι τοποθετημένες ώστε να διευκολύνουν την αναμόρφωση και τον πράσινο προσανατολισμό της ευρωπαϊκής βιομηχανίας και τη μείωση του αποτυπώματος του άνθρακα.

Διαβάστε ακόμη:

Intralot: Ισχυρές επιδόσεις στο 9μηνο – Αύξηση 82,5% στα EBITDA το εννεάμηνο