Οι αγορές εξακολουθούν να διαπραγματεύονται με υψηλή μεταβλητότητα καθώς το επιτόκιο του 10ετούς ομολόγου βρέθηκε στο 5%, την ώρα που η οικονομία παραμένει ισχυρή. Σε αυτό το περιβάλλον, οι επενδυτές αναγκάζονται να αναθεωρούν διαρκώς τις εκτιμήσεις τους για τα επιτόκια και σε κάθε περίπτωση, φαίνεται ότι τα επιτόκια θα παραμείνουν σε υψηλά επίπεδα περισσότερο χρονικό διάστημα από τις εκτιμήσεις.

Την Πέμπτη,19/10 ο επικεφαλής της Fed σε δηλώσεις του τόνισε ότι από τη μια είναι ευτυχής που οι αγορές οδηγούν τα επιτόκια υψηλότερα καθώς με τον τρόπο αυτό προκαλούν περαιτέρω σύσφιξη της ρευστότητας, όμως τόνισε ότι η ισχυρή οικονομία αποτελεί απόδειξη ότι οι νομισματικές συνθήκες δεν είναι αρκετά «σφικτές» και ως εκ τούτου δεν αποκλείεται να χρειαστούν και επιπλέον αυξήσεις επιτοκίων.

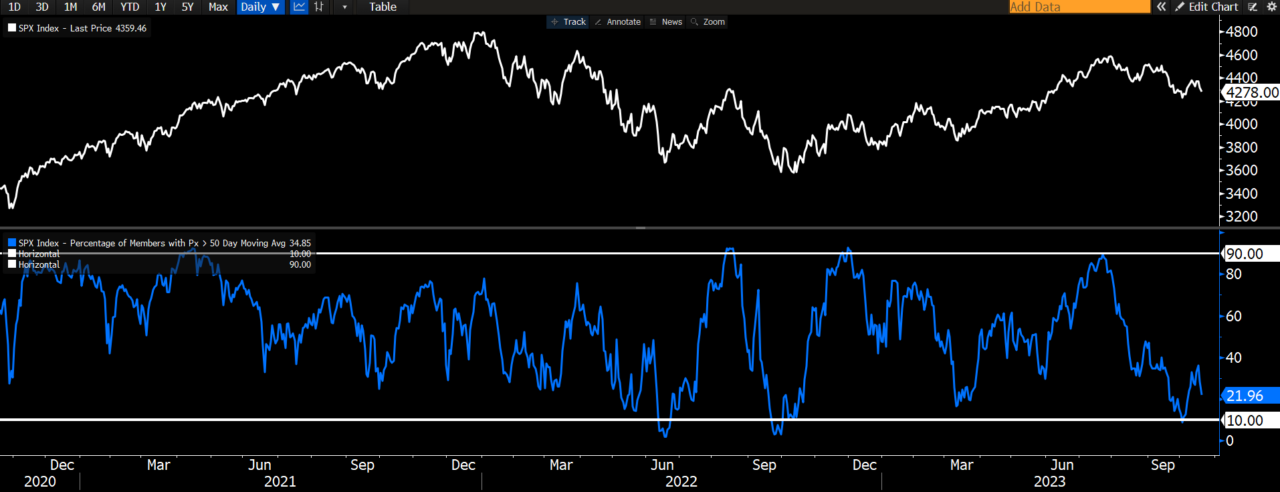

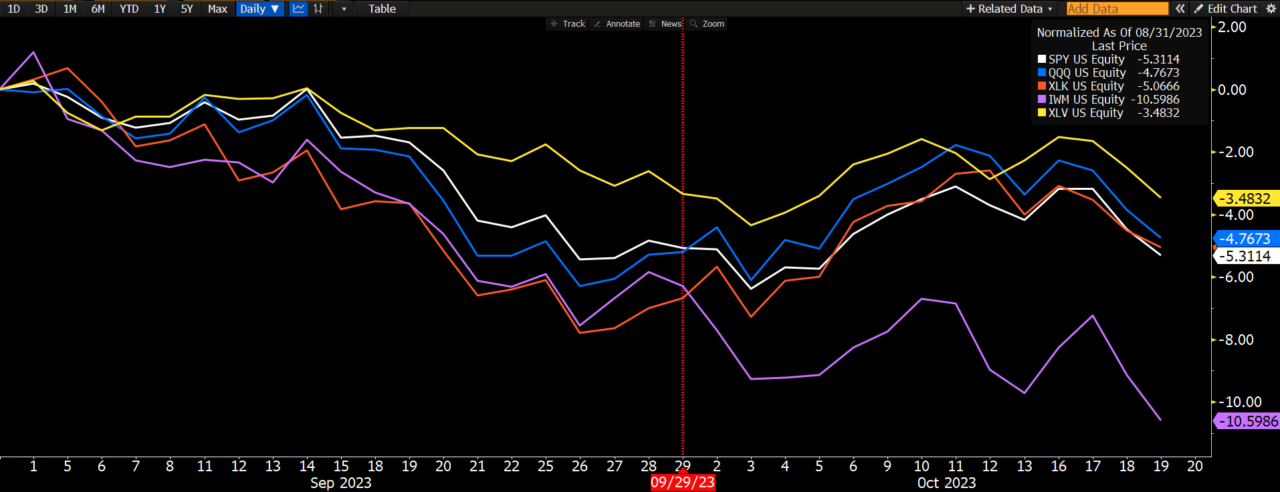

Σε αυτές τις συνθήκες, ο κλάδος τεχνολογίας εξακολουθεί να σημειώνει απώλειες και τον Οκτώβριο, με τις συνολικές απώλειες από το Σεπτέμβριο να είναι στο 10,60%. Όντας ο πιο δεικτοβαρής δείκτης του S&P 500, η αγορά δύσκολα μπορεί να ακολουθήσει διαφορετική πορεία, την ώρα μάλιστα που το βάθος αγοράς εμφανίζεται εξαιρετικά αδύναμο.

Παρόλα αυτά, ο S&P 500 εξακολουθεί να παραμένει πάνω από τα χαμηλά του Σεπτεμβρίου και οι επόμενες συνεδριάσεις είναι εξαιρετικά κρίσιμες. Στο παρακάτω γράφημα, δεξιά της κόκκινης κάθετης γραμμής είναι οι αποδόσεις διαφόρων δεικτών κατά τον Οκτώβριο.

Ο S&P 500, δε μπορεί να βρει βοήθεια και από τον κλάδο υγείας, ο οποίος είναι ο δεύτερος μεγαλύτερος κλάδος στη σύνθεση του S&P 500 και ο οποίος βρίσκεται σε μια πλάγια τάση από το ξεκίνημα του 2021. Όσο διατηρείται σε αυτή την πλάγια τάση θα αποτελεί έναν σταθεροποιητικό παράγοντα στις υπερβολές τις τεχνολογίας, όμως δύσκολα μπορεί να οδηγήσει σε σταθερή απόδοση τον S&P 500, αν δεν καταφέρει να εξέλθει ανοδικά από αυτή την πλάγια τάση.

Σύμφωνα με το ιστορικό του S&P 500, οι μήνες Σεπτέμβριος και Οκτώβριος είναι δυο μήνες αρνητικοί. Ωστόσο, ιδιαίτερα όταν βρισκόμαστε στο τρίτο έτος της Προεδρικής θητείας, ο Οκτώβριος είναι ο μήνας όπου οι μετοχές σημειώνουν χαμηλό και στη συνέχεια ξεκινά το γνωστό year end rally. Σύμφωνα λοιπόν με την ιστορικότητα, η συνεδρίαση της Πέμπτης 19 Οκτωβρίου, θα πρέπει να είναι μια από αυτές όπου αν η ιστορία ισχύσει, θα πρέπει να αναμένουμε το χαμηλό για τις μετοχές.

Από το 1971, ο Nasdaq, από το χαμηλό του Οκτωβρίου μέχρι και το τέλος του έτους σημειώνει κατά μέσο όρο κέρδη 11,1% στο 94% των περιπτώσεων.

Επενδυτές: Πίστη στο year-end rally

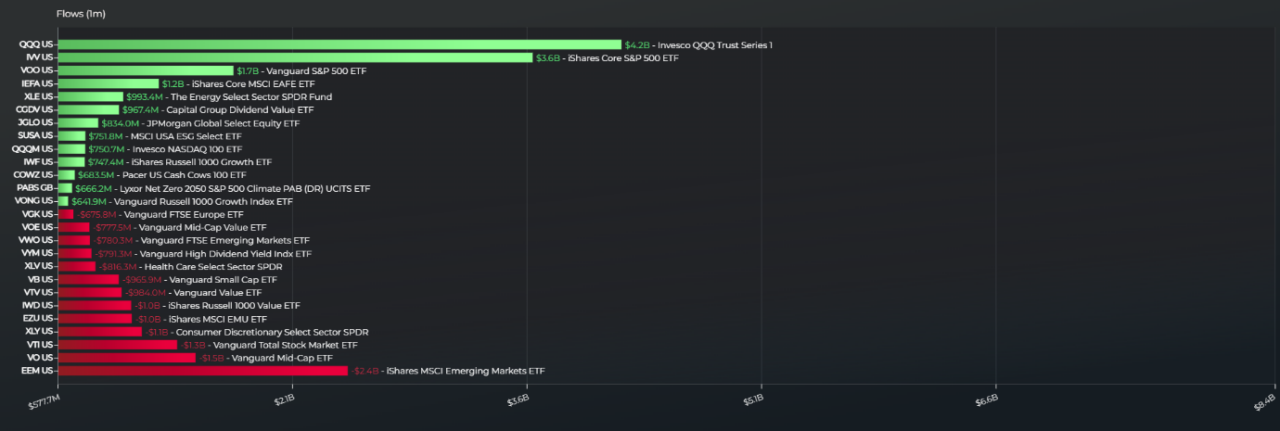

Οι επενδυτές εξακολουθούν να δείχνουν την εμπιστοσύνη τους στις μετοχές ακόμα και μετά από έναν δύσκολο Σεπτέμβριο. Τα στοιχεία είναι αποκαλυπτικά καθώς τον τελευταίο μήνα, τα μεγαλύτερα flows κινούνται προς τον Nasdaq, τον S&P 500 και γενικά προς growth index funds. Δεδομένου ότι οι αγορές βρίσκονται σε μια αρκετά υπερ-πουλημένη κατάσταση μεσοπρόθεσμα, μια άνοδος θα μπορούσε να προκαλέσει δυναμικό κλείσιμο των θέσεων short.

Μεσοπρόθεσμα η αγορά μοιάζει να έχει δεχθεί σημαντικές πιέσεις καθώς μόλις το 22% των μετοχών του S&P 500 βρίσκεται πάνω από τον ΚΜΟ 50 ημερών. Παραδοσιακά αυτό οδηγεί σε ανοδική αντίδραση, την οποία και αναμένουμε.