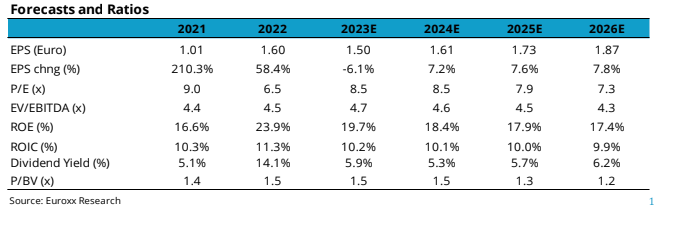

Την εκτίμηση ότι η Autohellas αποτελεί ένα από τα πιο ενδιαφέροντα πλην όμως «ανεξερεύνητα» ονόματα της ελληνικής αγοράς διατυπώνει σε σημείωμά της η Euroxx, καθώς, όπως αναφέρει, διαπραγματεύεται σε τιμές με πολύ χαμηλούς πολλαπλασιαστές (P/E 8,5x, EV/EBITDA 4,6x για το 2024E) και με καλό discount έναντι ανάλογων εταιρειών (20-30% σε όρους EV/EBITDA). Ως εκ τούτου, επανεκκινεί την κάλυψη της μετοχής για την οποία δίνει τιμή στόχο τα 19 ευρώ με σύσταση Overweight.

Η νέα τιμή στόχος ισοδυναμεί με περιθώριο ανόδου 40% από την τρέχουσα τιμή της μετοχής.

Όπως αναφέρει, ο υπομοχλευμένος ισολογισμός παρέχει σημαντικά πυρομαχικά για επιταχυνόμενο ρυθμό ανάπτυξης ή/και υψηλότερα μερίσματα στο μέλλον.

Ο συνδυασμός μεταξύ βραχυπρόθεσμων μισθώσεων και μακροπρόθεσμης διαχείρισης στόλου παρέχει σταθερή διαφοροποίηση και ορατότητα κερδών. Οι πωλήσεις ενοικίασης αυτοκινήτων είναι άμεσα συσχετισμένες με τον τουρισμό, με τις αφίξεις με ισχυρή ανάκαμψη μετά την Covid και θετική μακροπρόθεσμη προοπτικές για την ελληνική τουριστική βιομηχανία.

Αναμένουμε, σημειωνει η χρηματιστηριακή, μια βιώσιμη μέση έως υψηλή μονοψήφια αύξηση των εσόδων κατά την περίοδο 2024-26Ε, η οποία οφείλεται στις υγιείς τουριστικές αφίξεις και τη σταθερή αύξηση των μακροχρόνιων μισθώσεων. Το εμπόριο αυτοκινήτων παρέχει μια περαιτέρω διαφοροποίηση στη βάση εσόδων.

Όπως καταλήγει η Euroxx, με βάση τους αριθμούς μας, η Autohellas μπορεί να απορροφήσει έναν μεσαίο μονοψήφιο ρυθμό οργανικής ανάπτυξης χωρίς να επεκτείνει τα τρέχοντα επίπεδα καθαρού χρέους προς EBITDA (2,2x το 2023) και να πληρώνει άνετα το 45-50% των κερδών ως μέρισμα.

Διαβάστε ακόμη:

ΟΟΣΑ: Ενας στους δύο δεν ξέρουν τι θα πει πληθωρισμός και επιτόκια αλλά τα… πληρώνουν (λίστες)

Ποιες φορολογικές δηλώσεις θα συμπληρώνει και θα υποβάλει από μόνη της η Eφορία

Βραβεία GRAIL: Οι νικητές των ελληνικών “Οσκαρ” αρχιτεκτονικής, interior και φωτισμού

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.