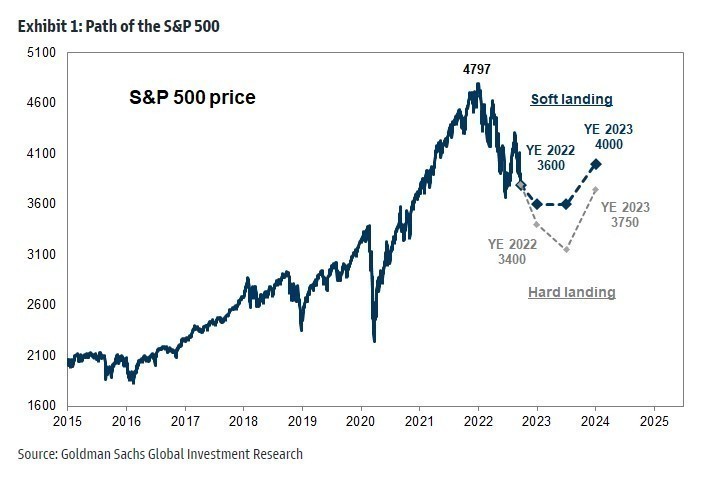

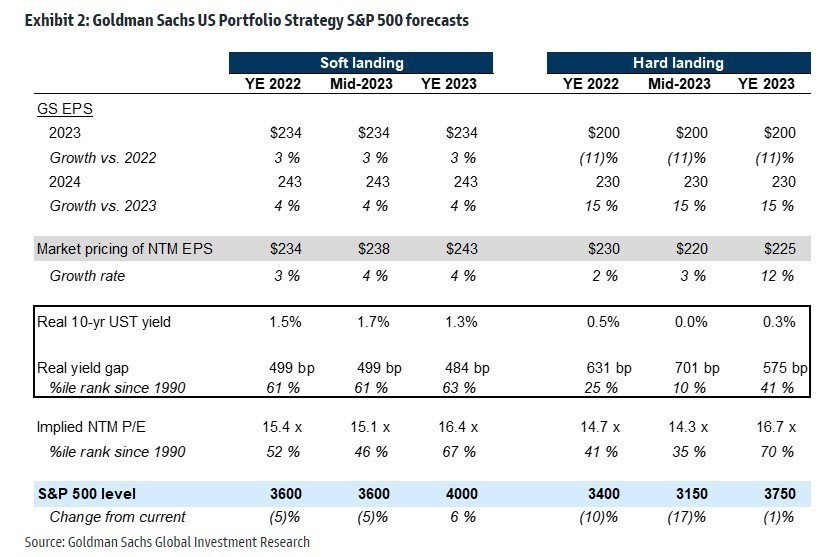

Σε σημαντική μείωση των στόχων τιμών του S&Ρ 500 προχωράει η Goldman Sachs αφού το σενάριο των υψηλότερων επιτοκίων που ενσωματώνει υποστηρίζει χαμηλότερες αποτιμήσεις για τον δείκτη (στις 15 φορές από 18 φορές πριν) και συνεπάγεται τιμή στόχο για το τρίμηνο και το εξάμηνο στις 3.600 μονάδες (-5%) και 12 μηνών στις 4.000 μονάδες (+6%). Η μειωμένη τιμή-στόχος μας οφείλεται εξ ολοκλήρου στα υψηλότερα επιτόκια και συνεπώς στη χαμηλότερη αποτίμηση» επισημαίνει η Goldman Sachs. Ακόμη χειρότερα, ωστόσο, σε περίπτωση ‘σκληρής προσγείωσης’ της οικονομίας σε ύφεση, στόχοι των τριών, έξι και δώδεκα μηνών του S&P 500 θα ‘προσγειωθούν’ στις 3.400 μονάδες (-10%), τις 3.150 μονάδες (-17%) και οι 3.750 μονάδες (-1%).

«Διατηρούμε την εκτίμηση για τα κέρδη ανά μετοχή του S&P 500 για το 2023 στα 234 δολάρια, που αντιπροσωπεύει μέτρια αύξηση 3% σε σχέση με το 2022, κάτω από τις εκτιμήσεις της αγοράς για EPS στα 241 δολάρια και τους επόμενους μήνες αναμένουμε αρνητικές αναθεωρήσεις των εκτιμήσεων στην αγορά»», εξηγεί η τράπεζα. «Προηγουμένως υποθέταμε ότι τα πραγματικά επιτόκια θα έκλειναν το 2022 περίπου στο 0,5%, σε σύγκριση με την αναθεωρημένη μας υπόθεση του 1,5%. Υποθέτουμε ένα παρόμοιο χάσμα αποδόσεων της τάξης των 499 μ.β. (έναντι 495 μ.β. προηγουμένως). Το περιβάλλον υψηλότερων επιτοκίων σημαίνει ότι ο πολλαπλασιαστής P/E στο τέλος του έτους μειώνεται από τις 18 φορές σε 15 φορές. Μέχρι το τέλος του 2023, καθώς τα στοιχεία για τον πληθωρισμό βελτιώνονται σαφέστερα σε ένα σενάριο ήπιας προσγείωσης, αναμένουμε ότι το χάσμα αποδόσεων μπορεί να μειωθεί συγκρατημένα και ο πολλαπλασιαστής θα επεκταθεί σε 16 φορές», συμπεραίνει η τράπεζα.

«Ο δείκτης S&P 500 έφθασε πράγματι τον προηγούμενο στόχο μας για το τέλος του έτους, που ήταν οι 4.300 μονάδες στα μέσα Αυγούστου, αλλά στη συνέχεια το σύμπλεγμα των επιτοκίων μετατοπίστηκε δραματικά», εξηγεί ο οίκος. Οι αποτιμήσεις των μετοχών ακολουθούσαν στενά τα πραγματικά επιτόκια μέχρι πρόσφατα. Οι πραγματικές αποδόσεις έχουν εκτιναχθεί από το 0,4% στο 1,3% κατά τη διάρκεια του τελευταίου μήνα και θα μπορούσαν να φθάσουν το 1,5% μέχρι το τέλος του έτους. Για λόγους σύγκρισης, οι πραγματικές αποδόσεις ήταν αρνητικές 1% στις αρχές του έτους, όταν ο δείκτης S&P 500 έφτασε σε ιστορικό υψηλό και τις 4.800 μονάδες και διαπραγματευόταν με P/E 21 φορών. Το στενότερο χάσμα αποδόσεων μεταξύ μετοχών και επιτοκίων από την εποχή της πανδημίας γέρνει περαιτέρω την ισορροπία των κινδύνων προς τα κάτω.

Οι προοπτικές δεν είναι ξεκάθαρες

Η αυξημένη αβεβαιότητα συνηγορεί υπέρ της αμυντικής τοποθέτησης, καθώς η άνοδος των επιτοκίων σημαίνει ότι η βραχυπρόθεσμη διάρκεια θα υπεραποδώσει έναντι της μακροπρόθεσμης διάρκειας και προτιμήστε μετοχές με χαρακτηριστικά “ποιότητας”, όπως ισχυρούς ισολογισμούς, υψηλές αποδόσεις κεφαλαίου και σταθερή αύξηση πωλήσεων.

Οι μελλοντικές πορείες του πληθωρισμού, της οικονομικής ανάπτυξης, των επιτοκίων, των κερδών και των αποτιμήσεων μεταβάλλονται περισσότερο από ό,τι συνήθως με μια ευρύτερη κατανομή πιθανών αποτελεσμάτων. «Βάσει των συζητήσεων με τους πελάτες μας, η πλειονότητα των επενδυτών έχει υιοθετήσει την άποψη ότι το σενάριο της ‘σκληρής’ προσγείωσης είναι αναπόφευκτο και η εστίασή τους είναι στον χρόνο, το μέγεθος και τη διάρκεια μιας πιθανής ύφεσης και στις επενδυτικές στρατηγικές για τις προοπτικές αυτές», επισημαίνει ο οίκος.

«Στο παρελθόν δημοσιεύσαμε ότι σε μια ύφεση η πτώση των κερδών ανά μετοχή του S&P 500 θα μπορούσε να προκαλέσει πτώση του δείκτη έως τις 3.150 μονάδες (-17%). Μια πτώση των EPS κατά 11% θα ήταν σύμφωνη με την ελαφρώς αρνητική αύξηση του πραγματικού ΑΕΠ και τη μέση πτώση των EPS κατά 13% κατά τη διάρκεια προηγούμενων υφέσεων. Βραχυπρόθεσμα, η προσοχή των επενδυτών θα στραφεί σύντομα από την αποτίμηση στα κέρδη», εκτιμά η τράπεζα.

Η αναπάντεχα υψηλή μέτρηση του πληθωρισμού τον Αύγουστο ήταν ένα κομβικό γεγονός για τους μακροοικονομικούς επενδυτές όσον αφορά την πορεία των αυξήσεων της Fed. Το ανάλογο για τους επενδυτές μετοχών είναι η περίοδος κερδών του γ’ τριμήνου, όπου τα υψηλά περιθώρια κέρδους ρεκόρ θα τεθούν υπό έλεγχο.

Διαβάστε ακόμη:

Ακατάσχετος τραπεζικός λογαριασμός: Φθινοπωρινός «μποναμάς» για τους συνεπείς οφειλέτες

Byte Computer: Περνά στην Ideal Holdings με «προίκα» έσοδα και νέα έργα δεκάδων εκατ.