Η αμερικανική επενδυτική τράπεζα Goldman Sachs εκτιμά ότι η παγκόσμια ανάπτυξη επιβραδύνθηκε το δεύτερο τρίμηνο, αλλά τα ριψοκίνδυνα περιουσιακά στοιχεία σημείωσαν καλές επιδόσεις, υποβοηθούμενα από τις προσδοκίες για χαλάρωση των κεντρικών τραπεζών και την αισιοδοξία για την τεχνολογία mega cap.

«Η μακροοικονομική μας βασική άποψη για το δεύτερο εξάμηνο παραμένει φιλική με μικρή ανάκαμψη της ανάπτυξης, περαιτέρω εξομάλυνση του πληθωρισμού και μειώσεις επιτοκίων της κεντρικής τράπεζας. Συνεχίζουμε να πιστεύουμε ότι βρισκόμαστε σε ένα πρώιμο σκηνικό ύστερου κύκλου, το οποίο θα μπορούσε να διαρκέσει λαμβάνοντας υπόψη έναν υγιή ιδιωτικό τομέα, και ως εκ τούτου τόσο ο κίνδυνος ύφεσης όσο και ο κίνδυνος bear market ήταν χαμηλός», επισημαίνει η τράπεζα.

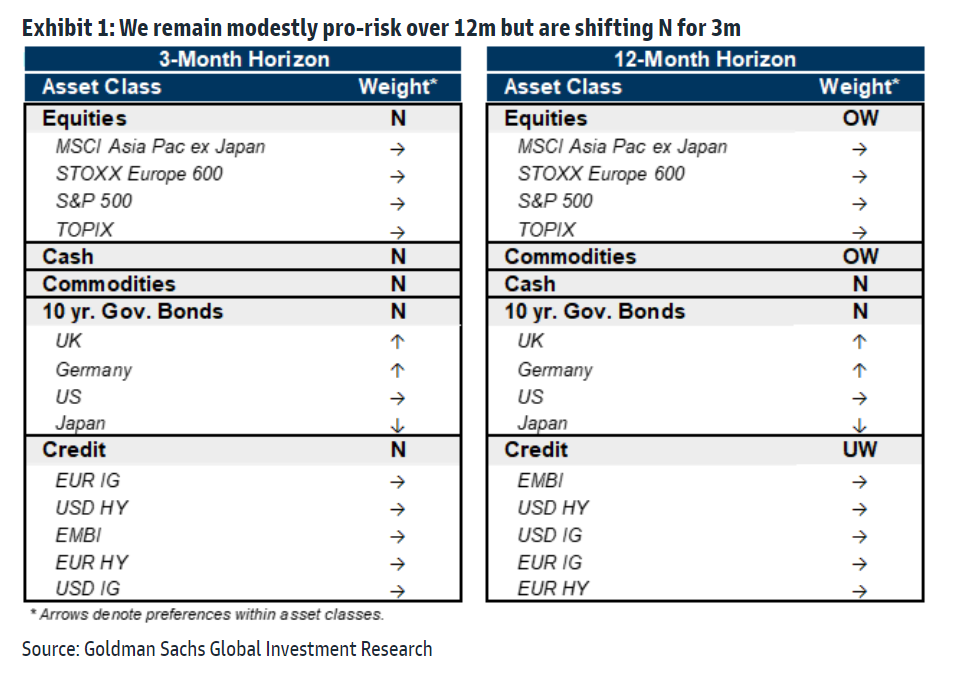

«Ωστόσο, μετά από ένα ισχυρό ράλι στις μετοχές το πρώτο εξάμηνο, βλέπουμε τον κίνδυνο υποχώρησης το καλοκαίρι λόγω του συνδυασμού ασθενέστερων στοιχείων για την ανάπτυξη, των ήδη πιο ήπιων προσδοκιών της κεντρικής τράπεζας και της αυξανόμενης πολιτικής αβεβαιότητας ενόψει των εκλογών στις ΗΠΑ. Ως αποτέλεσμα, μετατοπίζουμε την ουδέτερη στάση σε όλα τα περιουσιακά στοιχεία σε ορίζοντα 3 μηνών. Παραμένουμε ήπια υπέρ του κινδύνου για το δωδεκάμηνο με σύσταση overweight σε μετοχές και εμπορεύματα, ουδέτερη σύσταση σε ομόλογα και μετρητά, και underweight σύσταση για τα εταιρικά ομόλογα», συνεχίζει ο οίκος.

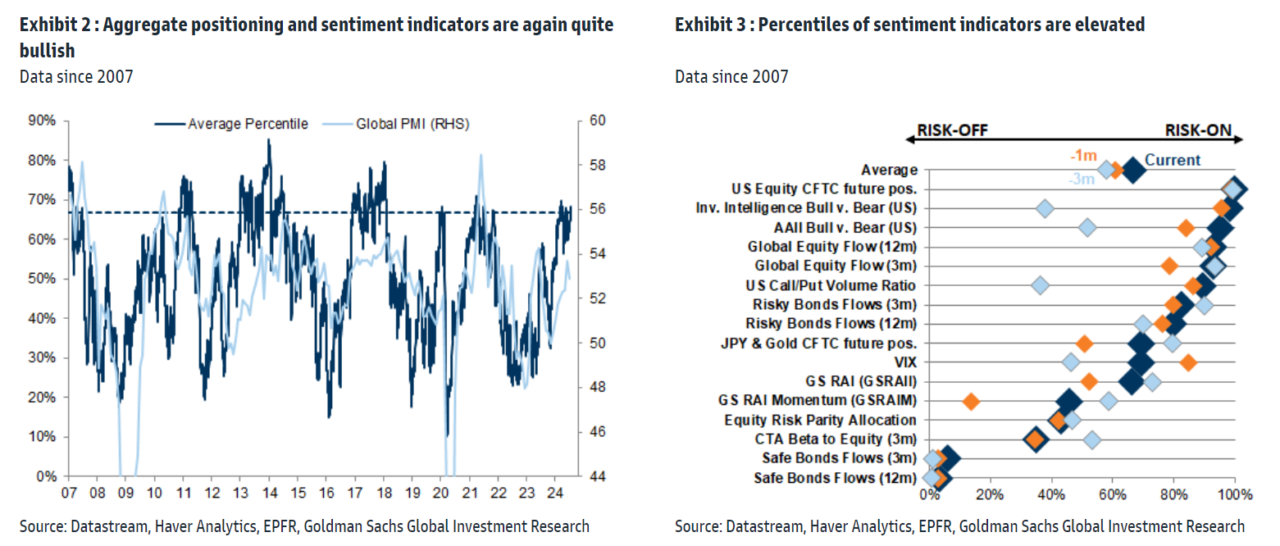

«Μέχρι στιγμής τα “κακά νέα” έχουν γίνει “καλά νέα” για τις μετοχές και τα ριψοκίνδυνα περιουσιακά στοιχεία ευρύτερα, με περισσότερες προσδοκίες για χαλάρωση από τις κεντρικές τράπεζες. Οι κύκλοι χαλάρωσης της Fed ήταν γενικά θετικοί για τις μετοχές, εφόσον η ανάπτυξη ήταν καλή. Όμως τα “κακά νέα” θα μπορούσαν να γίνουν “κακά νέα” αν υπάρχει λιγότερο μαξιλάρι από τη νομισματική πολιτική ή αν τα “κακά νέα” γίνουν πολύ κακά. Ένα πολύ ασθενέστερο παγκόσμιο αναπτυξιακό σκηνικό, η απογοητευτική περίοδος κερδών του β’ τριμήνου και η αυξανόμενη αβεβαιότητα για την πολιτική των ΗΠΑ μπορεί να επιβαρύνουν τη διάθεση για ανάληψη κινδύνου», προβλέπει η Goldman Sachs.

«Παρόλα αυτά, βλέπουμε περισσότερο τον κίνδυνο διόρθωσης παρά μια bear market για το δεύτερο εξάμηνο. Μόνο όταν η βαθμολογία μας για την ανάπτυξη του κύκλου μετατοπίστηκε κάτω από το μηδέν, κάτι που ιστορικά συνέβαινε κυρίως γύρω από τις υφέσεις, οι μετοχές είχαν μειώσεις που ξεπερνούσαν το 20%. Με μόνο κάποια επιβράδυνση της ανάπτυξης, έναν υγιή ιδιωτικό τομέα και ένα μαξιλάρι από τη χαλάρωση της κεντρικής τράπεζας, ο κίνδυνος μείωσης των μετοχών θα πρέπει να είναι περιορισμένος. Αν και δεν βλέπουμε μεγάλη επέκταση της αποτίμησης των μετοχών από εδώ και πέρα στο βασικό μας σενάριο, οι περικοπές των κεντρικών τραπεζών, η συνεχιζόμενη αισιοδοξία και μια πιθανή επανεπιτάχυνση της ανάπτυξης στο δεύτερο εξάμηνο θα μπορούσαν να στηρίξουν τους πολλαπλασιαστές, ιδίως για τις εταιρείες που υστερούν. Οι αποτιμήσεις των πιστώσεων αποτελούν έναν πιο δεσμευτικό περιορισμό και θεωρούμε ότι η κλαδική σύνθεση είναι χειρότερη από ό,τι για τις μετοχές λόγω της μεγαλύτερης βαρύτητας στους μοχλευμένους κυκλικούς/αξιολογικούς κλάδους. Πιστεύουμε ότι η συσχέτιση μετοχών/ομολόγων θα είναι λιγότερο θετική με τη συνεχιζόμενη εξομάλυνση του πληθωρισμού και τα ομόλογα θα πρέπει να αποσβέσουν τα σοβαρά αναπτυξιακά σοκ. Για πρόσθετη διαφοροποίηση σε ένα σκηνικό ύστερου κύκλου και με αυξανόμενη αβεβαιότητα πολιτικής, παραμένουμε θετικοί γιθα εμπορεύματα σε ορίζοντα δωδεκαμήνου και συνιστούμε επιλεκτικές τοποθετήσεις στις αγορές των options», καταλήγει ο αμερικανικός οίκος.

Διαβάστε ακόμη

ΑΑΔΕ: Ασπίδα προστασίας και ανωνυμίας για όσους καταγγέλλουν κυκλώματα

Μύκονος: Έρχεται και τρίτο σφυρί για τον «mr. Caprice» Νίκο Γρυπάρη (pics)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ