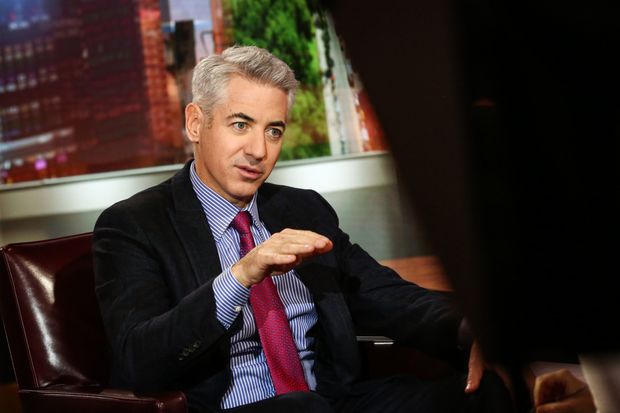

Θέσεις short στα 30ετή ομόλογα του αμερικανικού δημοσίου παίρνει ο δισεκατομμυριούχος επενδυτής Μπιλ Άκμαν, ο οποίος στοιχηματίζει εναντίον του μακροπρόθεσμου αμερικανικού χρέους, επικαλούμενος τον αντίκτυπο του επίμoνου πληθωρισμού και των υψηλών επιτοκίων.

Ο ιδρυτής της Pershing Square Capital Management, σε ανάρτησή του στο X (πρώην Twitter), ανακοίνωσε την απόφασή του να σορτάρει τα 30ετή ομόλογα των ΗΠΑ, εκτιμώντας ότι η απόδοση των κρατικών τίτλων αποτελεί μία από τις λίγες μακροοικονομικές επενδύσεις, οι οποίες μπορούν να προσφέρουν καλές αποδόσεις.

Επομένως, εξήγησε, η προοπτική για θετικά κέρδη είναι μεγαλύτερη από τον καθοδικό κίνδυνο.

Όπως επεσήμανε, μεταξύ άλλων, εφόσον ο αμερικανικός πληθωρισμός διαμορφωθεί στο 3% σε μακροπρόθεσμο επίπεδο αντί του 2% που είναι ο στόχος της κεντρικής τράπεζας, η απόδοση του 30ετούς ομολόγου θα μπορούσε να φθάσει στο 5,5%. «Κι αυτό μπορεί να συμβεί σύντομα» τόνισε, χαρακτηριστικά.

Σήμερα η απόδοση του 30ετούς ομολόγου βρίσκεται στο 4,25%, δηλαδή στο υψηλότερο επίπεδο από τις αρχές του περασμένου Νοεμβρίου. Ο πληθωρισμός, δε, με βάση τα στοιχεία του Ιουνίου, διαμορφώνεται στο 3%.

Το ποντάρισμα του Μπιλ Άκμαν έρχεται μόλις λίγες ώρες, μετά την αιφνίδια απόφαση του Fitch να υποβαθμίσει την μακροπρόθεσμη πιστοληπτική ικανότητα των ΗΠΑ στο «ΑΑ+», στερώντας από το αμερικανικό δημόσιο την κορυφαία αξιολόγηση «ΑΑΑ» για πρώτη φορά από το 1994.

«Έχω εκπλαγεί πώς τα μακροπρόθεσμα επιτόκια έχουν παραμένει σε χαμηλά επίπεδα, εν μέσω των δομικών αλλαγών, οι οποίες ενδέχεται να οδηγήσουν σε υψηλότερα επίπεδα μακροπρόθεσμου πληθωρισμού, όπως για παράδειγμα η αποπαγκοσμιοποίηση, οι υψηλότερες αμυντικές δαπάνες, η ενεργειακή μετάβαση κ.α.» τόνισε ο έμπειρος επενδυτής.

Ειδική μνεία έκανε στην επιθυμία της Κίνας κι άλλων χωρών να «καπελώσουν» οικονομικά τις ΗΠΑ, ενώ δεν παρέλειψε να αναφερθεί στα προβλήματα διακυβέρνησης, πολιτικής όξυνσης και δημοσιονομικής υπευθυνότητας της Ουάσιγκτον.

«Με χρέος 32 τρισ. δολαρίων και τεράστια ελλείμματα, μπορούμε να δούμε υψηλότερα επιτόκια αναχρηματοδότησης το επόμενο διάστημα. Όταν συνδυάζεις νέες εκδόσεις χρέους με ποσοτική σύσφιγξη, τότε είναι δύσκολο να φανταστείς πώς η αγορά θα απορροφήσει τόσο μεγάλες αυξήσεις στην προσφορά, χωρίς να υπάρξουν υψηλότερα επιτόκια» έσπευσε να προσθέσει.

Διαβάστε ακόμα

Λίστες μεγαλοφειλετών: Στο φως τα στοιχεία όσων χρωστούν και δεν ρυθμίζουν

Παίρνουν ξανά φωτιά ηλεκτρική ενέργεια και καύσιμα

Μακριά από την Ελλάδα ο τυφώνας Fitch στις ΗΠΑ

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ