Βαριά «άρρωστη» φαντάζει αυτήν τη στιγμή η Βρετανία, καθώς η εν εξελίξει χρηματοπιστωτική αναταραχή απειλεί να επιταχύνει την πορεία της εγχώριας οικονομίας προς την ύφεση. Κι αυτό, εύλογα, φέρνει τη νέα πρωθυπουργό, Λιζ Τρας, σε μια κατάσταση ολοένα και αυξανόμενης πίεσης.

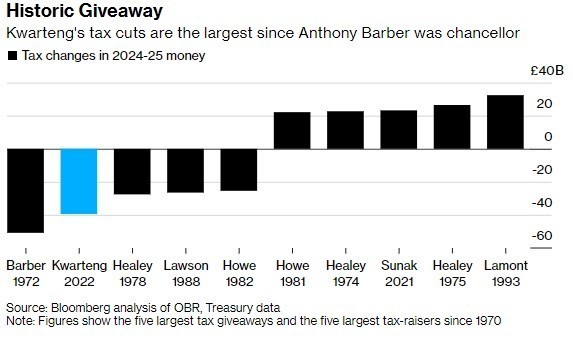

Από την ημέρα που η κυβέρνηση ανακοίνωσε το μεγαλύτερο πακέτο φορο-μειώσεων του τελευταίου μισού αιώνα, με στόχο την ελάφρυνση των δοκιμαζόμενων -από την πληθωριστική και ενεργειακή κρίση- νοικοκυριών, η στερλίνα έχει καταβαραθρωθεί σε ιστορικό χαμηλό, το κόστος ασφάλισης έναντι πιθανής χρεοκοπίας έχει εκτοξευτεί στο υψηλότερο επίπεδο από το 2016 και η κεντρική τράπεζα έχει αναγκαστεί να παρέμβει στις αγορές ομολόγων.

Το τι μέλλει γενέσθαι, σύμφωνα με το Bloomberg, θα καθοριστεί από το μέγεθος και τη διάρκεια της επερχόμενης ύφεσης. Όμως, το βασικό ερώτημα είναι άλλο. Μπορεί η μόλις τριών εβδομάδων πρωθυπουργός, Λιζ Τρας, να ανακτήσει την εμπιστοσύνη των επενδυτών;

Πώς ξεκίνησαν όλα

Το όλο πρόβλημα ανέκυψε από την απόφαση της κυβέρνησης να προχωρήσει σε μια γενναία μείωση των φορολογικών βαρών (οι μεγαλύτερες από το 1972), στο πλαίσιο των προσπαθειών στήριξης των δοκιμαζόμενων νοικοκυριών και επιχειρήσεων. Ωστόσο, οι αγορές δεν είδαν με καλό «μάτι» αυτή την πρωτοβουλία. Και οι λόγοι είναι δύο:

- Αφενός διότι αυτά τα μέτρα κινούνται αντίθετα από τις κινήσεις σύσφιγξης της νομισματικής πολιτικής της κεντρικής τράπεζας, η οποία επιχειρεί σκοπίμως να μειώσει τη ζήτηση (άρα την ανάπτυξη) και να περιορίσει τον ιστορικό πληθωρισμό (κοντά σε υψηλό τεσσάρων δεκαετιών).

- Αφετέρου διότι τα δημοσιονομικά μέτρα χαλάρωσης θα επιτείνουν το έλλειμμα τρεχουσών συναλλαγών, θα οδηγήσουν σε κάμψη των κρατικών εσόδων και θα αναγκάσουν το δημόσιο να αυξήσει τον κρατικό δανεισμό.

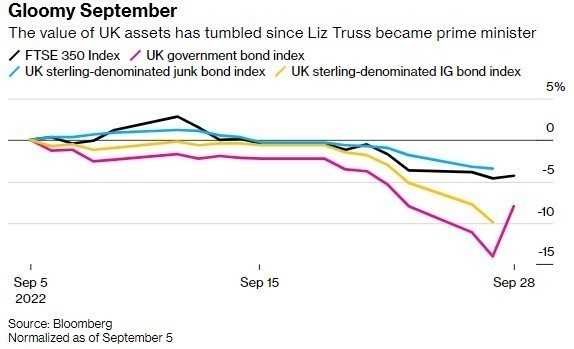

Δεν είναι τυχαίο ότι από τις 5 έως τις 26 Σεπτεμβρίου, ο δείκτης FTSE 350 στο Χρηματιστήριο του Λονδίνου έχει απολέσει περισσότερα από 300 δισ. δολάρια, ενώ τα κρατικά ομόλογα έχουν καταγράψει απώλειες 173 δισ. δολαρίων. Στα 30 δισ. δολάρια ανέρχεται η ζημιά και στα εταιρικά ομόλογα. Σύνολο άνω των 500 δισ. δολαρίων. Χωρίς να υπολογίζονται οι απώλειες από την Τρίτη έως την Πέμπτη.

Σήμερα, ενδεικτικά, ο δείκτης FTSE 100 χάνει σχεδόν 2%, βουλιάζοντας κάτω των 6.900 μονάδων (-8% μέσα στο 2022), ενώ η στερλίνα περιορίζεται κατά 0,8% έναντι του αμερικανικού νομίσματος, με την ισοτιμία να καθορίζεται στο 1,07 δολάριο/λίρα (-20% μέσα στο 2022). Την ίδια ώρα, η απόδοση του 10ετούς ομολόγου, αν και έχει υποχωρήσει ελαφρώς από το όριο του 4,5%, παραμένει στο υψηλότερο επίπεδο από το 2008 (4,18% την Πέμπτη). Στο 4,4% κυμαίνεται και η απόδοση του 2ετούς τίτλου.

Η παρέμβαση της κεντρικής τράπεζας

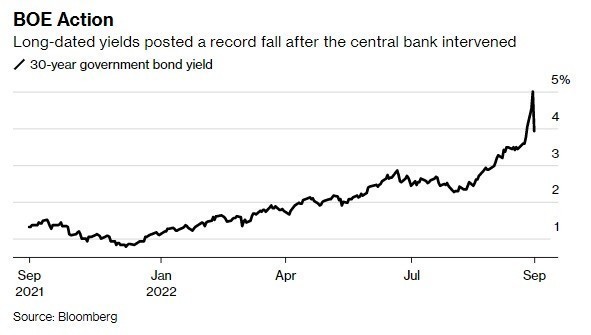

Ενόσω οι βρετανικές αγορές, λοιπόν, καταρρέουν, η Τράπεζα της Αγγλίας αναγκάστηκε την Τετάρτη να αναλάβει άμεση δράση, προχωρώντας σε απεριόριστες αγορές μακροπρόθεσμων ομολόγων έως τις 14 Οκτωβρίου. Δεσμεύτηκε δε, ότι θα προβεί σε οτιδήποτε χρειαστεί, προκειμένου να αποκαταστήσει την τάξη στην αγορά. Και γι’ αυτόν ακριβώς τον λόγο, οι αποδόσεις εμφανίζουν μια τάση αποκλιμάκωσης από χθες.

Όμως, αυτή η κίνηση ελλοχεύει δύο κινδύνους:

- Η κεντρική τράπεζα θα πρέπει να αυξήσει τα επιτόκια ακόμη περισσότερο μέσα σε λίγες εβδομάδες (για να αντιμετωπίσει τον υψηλό πληθωρισμό)

- Οι επενδυτές είναι πιθανό να φοβηθούν τον κίνδυνο άμεσης ή έμμεσης χρηματοδότησης της κυβέρνησης από την Τράπεζα της Αγγλίας.

Το Διεθνές Νομισματικό Ταμείο (ΔΝΤ) έχει ήδη καλέσει την κυβέρνηση να επανεξετάσει τις φορολογικές μειώσεις, προειδοποιώντας για τον κίνδυνο ασυμμετρίας μεταξύ της δημοσιονομικής και νομισματικής πολιτικής, δεδομένου ότι κινούνται προς αντίθετη κατεύθυνση.

Από την πλευρά της, η Λιζ Τρας εμφανίζεται αμετακίνητη, διαβεβαιώνοντας ότι η κυβέρνηση πράττει το σωστό. «Είναι το σωστό σχέδιο» επεσήμανε την Πέμπτη, μιλώντας στο ραδιόφωνο του BBC.

Ο κίνδυνος να φανεί… συνεπής

Σύμφωνα με το Bloomberg, το πρόβλημα για τη Βρετανίδα πρωθυπουργό είναι ότι κατέστησε τις φορο-μειώσεις ως το κεντρικό πεδίο του κυβερνητικού της προγράμματος. Αυτός ήταν ο λόγος, εξάλλου, για τον οποίο πολλοί βουλευτές την υποστήριξαν στις εσωκομματικές εκλογές του Συντηρητικού Κόμματος.

Δεν είναι λίγοι, επομένως, όσοι σπεύδουν να τη συγκρίνουν με τον προκάτοχό της, Μπόρις Τζόνσον, ο οποίος εξελέγη με βασική δέσμευση τη διεξαγωγή του δημοψηφίσματος για το Brexit. Πράγμα και το οποίο έπραξε, με αποτέλεσμα σήμερα το Ηνωμένο Βασίλειο να είναι εκτός Ε.Ε.

Το ίδιο λοιπόν, συμβαίνει και με την περίπτωση της Λιζ Τρας, η οποία εξελέγη με βασική δέσμευση τις φορο-μειώσεις και τώρα είναι αναγκασμένη να τις εφαρμόσει, προκειμένου να μην φανεί ασυνεπής και αφερέγγυα απέναντι στους ψηφοφόρους. Όμως, αυτή η συνέπεια φαίνεται ότι θα μεταφραστεί σε… ύφεση.

«Οι αγορές δεν είναι πρόθυμες να πιστέψουν τους ισχυρισμούς της κυβέρνησης ότι θα επιφέρει μεσοπρόθεσμα μια δημοσιονομική ισορροπία» τονίζει ο Allan Monks, αναλυτής της JP Morgan. «Αυτό αντανακλά μιας ευρύτερη δυσπιστία σχετικά με το πώς η βρετανική πολιτική εξελίσσεται. Κι αυτή η δυσπιστία είναι εντελώς δικαιολογημένη» προσθέτει, μιλώντας στο Bloomberg.

Και για του λόγου το αληθές, ας ρίξουμε μια ματιά στη στερλίνα. Το 2007 βρισκόταν άνω του ορίου των 2 δολαρίων. Την περίοδο του δημοψηφίσματος κυμαινόταν στο 1,5 δολάριο, ενώ τώρα κινδυνεύει να βρεθεί στο 1 δολάριο.

Οπωσδήποτε, οι λάθος χειρισμοί κατά τη μετα-Brexit περίοδο και οι μόνιμες απειλές περί ενός εμπορικού πολέμου με την Ε.Ε., ευθύνονται σε μεγάλο βαθμό γι’ αυτή την κατρακύλα, η οποία έχει πυροδοτήσει ένα μη αναστρέψιμο έλλειμμα εμπιστοσύνης προς το βρετανικό πολιτικό προσωπικό.

Χρέος άνω του 100%, νέες αυξήσεις επιτοκίων

Σύμφωνα με τους αναλυτές του Bloomberg, τα μέτρα δημοσιονομικής χαλάρωσης της κυβέρνησης θα οδηγήσουν το έλλειμμα του προϋπολογισμού στο 4,5% του ΑΕΠ μεσοπρόθεσμα. Αυτό είναι ικανό να θέσει το χρέος σε τροχιά εκτίναξης, υπερβαίνοντας το 100% του ΑΕΠ έως το 2030.

Και μέσα σ’ αυτό το πλαίσιο, η κεντρική τράπεζα καλείται να απαντήσει στη χαλαρή δημοσιονομική πολιτική με περαιτέρω σύσφιγξη της νομισματικής πολιτικής, δηλαδή νέες αυξήσεις επιτοκίων, προκειμένου να μην χαθεί τελείως το «παιχνίδι» του πληθωρισμού.

Σήμερα, το επιτόκιο βρίσκεται στο 2,25%, με τις αγορές να προεξοφλούν την περαιτέρω άνοδο κατά τουλάχιστον 150 μονάδες βάσης στην επόμενη συνεδρίαση, η οποία είναι προγραμματισμένη για τις 3 Νοεμβρίου. Χωρίς να αποκλείεται και μια πρότερη παρέμβαση.

Όλα αυτά αναμένεται να οδηγήσουν την απόδοση του 10ετούς ομολόγου στα όρια του 6%, αυξάνοντας δραματικά το κόστος δανεισμού για επιχειρήσεις, δημόσιο και νοικοκυριά.

Διαβάστε επίσης

Έξι μεγάλοι οίκοι «υπέρμαχοι» της κυριαρχίας του δολαρίου στις αγορές