Σε ισχυρή αναβάθμιση της τιμής στόχου για την Κρι Κρι, στα 16,6 ευρώ από 13,6 ευρώ προηγουμένως, προχώρησε η Eurobank Equities, επαναλαμβάνοντας τη σύσταση «buy» (αγορά).

Σε σύγκριση με το κλείσιμο της Δευτέρας (4/11) στα 13,65 ευρώ, το περιθώριο ανόδου για τον τίτλο της γαλακτοβιομηχανίας καθορίζεται στο 21,6%. Σε συνδυασμό με την προσδοκώμενη μερισματική απόδοση της τάξης του 3%, η συνολική αναμενόμενη απόδοση υπολογίζεται σε 24,6%.

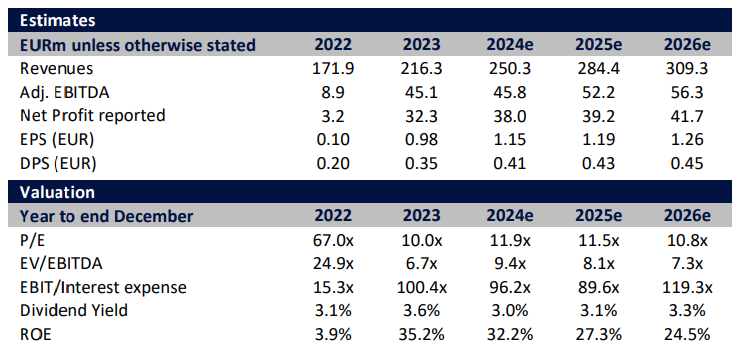

Ως αποτέλεσμα της σημαντικής αύξησης των κερδών και της αναπροσαρμογής της αξιολόγησης στο Νοέμβριο του 2025, η Eurobank Equities αύξησε την τιμή στόχο, αποτιμώντας ουσιαστικά την Κρι Κρι με περίπου 10x επί του δείκτη EV/EBITDA για το 2025, δηλαδή με μεγαλύτερη συνάφεια σε σχέση με την αποτίμηση των ξένων ομοειδών εταιρειών, καθώς υποστηρίζει ότι η ανάπτυξη της βιομηχανίας αντισταθμίζει το μειονέκτημα του μικρότερου μεγέθους και της ρευστότητας.

Ταυτόχρονα, η χρηματιστηριακή διατηρεί την υψηλή πεποίθησή της για τη σύσταση «buy», θεωρώντας την αποτίμηση ικανοποιητική, δεδομένου ότι η μετοχή διαπραγματεύεται με λιγότερο από 8,5x στον δείκτη EV/EBITDA για το 2025, δηλαδή με discount περίπου 15% έναντι των ξένων ομοτίμων, παρά τα καλύτερα αναπτυξιακά περιθώρια που προσφέρει.

Ισχυρή κερδοφορία χάρη στη διεθνή επέκταση

Όπως επισημαίνει η Eurobank Equities, η Κρι Κρι αξιοποίησε την κυριαρχία της στην ελληνική αγορά επεκτείνοντας το διεθνές αποτύπωμά της (πωλήσεις στο εξωτερικό >50% του μείγματος το 2024), αυξάνοντας έτσι σημαντικά τον όγκο (20% το 2024) και βελτιώνοντας παράλληλα το μείγμα (π.χ. πρωτεϊνούχο γιαούρτι στις ευρωπαϊκές αγορές, είσοδος στις ΗΠΑ μέσω του frozen yogurt).

Όσον αφορά την επέκταση στις ΗΠΑ, πρόκειται να «ξεκλειδώσει» νέες αναπτυξιακές οδούς μέσω συνεργασιών στον τομέα του PL (private label). Σε συνέχεια της εντυπωσιακής απόδοσης του πρώτου εξαμήνου (EBIT +2% σε πολύ δύσκολες συγκρίσεις), η Eurobank Equities αύξησε σημαντικά τα νούμερά της (14-17% σε επίπεδο EBIT τη διετία 2024-2026) προβλέποντας ότι το EBIT θα διαμορφωθεί σε πάνω από 40 εκατ. ευρώ το 2024.

Εκτιμά, δε, διψήφια αύξηση του EBIT για το 2025 και υψηλό μονοψήφιο ποσοστό στη συνέχεια, με βάση την αύξηση του όγκου, η οποία αντισταθμίζεται μόνο εν μέρει από την ήπια υποβάθμιση του μικτού περιθωρίου κέρδους. Προβλέπει επίσης ότι τα περιθώρια EBIT θα σταθεροποιηθούν κοντά στην περιοχή του 16% τα επόμενα χρόνια, χαμηλότερα από τα εξαιρετικά υψηλά περιθώρια του 18,6% το 2023, αλλά 2 μονάδες βάσης πάνω από τα αντίστοιχα του μέσου όρου στον κλάδο κατασκευής τροφίμων, χάρη στη λειτουργική αποτελεσματικότητα της Κρι Κρι και τη συνεχή έμφαση στον έλεγχο του κόστους.

Η διατηρήσιμη αύξηση του EBIT σε υψηλό μονοψήφιο ποσοστό φαίνεται αρκετά ελκυστική, με τους κινδύνους για τα νούμερα της Eurobank Equities να είναι ευνοϊκά διαφοροποιημένοι σε περίπτωση επιτυχούς εισόδου στις ΗΠΑ.

Με τη μετοχή να διαπραγματεύεται με <8,5x στον δείκτη EV/EBITDA για το 2025, η χρηματιστηριακή υποστηρίζει ότι η τρέχουσα αποτίμηση δεν αποτυπώνει το πολύ ισχυρό προφίλ κερδών (10% EBIT CAGR την τριετία 2024-2027), επαναλαμβάνοντας έτσι τη σύσταση «buy».

Διαβάστε ακόμη

Τράπεζες: Ανεβαίνει ο πήχης των μερισμάτων για το 2024

UBS: Ο αντίκτυπος στις αγορές από τις αμερικανικές εκλογές

Οι δασμοί του Τραμπ μπορεί να κοστίσουν στους Αμερικανούς έως και $78 δισ. ετησίως

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο Θέμα

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.