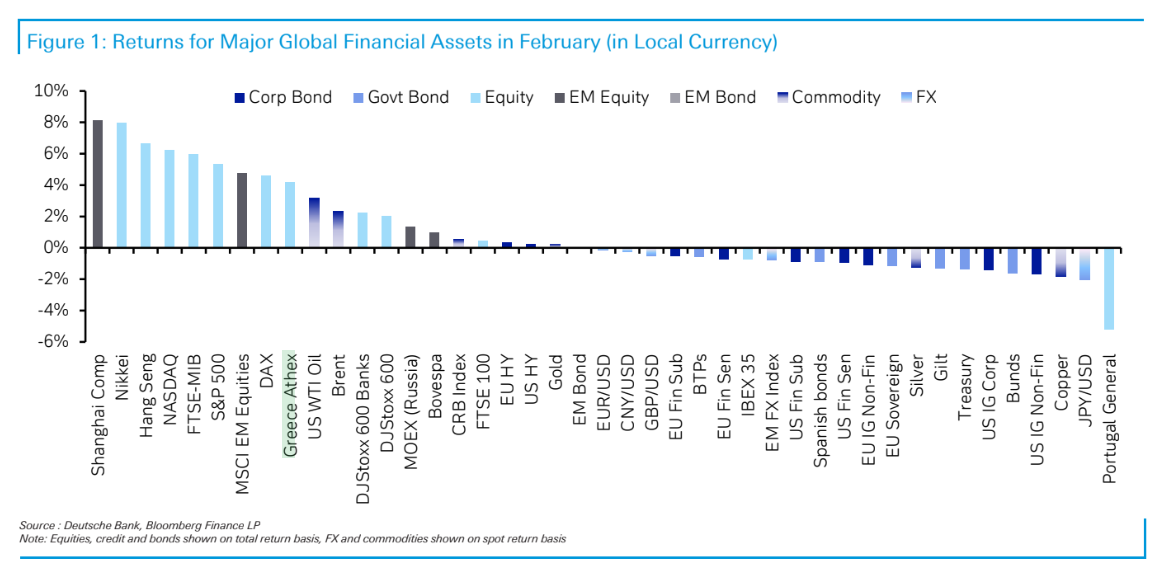

Ο Φεβρουάριος ήταν άλλος ένας ισχυρός μήνας για τα περιουσιακά στοιχεία κινδύνου, με αρκετές μεγάλες μετοχές και δείκτες σε υψηλά ρεκόρ, εξηγεί η γερμανική τράπεζα Deutsche Bank.

Μεταξύ αυτών των αγορών, ο δείκτης στην Ιαπωνία Nikkei-225 και ο ελληνικός Γενικός Δείκτης «κλέβουν» την παράσταση σε αποδόσεις για το 2024 με +17,1% και +10,3%, αντίστοιχα.

«Ο S&P 500, ο οποίος ξεπέρασε το όριο των 5.000 μονάδων για πρώτη φορά, καθώς και ο Nikkei, ο οποίος ξεπέρασε το προηγούμενο ρεκόρ του από το 1989 ήταν πρωταγωνιστές και εν μέρει, αυτό οφείλεται στο συνεχιζόμενο ενθουσιασμό γύρω από την τεχνητή νοημοσύνη και την κατηγορία μετοχών Magnificent 7 στις ΗΠΑ (Apple, Microsoft, Google, Amazon, Nvidia, Meta Platforms και Tesla) που σημείωσαν την καλύτερη επίδοση των τελευταίων 9 μηνών. Ωστόσο, με τον πληθωρισμό εξακολουθεί να βρίσκεται πάνω από το στόχο και να προκαλεί έκπληξη η ανοδική πορεία στις ΗΠΑ, οι επενδυτές έσπρωξαν το χρονοδιάγραμμα των μελλοντικών μειώσεων των επιτοκίων και τα κρατικά ομόλογα έχασαν περαιτέρω έδαφος. Επιπλέον, στις ΗΠΑ, οι περιφερειακές τράπεζες συνέχισαν να αγωνίζονται, καθώς οι ανησυχίες των επενδυτών παρέμειναν σχετικά με τα εμπορικά ακίνητα», εξηγεί η τράπεζα.

Η μακροοικονομική επισκόπηση του Φεβρουαρίου

Ο Φεβρουάριος είχε αρκετές ιστορίες που ήταν σχετικές με τις αγορές. Η πρώτη ήταν ότι τα παγκόσμια δεδομένα εξακολουθούσαν να είναι εύρωστα ως επί το πλείστον και οι ελπίδες για μια ήπια προσγείωση συνεχίστηκαν. Για παράδειγμα, η έκθεση για την απασχόληση στις ΗΠΑ για τον Ιανουάριο έδειξε αύξηση της εργασίας κατά +353 χιλ. άτομα, μαζί με θετικές αναθεωρήσεις για τους δύο προηγούμενους μήνες.

Επιπλέον, ο δείκτης ΙSM για τη μεταποίηση έφτασε σε υψηλό 15 μηνών. Αλλά ακόμη και καθώς η ανάπτυξη παρέμεινε ισχυρή, υπήρξαν περαιτέρω ανοδικές εκπλήξεις όσον αφορά στον πληθωρισμό, οι οποίες αύξησαν τους φόβους ότι η επιστροφή στον στόχο δεν είναι πιθανό να είναι ομαλή, και έθεσε ερωτήματα σχετικά με το κατά πόσον η οικονομία θα αντιμετώπιζε μια “μη προσγείωση”. Ειδικότερα, η τιμή του βασικού δείκτη τιμών καταναλωτή (ΔΥΚ)των ΗΠΑ για τον Ιανουάριο διαμορφώθηκε σε μηνιαίο +0,4%, γεγονός που ώθησε τον 3μηνο ετήσιο ρυθμό για τον πυρήνα του ΔΤΚ στο +4,0%.

Με τον πληθωρισμό πάνω από τον στόχο και την ανάπτυξη να παραμένει ισχυρή, αυτό οδήγησε τους επενδυτές να αναβάλουν για άλλη μια φορά το χρονοδιάγραμμα των μελλοντικών μειώσεων των επιτοκίων. Στη Fed, τα συμβόλαια μελλοντικής εκπλήρωσης κινήθηκαν από την τιμολόγηση των περικοπών κατά 146 μ.β. μέχρι τη συνεδρίαση του Δεκεμβρίου, σε 85 μ.β., μείωση κατά 61 μ.β. σε σχέση με τη συνεδρίαση του Δεκεμβρίου.

Επιπλέον, ώθησαν τον πιθανό χρόνο της πρώτης μείωσης των επιτοκίων για τη συνεδρίαση του Ιουνίου. Ως αποτέλεσμα, οι αποδόσεις των κρατικών ομολόγων αυξήθηκαν περαιτέρω και τα αμερικανικά κρατικά ομόλογα (-1,4%) σημείωσαν τη χειρότερη μηνιαία επίδοσή τους από το Σεπτέμβριο πέρυσι. Παρομοίως στην Ευρωζώνη, οι επενδυτές μείωσαν τις αναμενόμενες μειώσεις έως τον Δεκέμβριο από 160 μ.β. σε 91 μ.β. και τα κρατικά ομόλογα του ευρώ υποχώρησαν κατά -1,2%. Τέλος, στην Ιαπωνία, αυξήθηκαν οι προσδοκίες ότι η κεντρική τράπεζα (BoJ) θα μπορούσε να τερματίσει την πολιτική αρνητικών επιτοκίων ήδη από τον Απρίλιο και οι αποδόσεις του διετούς διάρκειας ομολόγου αυξήθηκε κατά +9,7 μ.β. στο 0,17%, σημειώνοντας το υψηλότερο επίπεδό τους από το 2011.

Διαβάστε ακόμη

POS: Μετά την παράταση έρχονται και μειώσεις για μικροποσά

Entersoft: Τα σενάρια, η ρευστότητα για εξαγορές και η πορεία σε Ελλάδα και Ρουμανία (pics)

Πλειστηριασμοί: Με βαπόρι και… Μύκονο τα επόμενα σφυριά (pics)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ