«Θεωρούσαμε ότι ο κίνδυνος ύφεσης στις ΗΠΑ ήταν περίπου 60% έως το πρώτο τρίμηνο του επόμενου έτους αλλά αυτή η πιθανότητα πλέον αυξάνεται στο 80% για τους επόμενους 12 μήνες», προβλέπει η Credit Suisse και η ομάδα Global Equity Strategy της ελβετικής τράπεζας.

«Ακόμη και τα πρακτικά της FOMC (σ.σ. είναι η Ομοσπονδιακή Επιτροπή Ανοικτής Αγοράς της Fed αποφασίζει την κατεύθυνση της νομισματικής πολιτικής) αυτή την εβδομάδα τόνισαν ότι ”η πρόβλεψη της συνεδρίασης του Μαρτίου περιλαμβάνει μια ήπια ύφεση που θα ξεκινούσε αργότερα φέτος“», εξηγεί η τράπεζα.

Η ομάδα Global Equity Strategy επισημαίνει τέσσερα προειδοποιητικά σήματα:

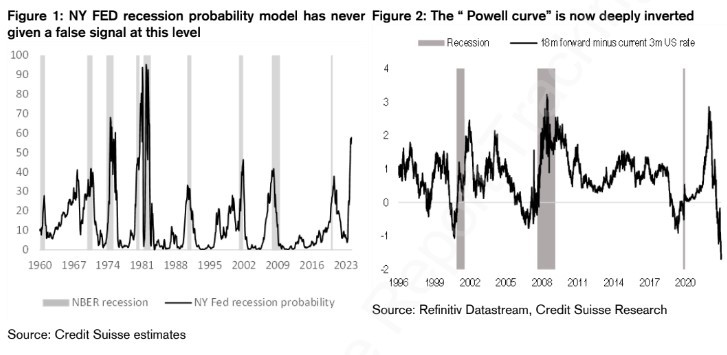

1) Η καμπύλη αποδόσεων είναι συνεπής με μια ύφεση. Το μοντέλο της Fed της Νέας Υόρκης που χρησιμοποιεί την καμπύλη αποδόσεων βρίσκεται σε επίπεδα που πάντα οδηγούσαν σε ύφεση. Τυπικά, ο χρόνος προβολής μεταξύ της ανατροπής της καμπύλης αποδόσεων μεταξύ της δεκαετίας και του τρίμηνου (10y3m) και της ύφεσης είναι 10 μήνες. Το μεγαλύτερο διάστημα που έχει καταγραφεί είναι οι 16 μήνες. Η αναστροφή της καμπύλης έγινε στις 3 Νοεμβρίου, γεγονός που συνεπάγεται ύφεση το αργότερο μέχρι το πρώτο τρίμηνο του 2024. Ο πρόεδρος της Fed Jerome Powell τόνισε στις 22 Μαρτίου ότι το προτιμώμενο μέτρο για την αντιστροφή της καμπύλης αποδόσεων είναι η διαφορά στις αποδόσεις των 18 μηνών με την απόδοση των 3 μηνών, διαφορά η οποία δεν υποδήλωνε ύφεση τη δεδομένη χρονική στιγμή. Πλέον η διαφορά βρίσκεται σε επίπεδα ρεκόρ αναστροφής.

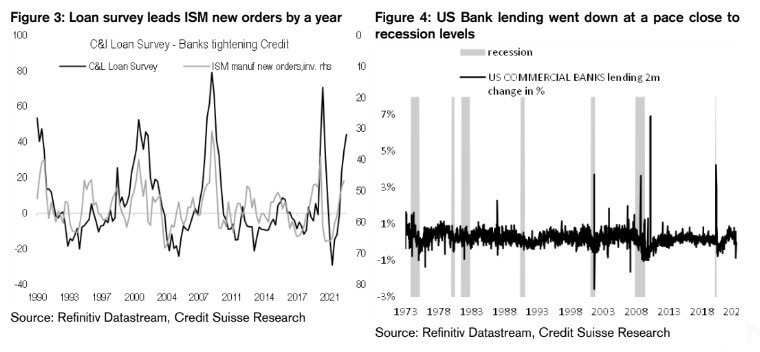

2) Η σύσφιγξη των όρων τραπεζικού δανεισμού συνάδει με ύφεση. Η σύσφιξη των όρων τραπεζικού δανεισμού τείνει να οδηγεί την οικονομική δραστηριότητα (όπως εκφράζεται από τον πρόδρομο δείκτη ISM για τις νέες παραγγελίες) κατά ένα έτος. Η σύσφιξη που σημειώθηκε πριν την κατάρρευση της SVB υπονοεί ότι οι νέες παραγγελίες ISM θα πέσουν στο 30 περίπου σε ένα χρόνο. Από εδώ και πέρα οι συνθήκες δανεισμού θα περιοριστούν περαιτέρω, κατά τη γνώμη της Credit Suisse. Οι μικρές τράπεζες των ΗΠΑ θα αντιμετωπίσουν αυστηρότερη ρύθμιση, πτώση των περιθωρίων κερδοφορίας και οι περισσότερες τράπεζες μπορεί τελικά να αντιμετωπίσουν μια κατάσταση που να αντιστοιχεί σε στενότερα στοιχεία ενεργητικού και παθητικού(π.χ. οι προθεσμιακές καταθέσεις θα είναι ακριβότερες από τις καταθέσεις όψεως). Υπενθυμίζεται ότι οι τράπεζες με ενεργητικό κάτω των 250 δισ. δολαρίων είχαν εξαιρεθεί από τον Πρόεδρο Trump από το stress test. Επίσης, ότι ο τραπεζικός δανεισμός έχει συρρικνωθεί με υφεσιακό ρυθμό.

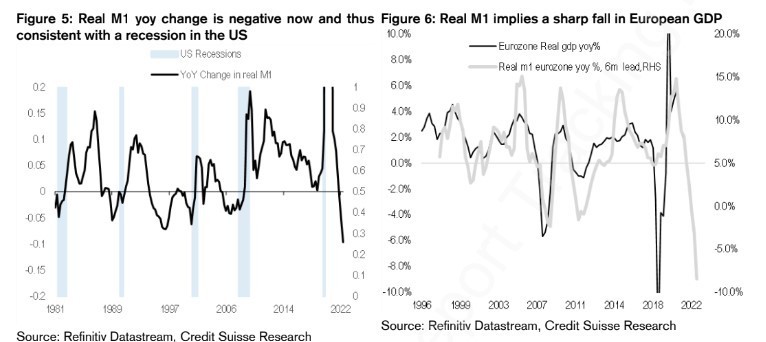

3) Η πραγματική προσφορά χρήματος είναι πλέον συμβατή με την ύφεση. Η πραγματική προσφορά χρήματος Μ1 τόσο στις ΗΠΑ όσο και στην Ευρωζώνη, που προηγείται κατά 6 μήνες, βρίσκεται σε επίπεδα που συνάδουν με μια ύφεση.

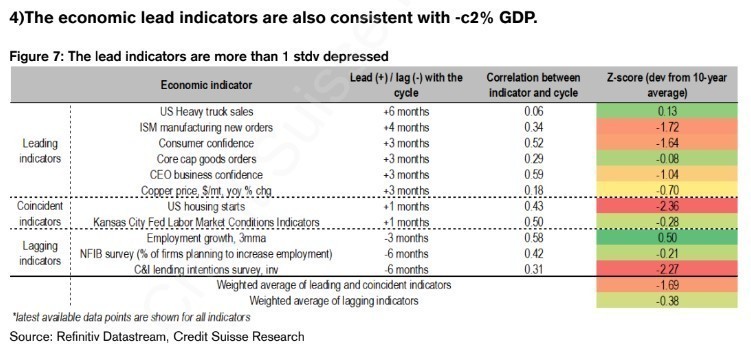

4) Οι οικονομικοί δείκτες πρόβλεψης είναι επίσης συνεπείς με πτώση του ΑΕΠ κατά 2%. Τόσο οι κυκλικές μετοχές στην Ευρώπη και τον κόσμο είναι πολύ μακριά από το να προεξοφλούν μια ύφεση στις οικονομίες. Για την ακρίβεια, οι παραπάνω κατηγορίες μετοχών υπονοούν άνοδο του ΑΕΠ 3% στην Ευρώπη και 3,4% στον κόσμο.

Διαβάστε ακόμη

Πλειστηριασμοί: Σφυριά… εκ παραδρομής σε βάρος της οικογένειας Δαλακούρα (upd)