«Οι μετοχές ανάπτυξης φαίνονται ακριβές δεδομένης της πρόσφατης αύξησης των πραγματικών αποδόσεων των ΗΠΑ», εξηγεί η Citi και ο Ρόμπερτ Μπάκλαντ. «Με βάση το ιστορικό ο δείκτης NASDAQ θα έπρεπε να διαπραγματεύεται σε όρους Ρ/E κοντά στο 20 σε σχέση με τα επίπεδα του 26 που διαπραγματεύεται τώρα.

Ο δείκτης Continental Europe Growth φαίνεται επίσης ακριβός, όπως και ο δείκτης EM Health Care. Οι μετοχές αξίας, όπως οι μετοχές του Ηνωμένου Βασιλείου, θα πρέπει να είναι λιγότερο ευαίσθητες στις υψηλότερες πραγματικές αποδόσεις», συνεχίζει ο στρατηγικός αναλυτής της Citi.

Ο ανεξέλεγκτος πληθωρισμός ωθεί τα επιτόκια σε υψηλότερα επίπεδα

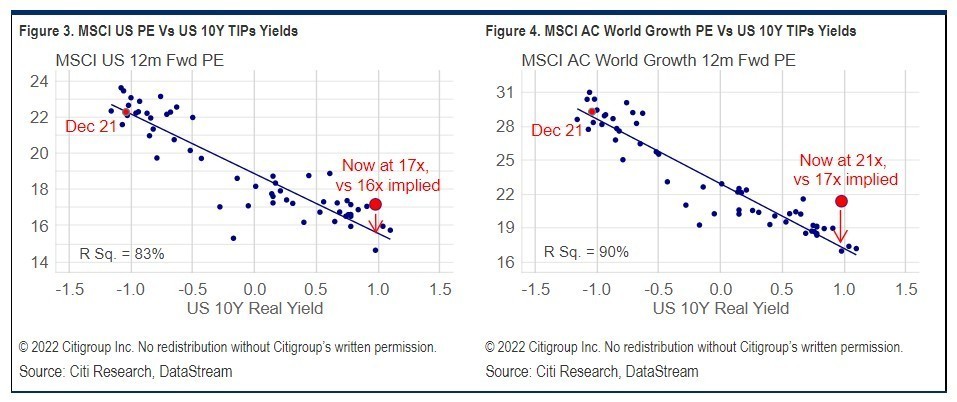

Οι ονομαστικές αποδόσεις για τους 10ετείς τίτλους των ΗΠΑ έχουν ανέλθει στο 3,4% (από 1,5% στο τέλος του 2021), οι πραγματικές αποδόσεις των 10ετών είναι στο +1,0% (από -1,0% στο τέλος του 2021). Οι αποτιμήσεις των μετοχών είναι ευάλωτες στην άνοδο των πραγματικών αποδόσεων. Για το δείκτη MSCI AC World, το μελλοντικό P/E 12 μηνών είναι τώρα στο 14 από 18 στις αρχές του έτους. Αυτό συνάδει με την αύξηση κατά 200 μονάδες βάσης των αποδόσεων των 10ετών ομολόγων για την αντιμετώπιση του πληθωρισμό (TIPs) των ΗΠΑ.

Ευάλωτες οι μετοχές ανάπτυξης

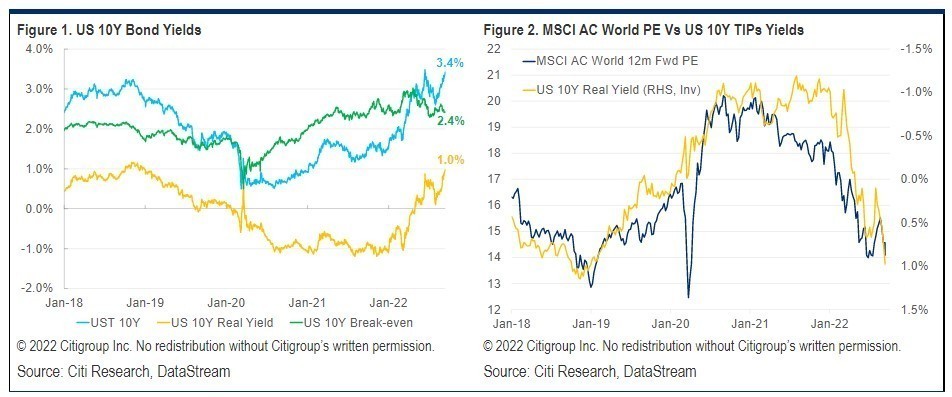

Με βάση το ιστορικό, ορισμένες μετοχές ανάπτυξης ενδέχεται να υποχωρήσουν περαιτέρω. Μια πραγματική απόδοση +1,0% των 10ετών τίτλων των ΗΠΑ υποδηλώνει για τον δείκτη NASDAQ έναν δείκτη αποτίμησης P/E στο 20, πολύ χαμηλότερα από τη τρέχουσα αποτίμηση στο 26 (ο δείκτης NASDAQ έπιασε χαμηλό στο 22 τον Ιούνιο). Οι δείκτες ανάπτυξης της ηπειρωτικής Ευρώπης και οι EM Health Care φαίνονται επίσης ευάλωτοι.

Τι ακολουθεί

Οι στρατηγικοί αναλυτές επιτοκίων της Citi θεωρούν ότι οι πραγματικές αποδόσεις με μεγαλύτερη διάρκεια προσφέρουν τώρα σημαντική αξία. Η εξομάλυνση των αμερικανικών TIPs θα βοηθήσει τελικά στη σταθεροποίηση των παγκόσμιων δεικτών P/Es των μετοχών. Τα απογοητευτικά στοιχεία για τον πληθωρισμό στις ΗΠΑ τον Αύγουστο οδήγησαν σε περαιτέρω έντονη πώληση των κρατικών ομολόγων. Έχοντας υποχωρήσει στο χαμηλό του 2,6% τον Αύγουστο, οι αποδόσεις των 10ετών ομολόγων διαμορφώνονται τώρα στο 3,4%. Σχεδόν το σύνολο αυτής της κίνησης οφείλεται στις πραγματικές αποδόσεις. Παρά τα απογοητευτικά στοιχεία, τα 10ετή breakevens (προσδοκίες για τον πληθωρισμό που αποτιμώνται στις αγορές ομολόγων) παρέμειναν στο 2,4%.

«Έχουμε παρατηρήσει συχνά ότι οι αποτιμήσεις των παγκόσμιων μετοχών φαίνονται ιδιαίτερα ευαίσθητες στις κινήσεις των πραγματικών αποδόσεων. Ο δείκτης αναφοράς MSCI AC World σημείωσε άνοδο καθώς τα 10ετή TIPs σημείωσαν άνοδο λόγω της επιθετικής νομισματικής χαλάρωσης το 2020 -2021. Έχει υποχωρήσει φέτος, καθώς η σύσφιξη της νομισματικής πολιτικής οδήγησε τις πραγματικές αποδόσεις υψηλότερα», εξηγεί η Citi.

Πιο ευαίσθητοι οι δείκτες μετοχών σε ΗΠΑ και οι μετοχές ανάπτυξης

Μεταξύ των μεγάλων αγορών, οι ΗΠΑ είναι πιο ευαίσθητες στις υψηλότερες πραγματικές αποδόσεις. Ο δείκτης 12m fwd PE του δείκτη MSCI US σχετίζεται αρνητικά με την απόδοση του αμερικανικού 10ετούς ομολόγου ΤIPs από την αρχή του 2019. Στις αρχές του τρέχοντος έτους, μια πραγματική απόδοση -1,0% ήταν σύμφωνη με την αγορά μετοχών των ΗΠΑ που διαπραγματεύεται με δείκτη P/E 22 φορές. Καθώς οι αποδόσεις των TIPs αυξήθηκαν στο +0,9% τον Ιούνιο, ο δείκτης MSCI US υποχώρησε στις 16 φορές και πάλι σύμφωνα με την ιστορική σχέση.

Σημειώνουμε ότι ο δείκτης Ρ/Ε των ΗΠΑ στις 17 φορές είναι υψηλότερος από το 16 φορές που προτείνει το υπόδειγμα. Αυτό μπορεί να υποδηλώνει μια περαιτέρω ήπια υποτίμηση καθώς οι μετοχές αποτιμούν αυτή την τελευταία απότομη άνοδο των πραγματικών αποδόσεων. Ο Scott Chronert, στρατηγικός αναλυτής της Citi για τις ΗΠΑ, ανησυχεί επίσης για την τελευταία αύξηση των αποδόσεων των αμερικανικών κρατικών ομολόγων, αν και σημειώνει ότι ο δείκτης κλίματος Levkovich (US Panic/Euphoria) έχει ήδη υποχωρήσει κοντά στο έδαφος του πανικού», καταλήγει η Citi.

Διαβάστε ακόμα:

CALLISTA: Οι Ελληνίδες πίσω από το brand που λατρεύουν οι γυναίκες (pics)

Χάμες Ροντρίγκες: Οι business του Κολομβιανού νέου σούπερ σταρ του Ολυμπιακού