Οι πρόσφατες αυξήσεις των αποδόσεων των αμερικανικών τίτλων καθιστούν τα μετρητά – ιδιαίτερα σε δολάριο – ένα περιουσιακό στοιχείο προς διακράτηση, εξηγεί η Citi σε report της. Ο πληθωρισμός εξακολουθεί να είναι υψηλός, η Fed και οι άλλες κεντρικές τράπεζες συνεχίζουν να αυξάνουν τα επιτόκια και οι οικονομίες επιβραδύνονται. Αυτό δημιουργεί ένα δύσκολο σκηνικό για όλα τα υψηλού ρίσκου περιουσιακά στοιχεία. Τα επιτόκια των μετρητών, ιδίως στις ΗΠΑ, είναι υψηλότερα από ό,τι ήταν εδώ και χρόνια και φαίνονται όλο και πιο ελκυστικά σε σχέση με τις αποδόσεις του παραδοσιακού χαρτοφυλακίου που αποτελείται από 60% μετοχές και 40% ομόλογα (60/40) και άλλες κατηγορίες περιουσιακών στοιχείων. «Η πρόσφατη έκθεσή μας για την παγκόσμια κατανομή περιουσιακών στοιχείων (Global Asset Allocation – GAA) επισημαίνει το ίδιο σημείο και το πρότυπο χαρτοφυλάκιο των στρατηγικών αναλυτών είναι υπερεπενδεδυμένο κατά 18% σε μετρητά», εξηγεί η αμερικανική επενδυτική τράπεζα .

Τα μετρητά – πρωτίστως σε δολάριο – έχουν γίνει μια κατηγορία περιουσιακών στοιχείων για βραχυπρόθεσμο χρονικό διάστημα. Η ομάδα Global Asset Allocation και οι οικονομολόγοι της τράπεζας πιστεύουν ότι είναι πιθανά διαδοχικά τρίμηνα κατυαγραφής ύφεσης και τα μετρητά γίνονται ένα όλο και πιο ελκυστικό asset για να τοποθετηθούν οι επενδυτές. Με την αύξηση των επιτοκίων, τον αυξανόμενο κίνδυνο ύφεσης και τον επίμονα υψηλό πληθωρισμό να σημαίνουν ότι ο κύκλος πτώσης έχει διάρκεια, τα μετρητά μπορεί να συνεχίσουν να είναι ελκυστικά για μεγαλύτερο χρονικό διάστημα.

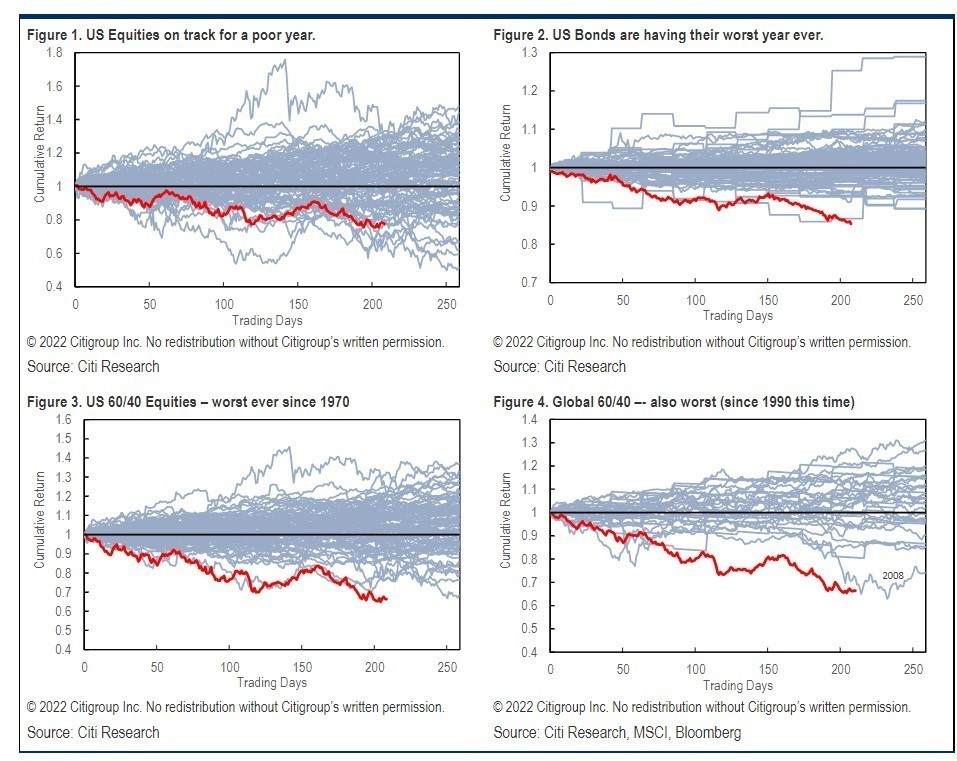

Τα ομόλογα σημειώνουν μερικές από τις χειρότερες αποδόσεις στην ιστορία τους, ενώ οι μετοχές επίσης δυσκολεύονται, επισημαίνει η Citi. Τα χαρτοφυλάκια 60/40 βρίσκονται σε τροχιά για μια πολύ κακή χρονιά. Οι πρόσφατες αυξήσεις των καταθετικών επιτοκίων καθιστούν τα μετρητά ελκυστικά, ενώ η Fed ξεκινά έναν από τους πιο επιθετικούς κύκλους αύξησης των επιτοκίων της, με άλλη μια αύξηση 75 μ.β. να είναι πιθανή αύριο Τετάρτη. Τα μετρητά μοιάζουν να είναι μια εναλλακτική λύση έναντι των επενδύσεων σε ριψοκίνδυνα περιουσιακά στοιχεία, με τις αποδόσεις να αυξάνονται μετά από κάθε συνεδρίαση της κεντρικής τράπεζας.

Η διακράτηση θέσεων σε δολάριο ενέχει μικρό κίνδυνο και η Citi εξηγεί ότι η αναμονή μέχρι το ναδίρ μιας ύφεσης είναι καλύτερη για τα ριψοκίνδυνα περιουσιακά στοιχεία από ό,τι σήμερα, όπου οι πρόδρομοι δείκτες εξακολουθούν να πέφτουν. Τα ομόλογα επίσης συνήθως υπεραποδίδουν αργότερα στον οικονομικό κύκλο.

Μια τρομερή χρονιά για τα ομόλογα και τις μετοχές

Για το 2022, εξηγεί η Citi, οι επιδόσεις σε όλους τους τομείς ήταν φτωχές. Οι αμερικανικές μετοχές διαπραγματεύονται κοντά στις χειρότερες ετήσιες αποδόσεις τους από το 1928, ενώ τα ομόλογα δεν έχουν ‘πάρει’ ανάσα στην πραγματικότητα και οι επιδόσεις τους είναι ακόμη χειρότερες από το ναδίρ του 1981. Όλα αυτά οδηγούν σε μια πολύ δύσκολη χρονιά για τα παραδοσιακά χαρτοφυλάκια 60/40, τα οποία βρίσκονται σε τροχιά για τη χειρότερη ετήσια απόδοσή τους από το 1928.

Το δολάριο φαίνεται αντίθετα όλο και πιο ελκυστικό. Οι αποδόσεις των μετρητών γίνονται ελκυστικές, ιδίως καθώς η καμπύλη αποδόσεων είναι ανεστραμμένη, οι μετοχές δεν είναι ιδιαίτερα φθηνές σε σχέση με την ιστορία και η Fed πιθανότατα δεν έχει τελειώσει με μια ύφεση που έρχεται. Ενώ τα μετρητά δεν αποτελούσαν εναλλακτική λύση για το μεγαλύτερο μέρος της προηγούμενης δεκαετίας, καθώς η “απόδοση” του χαρτοφυλακίου 60/40 ήταν πολύ υψηλότερη από τα επικρατούντα επιτόκια μετρητών, αυτό περιορίζεται απότομα από τότε που ξεκίνησε ο κύκλος των αυξήσεων. Οι αυξήσεις εξακολουθούν να αναμένονται με τους οικονομολόγους της Citi να προβλέπουν 75 μονάδες βάσης τον Νοέμβριο και 50 μονάδες βάσης τον Δεκέμβριο – εάν οι άλλες τιμές των περιουσιακών στοιχείων παραμείνουν αμετάβλητες, αυτό σημαίνει ότι η “απόδοση” 60/40 θα κινηθεί σε αρνητικό έδαφος έναντι των μετρητών για πρώτη φορά από τον Οκτώβριο του 2000.

Τέλος, η Citi βλέπει ότι τα ριψοκίνδυνα περιουσιακά στοιχεία δεν βρίσκονται ακόμη σε θέση για αγορά. Βάσει των αποδόσεων στις διάφορες κατηγορίες περιουσιακών στοιχείων χρησιμοποιώντας ανάλυση τεταρτημορίων για την ανάπτυξη και τον πληθωρισμό, η Citi διαπιστώνει ότι τα ριψοκίνδυνα περιουσιακά στοιχεία αποδίδουν καλύτερα σε περιβάλλοντα “καθυστερημένης” ύφεσης, όταν ο πληθωρισμός είναι υποτονικός και οι πρόδρομοι δείκτες είναι χαμηλοί αλλά έχουν σταματήσει να μειώνονται. «Επί του παρόντος, βρισκόμαστε σε περιβάλλον στασιμοπληθωρισμού, καθώς οι πρόδρομοι δείκτες έχουν αντιστραφεί, αλλά ο πληθωρισμός παραμένει υψηλός. Αυτό υποδηλώνει ότι τα μετρητά ιδιαίτερα σε δολάριο είναι μια καλή επενδυτική θέση, καθώς τα παραδοσιακά περιουσιακά στοιχεία τείνουν να εμφανίζουν αρνητικές αποδόσεις σε αυτά τα περιβάλλοντα», καταλήγει η Citi.

Διαβάστε ακόμη

Ελληνικό: Πρόσκληση σε εργολάβους για το εμπορικό κέντρο της Βουλιαγμένης, ύψους 350 εκατ.

TUI: Ελλάδα και Μαγιόρκα «πρωταθλήτριες» το φετινό φθινόπωρο