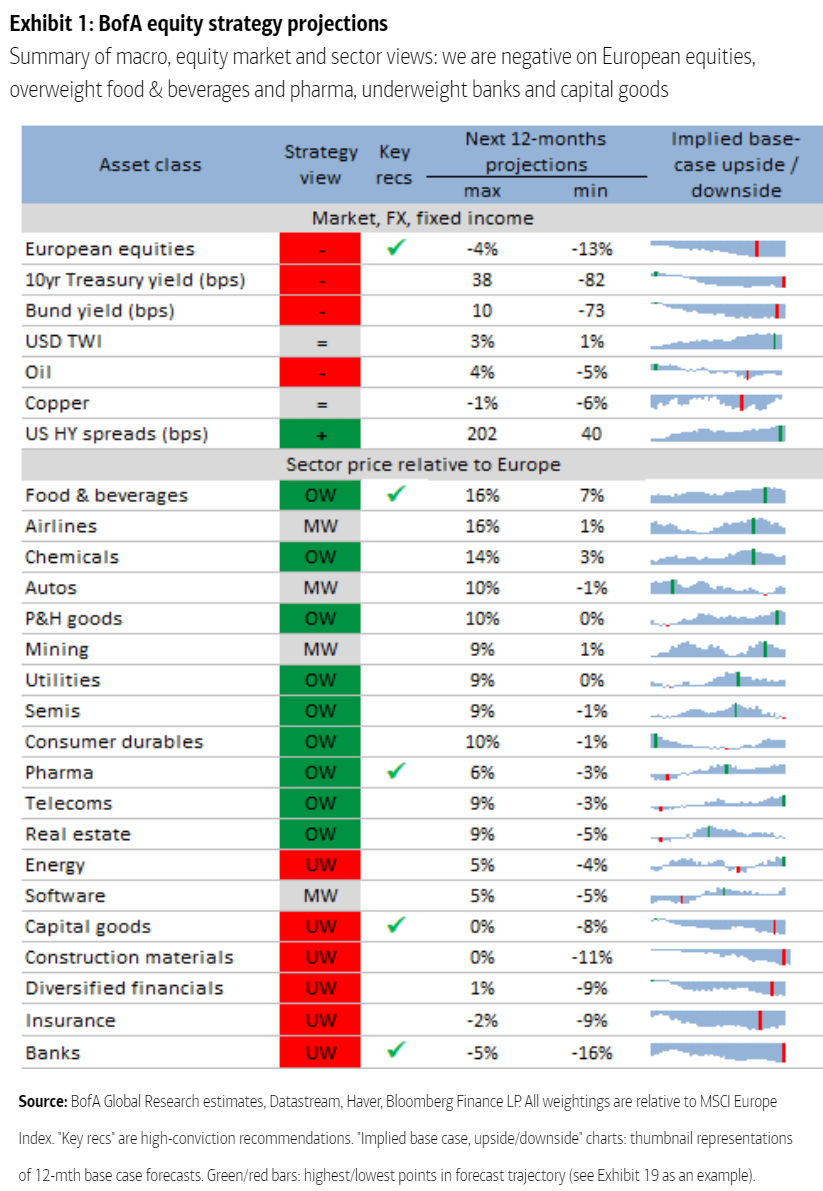

Η Bank of America (BofA) στη στρατηγική της για τις ευρωπαϊκές μετοχές προβλέπει ότι η Fed θα μειώσει τα επιτόκια το επόμενο διάστημα και αυτό θα αποτελεί «κακό» νέο για τις ευρωπαϊκές μετοχές. Η BofA βλέπει διψήφια πτώση για τις ευρωπαϊκές μετοχές το επόμενο δωδεκάμηνο.

«Η Fed μπορεί να μειώσει τα επιτόκια από επιλογή και θα μπορούσε να δώσει την επόμενη ώθηση στις μετοχές, καθώς θα μειώσει το προεξοφλητικό επιτόκιο χωρίς κίνδυνο. Αν όμως η Fed μειώσει τα επιτόκια λόγω της εξασθένησης της αγοράς εργασίας, αυτό θα σήμαινε υψηλότερα ασφάλιστρα κινδύνου και ξεκάθαρη επιβάρυνση των μετοχών. Θεωρούμε τη δεύτερη επιλογή πιο πιθανή, αλλά μας αρέσουν τα περιουσιακά στοιχεία που είναι ευαίσθητα στα επιτόκια (ποιότητα, ανάπτυξη έναντι αξίας, αμυντικά έναντι κυκλικών)», εξηγεί ο οίκος.

Η εξασθένισξη του πληθωρισμού και η αποδυνάμωση της αγοράς εργασίας ανοίγουν την πόρτα στη χαλάρωση της Fed. Ο αντίκτυπος των περικοπών της Fed στις μετοχές θα καθοριστεί πιθανότατα από δύο ερωτήματα: (α) το αν η Fed θα χαλαρώσει από επιλογή ή από ανάγκη (δηλαδή λόγω εξασθένισης του πληθωρισμού ή εξασθένησης της αγοράς εργασίας) και (β) το αν η Fed θα πραγματοποιήσει περικοπές σύμφωνα με τις προσδοκίες της αγοράς.

«Μια Fed που κόβει τα επιτόκια από επιλογή, δηλαδή χαλαρώνει την πολιτική απλώς και μόνο επειδή ο πληθωρισμός ομαλοποιείται, θα μπορούσε να δώσει την επόμενη ώθηση στις μετοχές, καθώς οδηγεί σε χαμηλότερες πραγματικές αποδόσεις των δεκαετών ομολόγων των ΗΠΑ, το προεξοφλητικό επιτόκιο χωρίς κίνδυνο, χωρίς ουσιαστική επιβάρυνση από την αύξηση των ασφαλίστρων κινδύνου των μετοχών. Αν και ορισμένοι υποστηρίζουν ότι η αγορά ομολόγων ήδη τιμολογεί μια ύφεση (με περίπου 190 μ.β. περικοπές που συνεπάγεται το επόμενο έτος), αυτό ωστόσο την αφήνει να προεξοφλεί ένα επιτόκιο Fed Funds που παραμένει πάνω από το ουδέτερο επιτόκιο για τα επόμενα τρία χρόνια, παρά τις ολοένα και πιο σαφείς ενδείξεις ότι το μετα-πανδημικό σοκ του πληθωρισμού εξασθενεί. Αυτό υποδηλώνει ότι ακόμη και σε αυτό το σενάριο υπάρχει περιθώριο για περαιτέρω ήπια μετατόπιση των προσδοκιών της Fed και, ως εκ τούτου, για χαμηλότερες πραγματικές αποδόσεις ομολόγων», προβλέπουν οι αναλυτές της BofA.

Τι να αγοράσετε αν η Fed αρχίσει να μειώνει τα επιτόκια

Αν αποδειχθεί ότι η πρόσφατη αύξηση του ποσοστού ανεργίας στις ΗΠΑ δεν ήταν τυχαία, αλλά αντιθέτως σηματοδοτεί μια πραγματική αποδυνάμωση της αγοράς εργασίας, τότε η χαλάρωση της Fed θα συνοδευτεί πιθανότατα από αδυναμία στις αγορές μετοχών, καθώς η ώθηση από ένα χαμηλότερο προεξοφλητικό επιτόκιο χωρίς κίνδυνο αντισταθμίζεται από την επιβάρυνση της αύξησης των ασφαλίστρων κινδύνου ως απάντηση στους αυξανόμενους κινδύνους σκληρής προσγείωσης.

«Ενώ το μακροοικονομικό περιβάλλον παραμένει εξαιρετικά διφορούμενο, θεωρούμε το δεύτερο σενάριο ως πιο πιθανό, δεδομένου ότι οι πιο αξιόπιστοι δείκτες πρόβλεψης για το ποσοστό ανεργίας υποδεικνύουν περαιτέρω άνοδο του ποσοστού ανεργίας στο μέλλον. Αυτό μας αφήνει αρνητικούς για τις ευρωπαϊκές μετοχές, με προβλεπόμενη πτώση 13% έως το δεύτερο τρίμηνο του επόμενου έτους», συνεχίζει ο οίκος.

«Αναμένουμε ότι η χαλάρωση της Fed θα οδηγήσει σε μείωση των αποδόσεων των ομολόγων, γεγονός που πιστεύουμε ότι συνεπάγεται άνοδο για τις ποιοτικές μετοχές σε σχέση με την αγορά και τις μετοχές ανάπτυξης έναντι των μετοχών αξίας. Σε συνδυασμό με την προσδοκία μας για ευρύτερα ασφάλιστρα κινδύνου, εκτιμάται επίσης περαιτέρω άνοδο για τις αμυντικές έναντι των κυκλικών μετοχών (μετά την υπεραπόδοση 11% από τον Απρίλιο) και πτώση για τις χρηματοοικονομικές. Προτιμάμε μετοχές που έχουν υποχωρήσει σημαντικά και τείνουν να επωφεληθούν από τα χαμηλότερα επιτόκια όπως ημικατεργασμένα προϊόντα, είδη πολυτελείας και χημικά», καταλήγει η BofA.

Διαβάστε ακόμη

Τζάκσον Χολ: Το σήμα του Πάουελ για τα επιτόκια και τα στοιχήματα της αγοράς

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.