Η αμερικανική επενδυτική τράπεζα BofA χαρακτηρίζει το 2024 «το έτος της προσγείωσης» αν και οι αμερικανικές μετοχές μπορεί να φτάσουν σε επίπεδο ρεκόρ μέχρι το τέλος του έτους.

Ο S&P 500 προβλέπεται να κλείσει το 2024 στις 5.000 μονάδες, σε ιστορικό υψηλό, όχι επειδή η Fed αναμένεται να αρχίσει να μειώνει τα επιτόκια το επόμενο έτος, αλλά λόγω των όσων έχει ήδη κάνει η Fed και του τρόπου με τον οποίο οι εταιρείες έχουν προσαρμοστεί. Τα κέρδη ανά μετοχή μπορούν και έχουν επιταχυνθεί καθώς το ΑΕΠ επιβραδύνεται.

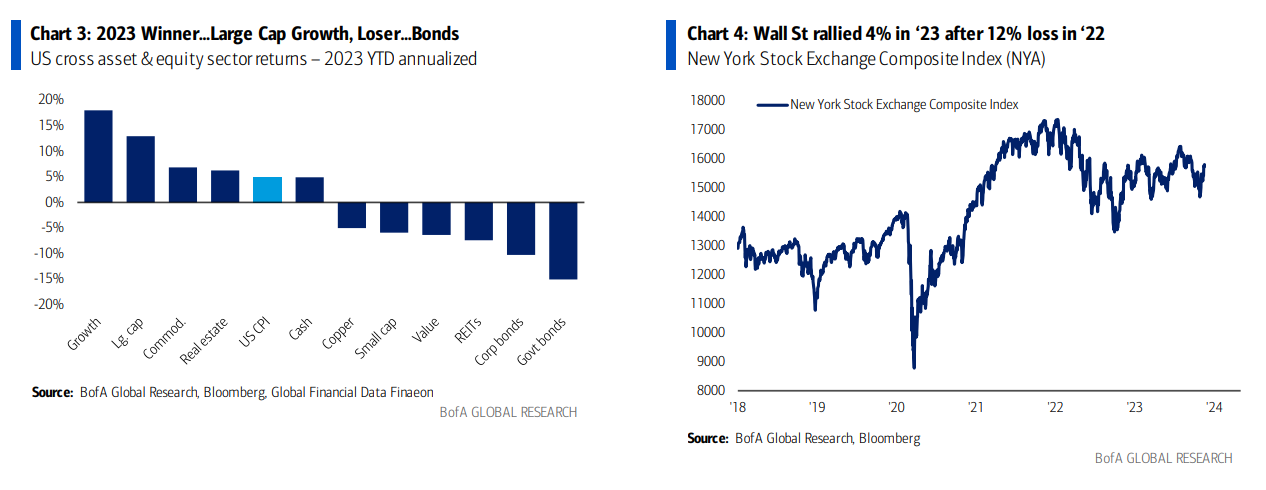

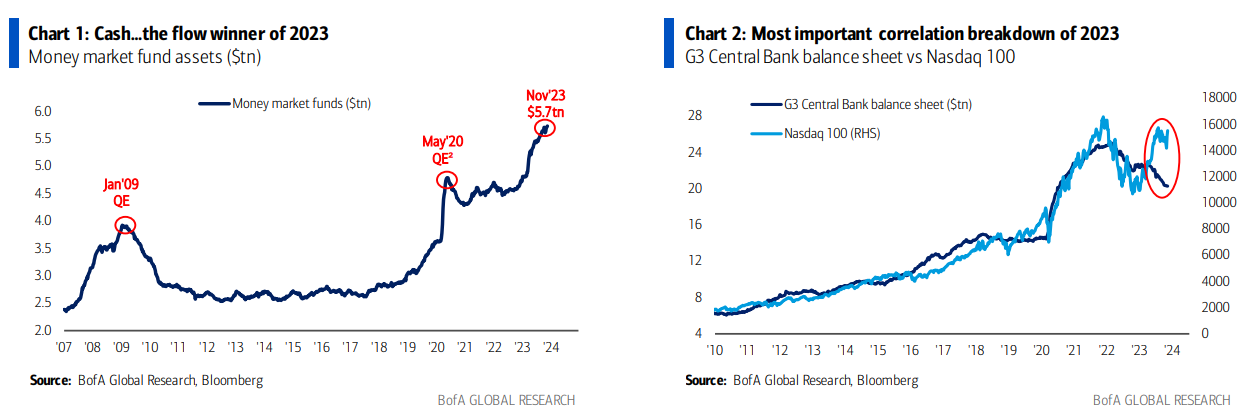

«Το 2023 αψήφησε τις προσδοκίες σχεδόν όλων. Η ύφεση που δεν ήρθε ποτέ, μειώσεις επιτοκίων που δεν υλοποιήθηκαν, αγορές ομολόγων που δεν αντέδρασαν, παρά μόνο σε βραχύβιες, ανοδικές κινήσεις και άνοδος των μετοχών που πόνεσε τους περισσότερους επενδυτές που παρέμειναν προσεκτικά υποεπενδεδυμένοι. Αναμένουμε ότι το 2024 θα είναι η χρονιά που οι κεντρικές τράπεζες θα μπορέσουν να ενορχηστρώσουν με επιτυχία μια ήπια προσγείωση, αν και αναγνωρίζουμε ότι οι καθοδικοί κίνδυνοι μπορεί να είναι περισσότεροι από τους ανοδικούς», δήλωσε η επικεφαλής της BofA Global Research.

Η βασική πρόβλεψη για τις αγορές και την οικονομία το επόμενο έτος είναι ότι θα υπάρξει μια παγκόσμια στροφή προς τις μειώσεις των επιτοκίων.

Ο πληθωρισμός θα κινηθεί σταδιακά χαμηλότερα σε όλο τον κόσμο, επιτρέποντας σε πολλές κεντρικές τράπεζες να μειώσουν τα επιτόκια το δεύτερο εξάμηνο του 2024 και να αποφύγουν μια παγκόσμια ύφεση. Αναμένεται ότι η πρώτη μείωση των επιτοκίων της Fed θα είναι τον Ιούνιο και ότι η κεντρική τράπεζα θα μειώνει τα επιτόκια κατά 25 μονάδες βάσης ανά τρίμηνο το 2024.

H τράπεζα βλέπει 15% περίπου πτώση στις ευρωπαϊκές μετοχές μέχρι τα μέσα του έτους και αναμένουν οι κυκλικές να υποαποδώσουν.

Η μείωση των πραγματικών αποδόσεων των ομολόγων, καθώς οι κεντρικές τράπεζες θα γίνουν πιο χαλαρές ως απάντηση στην αδύναμη ανάπτυξη και τον εξασθενημένο πληθωρισμό θα επιφέρουν σημαντική αποδυνάμωση του κύκλου των κερδών, με προβλεπόμενη υποχώρηση των προσδοκιών για τα κέρδη ανά μετοχή του Stoxx 600 κατά περισσότερο από 15% μέχρι το τέλος του έτους, ως απάντηση στην εξασθένηση της μακροοικονομικής δυναμικής.

Στο σύνολό τους, οι προβλέψεις αυτές συνεπάγονται 15% πτώση για τον Stoxx 600 σε 390 έως τα μέσα του έτους, ακολουθούμενη από ανάκαμψη σε 420 έως το τέλος του έτους.

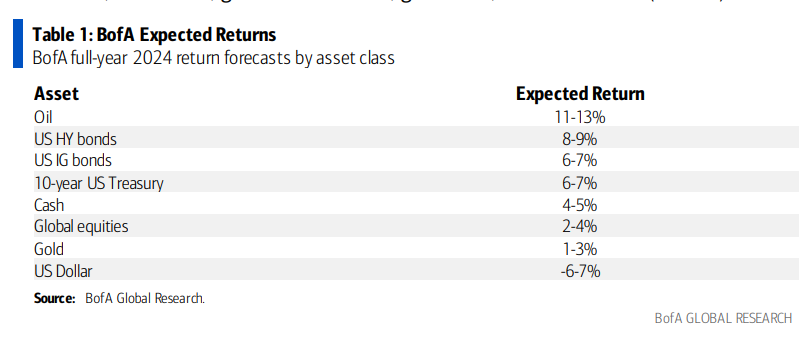

Αναμένεται ότι το αργό τύπου Brent θα είναι κατά μέσο όρο 90 δολάρια. Η ύφεση, η ταχύτερη από την αναμενόμενη ανάπτυξη του σχιστολιθικού πετρελαίου στις ΗΠΑ και η έλλειψη συνοχής του ΟΠΕΚ+ αποτελούν καθοδικούς κινδύνους για τις τιμές του πετρελαίου. Τα χαμηλότερα επιτόκια θα πρέπει να δώσουν ώθηση στον χρυσό και να οδηγήσουν σε αναπλήρωση αποθεμάτων στα βιομηχανικά μέταλλα.

Οι μειώσεις των επιτοκίων και η κορύφωση του δολαρίου ΗΠΑ αποτελούν θετικό στοιχείο για τις αναδυόμενες αγορές (ΕΜ) με τις αποδόσεις τους τους επόμενους 12 μήνες μετά την τελευταία αύξηση της Fed να τείνουν να είναι ιδιαίτερα θετικές και η τοποθέτηση είναι ελαφριά σε όλα τα περιουσιακά στοιχεία των ΕΜ. Η οικονομική ανάπτυξη της Κίνας αναμένεται να σταθεροποιηθεί. Η θεμελιώδης ομάδα μας σε συναλλάγματα είναι πιο πτωτική για το δολάριο από τη συναίνεση, καθώς η αύξηση του ΑΕΠ των ΗΠΑ επιβραδύνεται και η Fed αρχίζει να μειώνει τα επιτόκια.

Η απόδοση του 10ετούς κρατικού ομολόγου των ΗΠΑ θα πρέπει να παραμείνει αυξημένη. Ο οίκος δεν είναι τόσο αισιόδοξος όσο το consensus για τις τιμές των δεκαετών ομολόγων για διάφορους λόγους. Η δημοσιονομική κατάσταση των ΗΠΑ έχει επιδεινωθεί, όπως και η καθαρή διεθνής επενδυτική τους θέση, και ο κίνδυνος διάρκειας/πληθωρισμού έχει γίνει πιο επικίνδυνος.

Η πολιτική αβεβαιότητα θα μπορούσε να αυξηθεί καθώς θα διεξαχθούν εκλογές σε χώρες που αποτελούν πάνω από το 60% του παγκόσμιου ΑΕΠ. Η ΒofA αναμένει αυξημένη αβεβαιότητα πολιτικής εν μέσω αυξανόμενης πολιτικής πόλωσης. Η δημοσιονομική εξυγίανση καθίσταται δύσκολη, με επιπτώσεις στα επιτόκια.

Διαβάστε ακόμη:

Η Motor Oil αποχαιρετά τον Γιώργο Αλεξανδρίδη

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ