© Απαγορεύεται από το δίκαιο της Πνευμ. Ιδιοκτησίας η καθ΄οιονδήποτε τρόπο παράνομη χρήση/ιδιοποίηση του παρόντος, με βαρύτατες αστικές και ποινικές κυρώσεις για τον παραβάτη

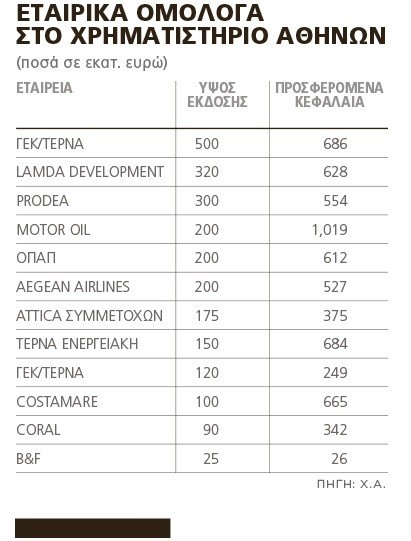

Κεφάλαια που πλησιάζουν το 1 δισ. ευρώ πέτυχαν να συγκεντρώσουν σε διάστημα 12μήνου οι επιχειρήσεις που προχώρησαν στην έκδοση εταιρικών ομολογιών μέσω δημόσιας προσφοράς προς στο επενδυτικό κοινό. Τα αποκαλούμενα retail bonds που εισάγονται προς διαπραγμάτευση στο Χρηματιστήριο της Αθήνας έχουν εξελιχθεί σε μια από τις πλέον δημοφιλείς πηγές εξασφάλισης κεφαλαίων και αναχρηματοδότησης υποχρεώσεων για σημαντικό αριθμό εγχώριων επιχειρήσεων, σε συνδυασμό με την απουσία – συχνά – εξασφαλίσεων. Ταυτόχρονα, στο υπάρχον περιβάλλον μηδενικών επιτοκίων, για τους επενδυτές αποτελούν μια ελκυστική επιλογή, καθώς προσφέρουν σημαντικές και σταθερές αποδόσεις.

Από τον Οκτώβριο του 2020 μέχρι σήμερα, μεγάλοι όμιλοι όπως ο ΟΠΑΠ, η Motor Oil, η Costamare, η Prodea και η Capital Product Partners συγκέντρωσαν αθροιστικά κεφάλαια 960 εκατ. ευρώ μέσω δημόσιας προσφοράς και χρήσης της υπηρεσίας του Ηλεκτρονικού Βιβλίου Προσφορών για την έκδοση κοινών ομολογιακών δανείων και την εισαγωγή των ομολογιών τους στο Χρηματιστήριο.

Η πρόσφατη επιτυχής ομολογιακή έκδοση της CPLP Shipping Holdings PLC, θυγατρικής της ναυτιλιακής Capital Product Partners συμφερόντων Ευάγγελου Μαρινάκη, ολοκληρώθηκε με υπερκάλυψη-ρεκόρ, πιστοποιώντας, μεταξύ άλλων, το μεγάλο ενδιαφέρον της επενδυτικής αγοράς για την αγορά ομολόγων του Χ.Α.

Ναυτιλιακός «άνεμος»

Το ντεμπούτο των ομολογιών της CPLP Shipping Holdings στη Λεωφόρο Αθηνών έγινε τη Δευτέρα 25 Οκτωβρίου, ωστόσο ήδη έχουν ξεκινήσει οι διαδικασίες για δύο ακόμη ναυτιλιακά ομόλογα. Σύμφωνα με πληροφορίες, δύο από τους μεγαλύτερους ελληνικών συμφερόντων ναυτιλιακούς ομίλους, εισηγμένοι στο αμερικανικό χρηματιστήριο, έχουν δρομολογήσει την έκδοση κοινών ομολογιακών δανείων (ΚΟΔ), οι ομολογίες των οποίων στη συνέχεια θα εισαχθούν προς διαπραγμάτευση στην κατηγορία Τίτλων Σταθερού Εισοδήματος της ρυθμιζόμενης αγοράς του Χ.Α.

Στελέχη εταιρειών του χρηματοοικονομικού κλάδου που ενεργούν ως συντονιστές κύριοι ανάδοχοι σε αυτές τις ομολογιακές εκδόσεις αναφέρουν στο «business stories» ότι εκ των δύο ενδιαφερόμενων ναυτιλιακών ομίλων, ο ένας βρίσκεται σε πιο προχωρημένο στάδιο για την έκδοση, ενώ ο δεύτερος στις αρχικές διαδικασίες. Παρά το σημαντικό μέγεθός τους και την άνετη πρόσβαση σε διεθνή κεφάλαια μέσω της αμερικανικής αγοράς για τη χρηματοδότηση των επενδυτικών τους σχεδίων, οι δύο αυτοί όμιλοι προτίθενται να διευρύνουν την παρουσία του ελληνικού εφοπλισμού στη Λεωφόρο Αθηνών και να συνταχθούν στην προσπάθεια αναβάθμισης του ρόλου του Χρηματιστηρίου ως χρηματοδοτικού μηχανισμού, ενισχύοντας παράλληλα και την αγορά των αναδόχων.

Προσώρας, στην Danaos του ομίλου Κούστα (που κυκλοφορεί το όνομά της στην αγορά ως ενός από τους ενδιαφερόμενους) στελέχη της ανέφεραν στο 23ο συνέδριο του Marine Money πως δεν υπάρχει τέτοια πρόθεση. Αντίθετα, δεν αποκλείστηκε το ενδεχόμενο έκδοσης retail bond από τον όμιλο Tsakos, χωρίς να υπάρχουν επίσημες δεσμεύσεις ή ανακοινώσεις, κάτι που ισχύει και για τη Navios της Αγγελικής Φράγκου, η οποία πρόσφατα προχώρησε, μέσω της συγχώνευσης δύο εισηγμένων, στη δημιουργία της μεγαλύτερης εισηγμένης ναυτιλιακής, με 140 πλοία και περιουσιακά στοιχεία 4,5 δισ. δολαρίων.

To «ναυτιλιακό» άνοιγμα της αγοράς ομολόγων του Χ.Α. έκανε τον περασμένο Μάιο η Costamare Participations, θυγατρική της Costamare, εισηγμένης στη Γουόλ Στριτ, που άντλησε κεφάλαια 100 εκατ. ευρώ. Η συνολική ζήτηση που εκδηλώθηκε από επενδυτές οι οποίοι συμμετείχαν στη δημόσια προσφορά ανήλθε σε 665,17 εκατ. ευρώ, σημειώνοντας υπερκάλυψη της έκδοσης κατά 6,7 φορές, επίδοση που αποτελεί το μεγαλύτερο ποσοστό υπερκάλυψης.

Ποια ομόλογα έρχονται

Χρηματιστηριακοί παράγοντες αναφέρουν ότι οι επόμενοι μήνες του 2021 αλλά και του 2022 οι εκδόσεις εταιρικών ομολόγων θα παραμείνουν στην πρώτη γραμμή, υπό την προϋπόθεση πως οι συνθήκες στις αγορές δεν θα επιδεινωθούν αισθητά.

Η ΕΛΒΑΛΧΑΛΚΟΡ του ομίλου Στασινόπουλου στις 5 Νοεμβρίου θα ζητήσει την έγκριση από τους μετόχους της για εταιρικό ομόλογο που θα εισαχθεί στο Χ.Α. Το ομόλογο θα είναι 7ετούς διάρκειας έως του ποσού των 250 εκατ. ευρώ. Ως σκοπός του δανείου αναμένεται να προταθεί η αναχρηματοδότηση βραχυπρόθεσμου ή μακροπρόθεσμου δανεισμού, η κάλυψη αναγκών για κεφάλαια κίνησης μονιμότερου χαρακτήρα και η χρηματοδότηση μελλοντικών επενδύσεων, συμπεριλαμβανομένης της αγοράς παγίων.

Η εταιρεία του ομίλου Στασινόπουλου (ΒΙΟΧΑΛΚΟ) υλοποιεί το τελευταίο διάστημα ένα σημαντικό επενδυτικό πρόγραμμα με βασικό άξονα τη σημαντική αύξηση της παραγωγικότητας. Ιδιαίτερο βάρος έχει η επένδυση ύψους 250 εκατ. ευρώ που αφορά την εγκατάσταση τετραπλού θερμού έλαστρου (tandem) το οποίο αποτελεί την τελευταία λέξη στην τεχνολογία της έλασης αλουμινίου, θα ανεβάσει σταδιακά την παραγωγική δυναμικότητα της Elval στο 1 εκατομμύριο τόνους, από τους 300.000 τόνους μέχρι πέρυσι.

Είναι πιθανό ο όμιλος να προωθήσει την έκδοση εταιρικού ομολόγου μέσω του Χ.Α. και για τη θυγατρική του στο real estate, τη Noval. H ΑΕΕΑΠ, που έχει πάρει παράταση έως τις 15 Οκτωβρίου 2022 για την εισαγωγή της στο Χ.Α., προχώρησε το πρότζεκτ για την επέκταση του εμπορικού κέντρου River West, επένδυση 30 εκατ. ευρώ, ενώ εξετάζει και άλλες αξιοποιήσεις ακινήτων που έχει στο πλούσιο χαρτοφυλάκιό της, δεδομένου ότι ο όμιλος Viohalco ιστορικά κατείχε μεγάλες και σημαντικές εκτάσεις σε όλη τη χώρα.

Επίσης, στο προσεχές χρονικό διάστημα η Noval αναμένει την ολοκλήρωση της διαδικασίας μεταβίβασης του ακινήτου που βρίσκεται επί των οδών Χειμάρρας και Αμαρουσίου-Χαλανδρίου στο Μαρούσι, συνολικής έκτασης 16.109 τ.μ., ώστε να ξεκινήσει τις προπαρασκευαστικές εργασίες για την ανάπτυξη και αξιοποίησή του.

Πρόκειται για το γνωστό ακίνητο «Kodak» στο Μαρούσι, ένα από τα πιο προνομιακά οικόπεδα στην Αθήνα, που ανήκε στην Ektasis Development, το οποίο η Noval μαζί με τη Brook Lane Capital απέκτησε πλειοδοτώντας σε σχετικό διαγωνισμό, με προσφορά 28,6 εκατ. ευρώ. Στόχος είναι η δημιουργία πράσινου συγκροτήματος γραφείων σε μια περιοχή όπου το τελευταίο διάστημα καταγράφεται σημαντική ανάπτυξη σε νέα επαγγελματικά ακίνητα και υψηλή ζήτηση.

Επενδύσεις και αναχρηματοδότηση

Ομολογιακή έκδοση ετοιμάζει και η Premia Properties, η οποία ελέγχεται από τη σουηδική Sterner Stenhus. Εκτιμάται πως η έκδοση θα είναι ύψους 100 εκατ. ευρώ, με την Premia (πρώην Pasal) να εξετάζει νέες επενδύσεις. Σήμερα η αξία του χαρτοφυλακίου της εταιρείας ανέρχεται στα 171 εκατ. ευρώ, με μέση απόδοση περίπου 8%, και οι επικεφαλής της εταιρείας στοχεύουν σε χαρτοφυλάκιο αξίας 500 εκατ. ευρώ σε διάστημα 3ετίας και 1 δισ. ευρώ σε βάθος πενταετίας.

Βασικός μέτοχος της Premia είναι σήμερα η Sterner Stenhus, συμφερόντων του επιχειρηματία Ηλία Γεωργιάδη, ενώ ως στρατηγικός επενδυτής με ποσοστό 17% έχει εισέλθει ο σουηδικός όμιλος Fastighets AB Balder, ένας από τους μεγαλύτερους στο ευρωπαϊκό real estate, με κεφαλαιοποίηση στο Χρηματιστήριο της Στοκχόλμης ύψους 10 δισ. ευρώ.

Αντίθετα, αυτή τη στιγμή ο όμιλος Fourlis, σύμφωνα με στελέχη του, δεν εξετάζει την έκδοση retail bond, όπως είχε φημολογηθεί στην αγορά. Σημειώνεται πως η House market (ΙΚΕΑ), θυγατρική του ομίλου, προχώρησε προ ημερών στην ολοσχερή εξόφληση των ομολογιών που είχε εκδώσει το 2016, συνολικού ύψους 40 εκατ. ευρώ.

Στο Χ.Α. εταιρείες επενδύσεων σε ακίνητα

Ο όμιλος, πάντως, προχωρά με ταχύτητα τον σχεδιασμό του για την Trade Εstates, για την οποία προβλέπεται αύξηση της δανειοδότησής της -σήμερα είναι μηδενική- πλην επί του παρόντος δεν υπάρχουν οριστικές αποφάσεις. Να σημειωθεί ότι με βάση τη νομοθεσία για τις AEEAΠ είναι υποχρεωτική η εισαγωγή τους στο Χρηματιστήριο.

Στόχος για την Trade Εstates ΑΕΕΑΠ, όπως έχει αναφέρει το «business stories», είναι να «χτίσει» χαρτοφυλάκιο της τάξης των 500 εκατ. ευρώ. Στο αρχικό χαρτοφυλάκιο των 185 εκατ. ευρώ, προστίθενται έργα υπογεγραμμένα ύψους 200 εκατ. ευρώ και άλλα ύψους 100 εκατ. ευρώ, τα οποία είναι σε τελικό στάδιο συζητήσεων. Σημειώνεται ότι στο χαρτοφυλάκιο ακινήτων της Trade Estates περιλαμβάνονται όλα τα υφιστάμενα ιδιόκτητα ακίνητα του ομίλου που χρησιμοποιούνται για τη λειτουργία της λιανικής οικιακού εξοπλισμού (ΙΚΕΑ), τα κέντρα εφοδιαστικής αλυσίδας στο Σχηματάρι και στα Οινόφυτα, καθώς και επενδυτικό ακίνητο λιανικής του ομίλου στην Ελλάδα.

Εν αναμονή είναι και η εισαγωγή της Orilina Properties στο Χρηματιστήριο. Η ΑΕΕΑΠ, που συνδέεται με τα κεφάλαια της Brevan Howard, έχει πάρει παράταση για την εισαγωγή της μέχρι τον προσεχή Δεκέμβριο 2021. Με αγοραία αξία 81 εκατ. ευρώ (τέλος Ιουνίου), το χαρτοφυλάκιο της Orilina περιλαμβάνει το ακίνητο που στεγάζει την ΕΛΛΑΚΤΩΡ στη Νέα Κηφισιά, αξίας 25,5 εκατ. ευρώ, και το ακίνητο όπου στεγάζεται η Σκλαβενίτης στη Λεωφόρο Κηφισίας 7, στο κτήμα Θων, αξίας 27 εκατ. ευρώ και το συγκρότημα γραφείων και καταστημάτων στη Βαρυμπόμπη που στεγάζει υπερ-κατάστημα Jumbo και το Playmobil Fun Park, μεταξύ άλλων.

Endless – WATT

Οι επικεφαλής της Ευρωχαρτική ΑΕΒΕ, η δεύτερη γενιά των οικογενειών Τρακάκη και Χριστόπουλου, έχει εκκινήσει τις σχετικές διαδικασίες εξετάζοντας την εισαγωγή της στο Χρηματιστήριο. Ηδη έχουν γίνει επαφές σε επίπεδο αναδόχων, με τις οριστικές αποφάσεις να αναμένονται. Εάν ο σχεδιασμός υλοποιηθεί, θα πρόκειται όχι μόνο για ένα «κανονικό» ΙΡΟ στο Χρηματιστήριο, αλλά για εισαγωγή βιομηχανικής εταιρείας έπειτα από πολλά χρόνια.

Εχοντας κερδίσει σημαντικά μερίδια με το brand Endless, αλλά και με ιδιωτική ετικέτα, η Ευρωχαρτική αποτελεί σήμερα έναν από τους σημαντικότερους παίκτες στον χώρο των χαρτικών και των απορρυπαντικών στη χώρα μας, με μεγάλη διείσδυση στη λιανική αλλά και την αγορά HORECA. Η εταιρεία που απασχολεί 250 εργαζομένους και πέρυσι πραγματοποίησε τζίρο της τάξης των 60 εκατ. ευρώ, διαθέτει παραγωγικές εγκαταστάσεις, αποθηκευτικούς χώρους και τα γραφεία βρίσκονται στον Ασπρόπυργο Αττικής, ενώ στη Θεσσαλονίκη είναι εγκατεστημένο υποκατάστημα που εξυπηρετεί τη Βόρεια Ελλάδα. Το στρατηγικό πλάνο της διοίκησης που επιθυμεί να εξελιχθεί σε μια πολυεθνική με βάση την Ελλάδα προβλέπει σημαντικές επενδύσεις με στόχο και την αύξηση των εξαγωγών, που σήμερα πλησιάζουν το 10% σε επίπεδο συνολικού κύκλου εργασιών.

Eνδιαφέρον για την εισαγωγή της στο Χ.Α. έχει εκφράσει και η WATT που ιδρύθηκε από τον Θανάση Κατρή το 2012 και σήμερα αποτελεί τον leader της αγοράς των Κέντρων Διαλογής Ανακυκλώσιμων Υλικών (KΔAY).

Με την υλοποίηση του σχεδιασμού για ένα listing, η WATT θα είναι η πρώτη επιχείρηση της «κυκλικής οικονομίας» που θα περάσει τις πύλες του ελληνικού Χρηματιστηρίου. Η εταιρεία διαχείρισης απορριμμάτων και ανακύκλωσης, που διαθέτει τρία ΚΔΑΥ σε Κορωπί, Φυλή και Πάρο, συνολικής δυναμικότητας 140.000 τόνων, το 2020 πραγματοποίησε κύκλο εργασιών της τάξης των 19 εκατ. ευρώ και προ φόρων κερδοφορία 2,8 εκατ. ευρώ.

Τέλος, σε εύλογο χρόνο θα πραγματοποιηθεί και η εισαγωγή της R Energy 1 στην Εναλλακτική Αγορά Plus του Χρηματιστηρίου Αθηνών, με ανάδοχο την κυπριακή Aeonic Securities. Στην R Energy 1 που ιδρύθηκε το 2011 και από το 2016 είναι εισηγμένη στο ΧΑΚ, βασικός μέτοχος είναι ο Γιώργος Ρόκας, γιος του Μελέτη Ρόκα, ενός εκ των δύο ιδρυτών της Χ. Ρόκας ΑΒΕΕ, πρωτοπόρου εταιρείας στην Ελλάδα στις ΑΠΕ. H νεότερη γενιά της επιχειρηματικής οικογένειας δραστηριοποιήθηκε ξανά στην αγορά της ενέργειας μετά την πώλησή της Χ. Ρόκας ΑΒΕΕ στην ισπανική Iberdrola. Η R Energy 1 πρόσφατα εγκαινίασε τη νέα φωτοβολταϊκή μονάδα της, συνολικής ισχύος 10 MW, στην Κορινθία.

Διαβάστε ακόμα:

Εργασία: 74.000 νέες θέσεις μέσω προγραμμάτων – Αναλυτικά οι δράσεις

Μέρκελ – G20: Σχεδιάζεται «ταμείο» για να αντιμετωπιστούν μελλοντικές πανδημίες

EE και ΗΠΑ βάζουν τέλος στον πόλεμο του χάλυβα – Τι σημαίνει η συμφωνία για άρση των δασμών

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.