Τις εκτιμήσεις της για τα αποτελέσματα που ανακοινώνει η HELLENiQ ENERGY αύριο Πέμπτη, 16/5 παρουσίασε η Axia Ventures, σύμφωνα με τις οποίες η εταιρεία θα καταγράψει προσαρμοσμένα καθαρά κέρδη €156 εκατ. στο πρώτο τρίμηνο.

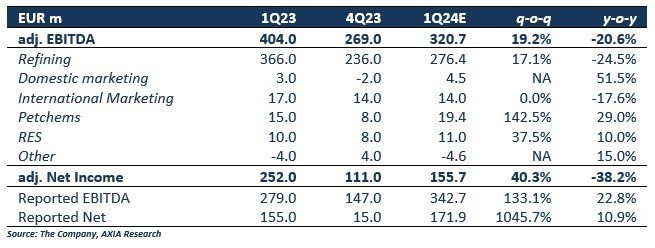

«Αναμένουμε ότι η εταιρεία θα ανακοινώσει ένα σταθερό σύνολο αποτελεσμάτων, αν και χαμηλότερα σε σχέση με πέρυσι, με τα προσαρμοσμένα καθαρά κέρδη να διαμορφώνονται στα 156 εκατ. ευρώ για την περίοδο, έναντι 252 εκατ. ευρώ το 1ο τρίμηνο του 23. Οι τριμηνιαίες επιδόσεις θα οδηγηθούν κυρίως από τα αυξημένα περιθώρια διύλισης (αλλά χαμηλότερα σε σχέση με το 1ο τρίμηνο του 23) και την αυξημένη χρήση του διυλιστηρίου. Το προσαρμοσμένο EBITDA του ομίλου για το τρίμηνο προβλέπεται στα 320,7 εκατ. ευρώ, 20,6% χαμηλότερα σε σχέση με το προηγούμενο τρίμηνο.

Τα περιθώρια διύλισης το 1ο τρίμηνο του 24 θα έχουν παραμείνει σε συγκρίσιμα επίπεδα q-o-q με την HELLENiQ ENERGY να αναμένεται να συνεχίσει να υπεραποδίδει έναντι του δείκτη αναφοράς, αν και με χαμηλότερο περιθώριο σε σχέση με πέρυσι. Προβλέπουμε ένα all-in πραγματοποιημένο περιθώριο κέρδους 18,0 USD/βαρέλι έναντι 16,3 USD/βαρέλι το 4ο τρίμηνο του 23 και 22,2 USD/βαρέλι το 1ο τρίμηνο του 23. Όσον αφορά την παραγωγή, δεν υπήρξε κανένα συμβάν συντήρησης κατά τη διάρκεια του τριμήνου, με το διυλιστήριο να λειτουργεί με υψηλότερη χρησιμοποίηση, σε σχέση με τα περσινά επίπεδα και υπολογίζουμε αύξηση του όγκου κατά 5,4% σε ετήσια βάση. Όσον αφορά το κόστος, το κόστος ηλεκτρικής ενέργειας, φυσικού αερίου και CO2 έχει μειωθεί σε σχέση με την ίδια περίοδο πέρυσι, αλλά οι πληθωριστικές πιέσεις σε όλες τις δραστηριότητες θα επηρεάσουν τη λειτουργική κερδοφορία, με το μοναδιαίο κόστος να εκτιμάται σε περίπου 7,5 USD/βαρέλι έναντι 7,7 USD/βαρέλι το 1ο τρίμηνο του 23. Εκτιμούμε ότι το προσαρμοσμένο EBITDA από τη διύλιση θα διαμορφωθεί στα 276 εκατ. ευρώ το 1ο τρίμηνο του 24 έναντι 236 εκατ. ευρώ το 4ο τρίμηνο του 23 και 366 εκατ. ευρώ το 1ο τρίμηνο του 23.

Τα πετρέλαια θα επωφεληθούν από την άνοδο των τιμών (+30% σε ετήσια βάση) και καθώς λαμβάνουμε υπόψη την πτώση των όγκων, διαμορφώνουμε EBITDA ύψους 19,4 εκατ. ευρώ (+29% σε ετήσια βάση).

Όσον αφορά τις δραστηριότητες των πρατηρίων καυσίμων (μάρκετινγκ), η κερδοφορία θα συνεχίσει να επηρεάζεται από τα ρυθμιστικά ανώτατα όρια μικτού περιθωρίου κέρδους στην Ελλάδα. Ο ζεστός χειμώνας στην Ελλάδα θα συνεχίσει να επηρεάζει τη ζήτηση, αν και η Αεροπορία θα στηρίξει τους τοπικούς όγκους. Οι διεθνείς όγκοι θα δεχθούν πιέσεις από μεμονωμένα γεγονότα. Όσον αφορά το EBITDA, στην Ελλάδα, η ελάχιστη επίπτωση από την αναπροσαρμογή των αποθεμάτων θα είναι θετική (καθώς το μάρκετινγκ στην Ελλάδα ενσωματώνει αυτές τις διακυμάνσεις), σε σχέση με την πίεση που παρατηρήθηκε πέρυσι, αλλά το κόστος είναι αυξημένο. Σε διεθνές επίπεδο, οι χαμηλότεροι όγκοι θα ασκήσουν πίεση στα κέρδη.

Συνολικά, διαμορφώνουμε για συνδυασμένα EBITDA από την Ελλάδα (προσαρμοσμένα) και το δίκτυο εξωτερικού στα 18,5 εκατ. ευρώ έναντι 20 εκατ. ευρώ το ίδιο τρίμηνο πέρυσι.

Το EBITDA από ανανεώσιμες πηγές ενέργειας εκτιμάται στα 11 εκατ. ευρώ για το τρίμηνο (έναντι 10 εκατ. ευρώ το 1ο τρίμηνο του 23), καθώς νέα ισχύς (26MW στην Κύπρο) προστέθηκε στα τέλη του τριμήνου.

Συνολικά, αναμένουμε ότι τα προσαρμοσμένα EBITDA του ομίλου το 1ο τρίμηνο του 24 θα διαμορφωθούν στα 321 εκατ. ευρώ, 20,6% χαμηλότερα σε ετήσια βάση. Κάτω από τη γραμμή EBITDA, διαμορφώνουμε το μοντέλο για αυξημένα έξοδα D&A (+20% σε ετήσια βάση στα 88 εκατ. ευρώ) και πεπλατυσμένα χρηματοοικονομικά έξοδα, ενώ προβλέπουμε ζημιές ύψους 3 εκατ. ευρώ από τις συνδεδεμένες εταιρείες ηλεκτρικής ενέργειας και φυσικού αερίου.

Τα παραπάνω αποδίδουν προσαρμοσμένα καθαρά κέρδη ύψους 155,7 εκατ. ευρώ έναντι 252 εκατ. ευρώ το 1ο τρίμηνο του 23.

Σε ό,τι αφορά τα δημοσιευμένα μεγέθη του 1ου τριμήνου του 24, συνυπολογίζοντας σωρευτικά κέρδη ύψους 22 εκατ. ευρώ από αποθέματα / δεδουλευμένα CO2 / λοιπά, υπολογίζουμε EBITDA 342,7 εκατ. ευρώ (έναντι 279 εκατ. ευρώ την αντίστοιχη περσινή περίοδο) και δημοσιευμένα καθαρά κέρδη 172 εκατ. ευρώ (έναντι 155 εκατ. ευρώ πέρυσι).

Με βάση την ισχυρή λειτουργική κερδοφορία, αναμένουμε υγιή παραγωγή ταμειακών ροών, αν και επηρεάζονται από i) τις αυξημένες επενδύσεις επίσης λόγω της πρόσθετης δυναμικότητας ΑΠΕ που αποκτήθηκε στην Κύπρο καθώς και της συντήρησης, ii) τις δύο τελευταίες πληρωμές για την εισφορά αλληλεγγύης κατά τη διάρκεια του τριμήνου και iii) τη διανομή του ενδιάμεσου μερίσματος.

Κατά τη διάρκεια της τηλεδιάσκεψης, θα επικεντρωθούμε στα σχόλια της διοίκησης σχετικά με το επικρατούν περιβάλλον διύλισης δεδομένων των αυξανόμενων γεωπολιτικών ανησυχιών, καθώς και σε μια ενημέρωση σχετικά με το επενδυτικό πρόγραμμα του ομίλου για την υποστήριξη των στόχων της στρατηγικής μετάβασης».

Διαβάστε ακόμη

Εαρινές προβλέψεις Κομισιόν: Ανάπτυξη 2,2% το 2024 και 2,3% το 2025 στην Ελλάδα

Σούπερ Μάρκετ: Σε ποια προϊόντα «φρέναραν» οι τιμές (πίνακας)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ