Η Ομοσπονδιακή Τράπεζα των ΗΠΑ κινδυνεύει να ξεπεράσει το ρόλο της ως δανειστής έσχατης ανάγκης και να μετατραπεί σε στήριγμα που χρειάζονται οι αγορές για να λειτουργήσουν ακόμη και σε ήρεμες εποχές, με τις πιέσεις να αυξάνονται καθώς οι υποψήφιοι πρόεδροι των ΗΠΑ φαίνεται ότι θα προσθέσουν τρισεκατομμύρια στα ελλείμματα.

Το πιο πρόσφατο σημάδι της «μετάλλαξης» της αποστολής της Fed έλαβε χώρα στις 30 Σεπτεμβρίου, όταν οι τυπικές πιέσεις στο τέλος του τριμήνου στις αγορές ομολόγων οδήγησαν σε ανάληψη 2,6 δισεκατομμυρίων δολαρίων από το Standing Repo Facility (SRF).

Η διευκόλυνση, η οποία επιτρέπει σε ορισμένους δανειστές να δανείζονται έναντι εξασφαλίσεων όπως τα ομόλογα του αμερικανικού Δημοσίου, δημιουργήθηκε για να αμβλύνει τις ελλείψεις ρευστότητας στην αγορά, οι οποίες μπορεί να οδηγήσουν σε ξαφνικές αυξήσεις των βραχυπρόθεσμων επιτοκίων που απειλούν τη χρηματοπιστωτική σταθερότητα.

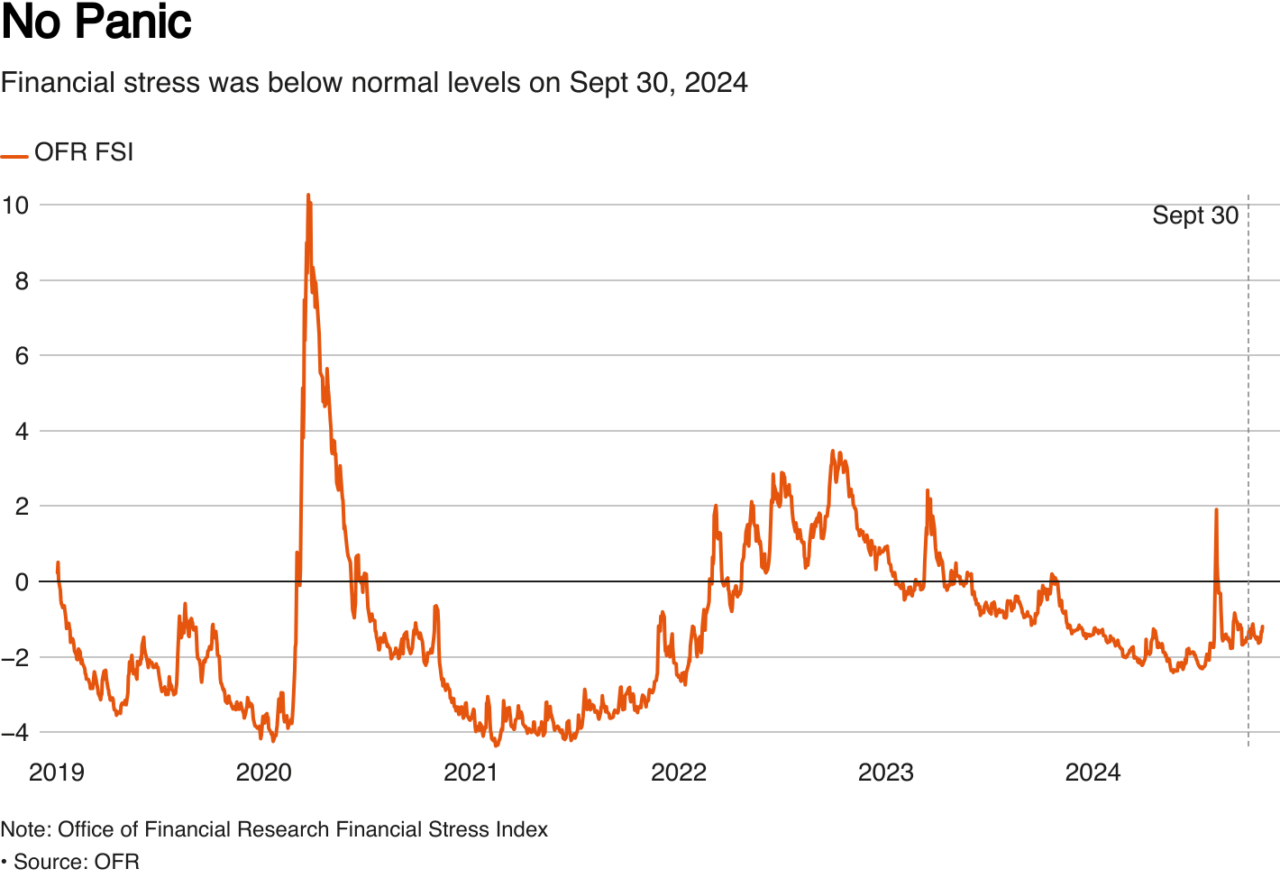

Δύο τραπεζικές πηγές που μίλησαν ανώνυμα στο Reuters και ένας ειδικός της αγοράς ανέφεραν ότι δεν υπήρχε πρόβλημα ρευστότητας εκείνη την ημέρα και ότι οι δείκτες χρηματοπιστωτικής πίεσης ήταν κάτω από τα φυσιολογικά επίπεδα.

Αντίθετα, οι πηγές αυτές ανέφεραν ότι η μείωση των κεφαλαίων ανέδειξε ένα ισχυρό διαρθρωτικό ζήτημα: Στα 28 τρισεκατομμύρια δολάρια περίπου, η αγορά ομολόγων Δημοσίου έχει γίνει πολύ μεγάλη. Οι τράπεζες συνήθως θα διευκόλυναν τέτοιες συναλλαγές, αλλά τώρα είτε δεν έχουν αρκετό χώρο στους ισολογισμούς τους είτε δεν θέλουν να το κάνουν επειδή οι κανονισμοί μετά την κρίση του 2008 κατέστησαν τη δραστηριότητα λιγότερο κερδοφόρα.

Πρόκειται για ένα πρόβλημα που πιθανότατα θα επιδεινωθεί. Τα δημοσιονομικά ελλείμματα των ΗΠΑ αυξάνονται. Ένα think tank εκτίμησε πρόσφατα ότι τα σχέδια του Ρεπουμπλικανού Ντόναλντ Τραμπ για τους φόρους και τις δαπάνες θα προσθέσουν 7,5 τρισεκατομμύρια δολάρια στο έλλειμμα σε 10 χρόνια, ενώ τα σχέδια της Δημοκρατικής αντιπάλου Κάμαλα Χάρις προσθέτουν 3,5 τρισεκατομμύρια δολάρια. Οι εκτιμήσεις έχουν προκαλέσει επικρίσεις και από τις δύο εκστρατείες.

Ήδη, η Fed και οι συμμετέχοντες στην αγορά διατυπώνουν ιδέες που θα παρέσυραν την κεντρική τράπεζα ακόμη πιο βαθιά στις αγορές. Ενώ η ομαλή λειτουργία των αγορών ομολόγων αυτών είναι απαραίτητη για την παγκόσμια χρηματοπιστωτική σταθερότητα, η αυξανόμενη εμπλοκή της κεντρικής τράπεζας μπορεί να έχει απρόβλεπτες συνέπειες, όπως ο εκτοπισμός άλλων επενδυτών και η δημιουργία φούσκας, όπως συνέβη μετά την πανδημία.

«Είναι ένα σοβαρό πρόβλημα», δήλωσε ο Ντάρελ Ντάφι, καθηγητής οικονομικών του Πανεπιστημίου του Στάνφορντ. «Πρέπει να επανασχεδιάσουμε το χρηματοπιστωτικό σύστημα και τους κανονισμούς έτσι ώστε η αγορά να μπορεί να χωνέψει τις απαιτήσεις για ρευστότητα, ακόμη και σε περιόδους άγχους».

Η κεντρική τράπεζα βρίσκεται αντιμέτωπη με μια σειρά δύσκολων επιλογών λόγω των αποφάσεων που έλαβαν οι αρχές.

Ο Βιράλ Αχάρια, πρώην υποδιοικητής της Κεντρικής Τράπεζας της Ινδίας, δήλωσε ότι το πρόβλημα αρχίζει να μεταμορφώνεται σε κατάσταση τύπου αναδυόμενων αγορών «επειδή τα ελλείμματα εκτοξεύονται, το ημερολόγιο δανεισμού είναι πολύ επιθετικό και υπάρχουν αναντιστοιχίες -αλλά κυρίως τριβές- στην ιδιωτική ζήτηση και προσφορά για ρευστότητα».

«Επομένως, οι κεντρικές τράπεζες αντιμετωπίζουν συνεχώς τρία-τέσσερα προβλήματα ταυτόχρονα», δήλωσε ο Αχάρια, ο οποίος είναι τώρα καθηγητής οικονομικών στο Stern School of Business του Πανεπιστημίου της Νέας Υόρκης.

Ο ρόλος της κεντρικής τράπεζας ως δανειστή τελευταίας επιλογής θεωρήθηκε για πρώτη φορά από τον οικονομολόγο του 19ου αιώνα Ουόλτερ Μπάγκεχοτ, ο οποίος έγραψε ότι ήταν απαραίτητος για την αποτροπή τραπεζικών πανικών. Η Fed, η οποία ιδρύθηκε το 1913, έχει παρέμβει αρκετές φορές για να παίξει ακριβώς αυτόν το ρόλο.

Αλλά η παρουσία της στην αγορά έχει αυξηθεί σημαντικά μετά τη χρηματοπιστωτική κρίση του 2008, καθώς ο ισολογισμός της διευρύνθηκε και δημιούργησε νέες διευκολύνσεις για τη στήριξη των αγορών. Αυτό αντιστοιχούσε με την ταχεία ανάπτυξη της αγοράς των ομολόγων Δημοσίου, η οποία έχει υπερδιπλασιαστεί τα τελευταία 10 χρόνια. Η ικανότητα διαμεσολάβησης δεν έχει συμβαδίσει με αυτή τη μεγέθυνση.

Το SRF δημιουργήθηκε μετά από μια τέτοια στιγμή πανικού τον Σεπτέμβριο του 2019, που προκλήθηκε από μια ξαφνική άνοδο των επιτοκίων στην αγορά repo, όπου τα ιδρύματα δανείζονται βραχυπρόθεσμα κεφάλαια έναντι κρατικών ομολόγων και άλλων εξασφαλίσεων. Τα επόμενα χρόνια, το SRF παρέμεινε αδρανές.

Μία από τις πηγές ανέφερε ότι ορισμένες από τις ξένες τράπεζες αποσύρθηκαν από την αγορά, όπως συνηθίζουν να κάνουν στο τέλος του τριμήνου για να συρρικνώσουν τους ισολογισμούς τους, μια διαδικασία που κατ’ ευφημισμόν ονομάζεται «window dressing» για τη μείωση των κεφαλαιακών επιβαρύνσεων.

Η έλλειψη δυναμικότητας σήμαινε ότι δεν υπήρχε αρκετή διαθέσιμη χρηματοδότηση στις 30 Σεπτεμβρίου, όταν πολλοί συμμετέχοντες στην αγορά προσπάθησαν να δανειστούν. To Treasury GCF Repo Index, εκτοξεύτηκε κατά 33 μονάδες βάσης στο 5,22%.

Με βάση τις συναλλαγές που υπεισέρχονται στον υπολογισμό ενός άλλου επιτοκίου αναφοράς, που ονομάζεται SOFR, ο Ντάφι εκτίμησε ότι συναλλαγές αξίας περίπου 600 δισεκατομμυρίων δολαρίων εκτελέστηκαν με πολύ υψηλότερα επιτόκια.

Το γεγονός ότι οι τράπεζες δεν δανείστηκαν περισσότερα από το SRF για να τα δανείσουν με υψηλότερα επιτόκια υποδήλωνε τους περιορισμούς στον ισολογισμό τους και όχι προβλήματα ρευστότητας στο χρηματοπιστωτικό σύστημα, σύμφωνα με τις πηγές του Reuters.

Πολλοί ανησυχούν ήδη για το τι θα συμβεί στο τέλος του έτους, όταν ακόμη και οι αμερικανικές τράπεζες αποσυρθούν από την αγορά, αφήνοντας λιγότερη ικανότητα διαμεσολάβησης στις αγορές repos. Η τραπεζική πηγή δήλωσε ότι αναμένουν ότι οι δανειολήπτες θα αναζητήσουν δάνεια repos με διάρκεια αρκετών ημερών, έναντι της τυπικής ημερήσιας συναλλαγής, για να ξεπεράσουν το εμπόδιο.

Ο Αχάρια του Πανεπιστημίου της Νέας Υόρκης δήλωσε ότι υπάρχει κίνδυνος η παρέμβαση να δημιουργήσει ηθικό δίλημμα. «Εάν η αντίληψη της αγοράς είναι ότι η Fed θα είναι πάντα εκεί για να τους προστατεύσει, γιατί θα επιλέξουν να διαχειριστούν αυτόν τον κίνδυνο ρευστότητας;», αναρωτήθηκε.

Διαβάστε ακόμη

Προς ολοκλήρωση η αύξηση μετοχικού κεφαλαίου της Attica Bank

Aναθεωρούνται τα business plans των τραπεζών

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο Θέμα