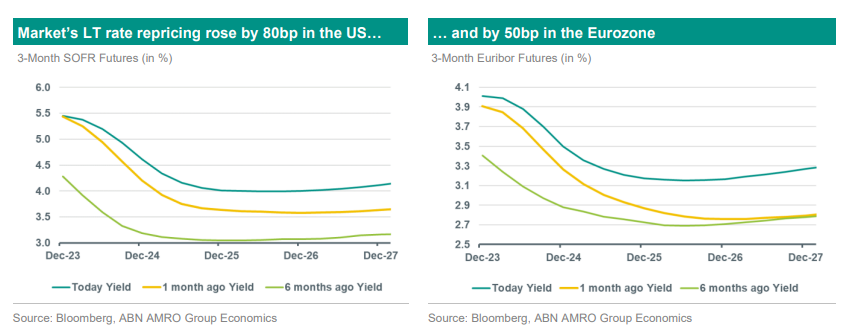

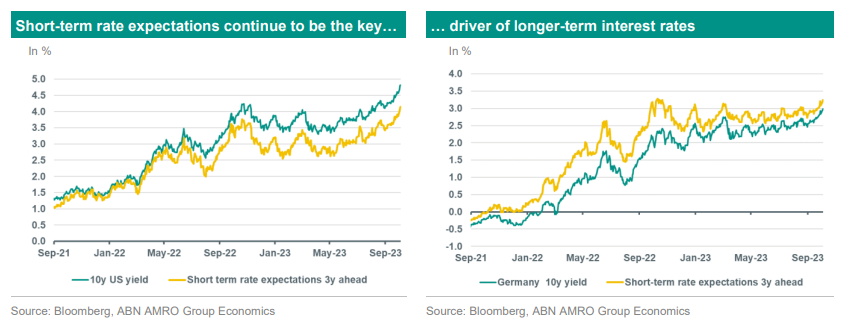

Η ολλανδική τράπεζα ABN Amro εξηγεί τι σημαίνει το απότομο άλμα στις προσδοκίες της αγοράς για τα επιτόκια, οι οποίες με τη σειρά τους οδήγησαν σε άνοδο των επιτοκίων στις ΗΠΑ και την ΕΕ. «Τις τελευταίες εβδομάδες, η αγορά ομολόγων είδε άλλη μια ‘γερακίσια’ απόκλιση, οδηγώντας σε μια σημαντική αναπροσαρμογή των επιτοκίων πολιτικής της κεντρικής τράπεζας για το 2024 και μετά, γεγονός που ώθησε τις προσδοκίες για τα βραχυπρόθεσμα επιτόκια σε νέα υψηλά επίπεδα. Ως εκ τούτου, το αμερικανικό και το γερμανικό επιτόκιο 10ετούς ομολόγου αυξήθηκε κατά περισσότερο από 40 μ.β. σε μόλις δύο εβδομάδες. Αυτή η πρόσφατη κίνηση αντικατοπτρίζει σαφώς το νέο θέμα ”υψηλότερα για μεγαλύτερο χρονικό διάστημα”, το οποίο αποτιμάται από την αγορά επιτοκίων», επισημαίνει ο οίκος.

«Ο επίμονος αυστηρός λόγος των αξιωματούχων των κεντρικών τραπεζών φαίνεται, ίσως να υπερερμηνεύτηκε λίγο. Πράγματι, κρίνουμε ότι η ξαφνική άνοδος στις αποδόσεις των μακροπρόθεσμων ομολόγων από την αγορά ότι είναι υπερβολική και δεν υποστηρίζεται από σημαντικές αλλαγές στα θεμελιώδη οικονομικά μεγέθη», συνεχίζει η τράπεζα.

«Παρά τις πρόσφατες αυξήσεις των αποδόσεων, η πεποίθησή μας παραμένει ότι τα επιτόκια θα μειωθούν μέχρι το τέλος του έτους και καθ’ όλη τη διάρκεια του 2024, με μια αναμενόμενη μετατόπιση στην καθοδήγηση των κεντρικών τραπεζών. Από την πλευρά της ευρωζώνης, υπό την προϋπόθεση ότι θα επαληθευτεί το σενάριό μας για ύφεση, αυτό σημαίνει ότι ο πληθωρισμός καθώς και η συνιστώσα της πραγματικής απόδοσης των ονομαστικών επιτοκίων θα σταθεροποιηθούν και θα μειωθούν.

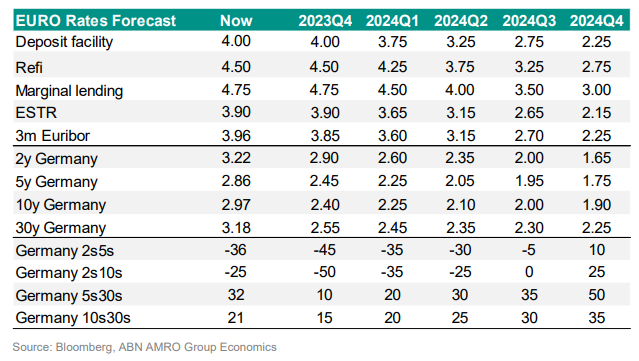

Επιπλέον, αναμένουμε ότι η ΕΚΤ θα ξεκινήσει τον κύκλο μείωσης των επιτοκίων της τον Μάρτιο του 2024 και θα συνεχίσει να μειώνει κατά 25 μ.β. σε κάθε συνεδρίαση της κεντρικής τράπεζας. Αυτό θα φέρει το επιτόκιο καταθέσεων στο 2,25% στο τέλος του 2024, γεγονός που σημαίνει ότι θα πρέπει να γίνει μια σημαντική ανατιμολόγηση, τόσο βραχυπρόθεσμα όσο και πιο μακροπρόθεσμο τμήμα της καμπύλης, για να αντικατοπτρίζει αυτό το επίπεδο», συνεχίζουν οι αναλυτές του οίκου.

Σύμφωνα με την ABN Amro, τα θεμελιώδη δεδομένα των ομολογιακών αγορών είναι τα ακόλουθα:

– Τα πρόσφατα μακροοικονομικά στοιχεία δεν δικαιολογούν την κίνηση και οι προσδοκίες για τον πληθωρισμό είναι σταθερές, γεγονός που υποδηλώνει ότι η άνοδος των αποδόσεων οδηγείται από την καθοδήγηση των κεντρικών τραπεζών που είναι πιο αυστηρή (hawkish).

– Οι μεγαλύτερες διάρκειες στα ομόλογα έχουν σημειώσει τη μεγαλύτερη άνοδο των αποδόσεων, με το 10ετές ομόλογο των ΗΠΑ και το γερμανικό ομόλογο να έχουν αυξηθεί οι αποδόσεις τους κατά περίπου 40 μ.β. σε μόλις δύο εβδομάδες.

– Πράγματι, η αγορά έχει αναπροσαρμόσει το υψηλότερο επιτόκιο πολιτικής όχι μόνο για το επόμενο έτος αλλά και πολύ αργότερα.

– Με βάση τις καμπύλες των συμβολαίων μελλοντικής εκπλήρωσης, το επιτόκιο της Fed και της ΕΚΤ αναμένεται τώρα να διατηρηθεί πάνω από 4% και 3% αντίστοιχα.

– Ως εκ τούτου, η μεταβλητότητα έχει μετακινηθεί κατά μήκος της καμπύλης αποδόσεων προς το μακρύτερο άκρο λόγω της αυξημένης αβεβαιότητας, όσον αφορά την πορεία της νομισματικής πολιτικής και τις οικονομικές προοπτικές

– Η τράπεζα αναμένει ότι τα επιτόκια θα αρχίσουν να μειώνονται από το τέλος του έτους και καθ’ όλη τη διάρκεια του 2024, λόγω της οικονομικής επιβράδυνσης και του συνεχιζόμενου αποπληθωρισμού.

– Η άποψη της στηρίζεται στην προσδοκία για έναν σημαντικό κύκλο μείωσης των επιτοκίων το 2024, με μειώσεις που θα συνεχιστούν έως ότου τα επιτόκια επιστρέψουν σε πιο ουδέτερα επίπεδα.

– Επιπλέον, αν η αλματώδης αύξηση των αποδόσεων συνεχιστεί με αυτόν τον ρυθμό, αναμένει ότι οι κεντρικές τράπεζες και οι αξιωματούχοι να αρχίσουν να αντιδρούν προφορικά στη σύσφιξη των χρηματοπιστωτικών συνθηκών.

Διαβάστε ακόμη

Εξωδικαστικός Μηχανισμός: Ξεπέρασαν τα 3 δισ. οι ρυθμισμένες οφειλές

«Σχέδιο Πλάτων»: Έτσι γυρίζει σελίδα η Intralot – Έξοδος από επιτήρηση και EBITDA €133 εκατ.

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ

Σχολίασε εδώ

Για να σχολιάσεις, χρησιμοποίησε ένα ψευδώνυμο.